松发股份拟资产置换转型船舶制造

AI导读:

松发股份发布公告,拟通过重大资产置换及发行股份购买资产的方式,收购恒力重工100%股权,战略性退出日用陶瓷制品制造行业,转型船舶及高端装备的研发、生产及销售。

12月1日晚间,松发股份(603268)发布公告称,该公司已于11月29日召开董事会,审议通过重大资产置换等议案,并将于12月17日召开临时股东大会进行表决。

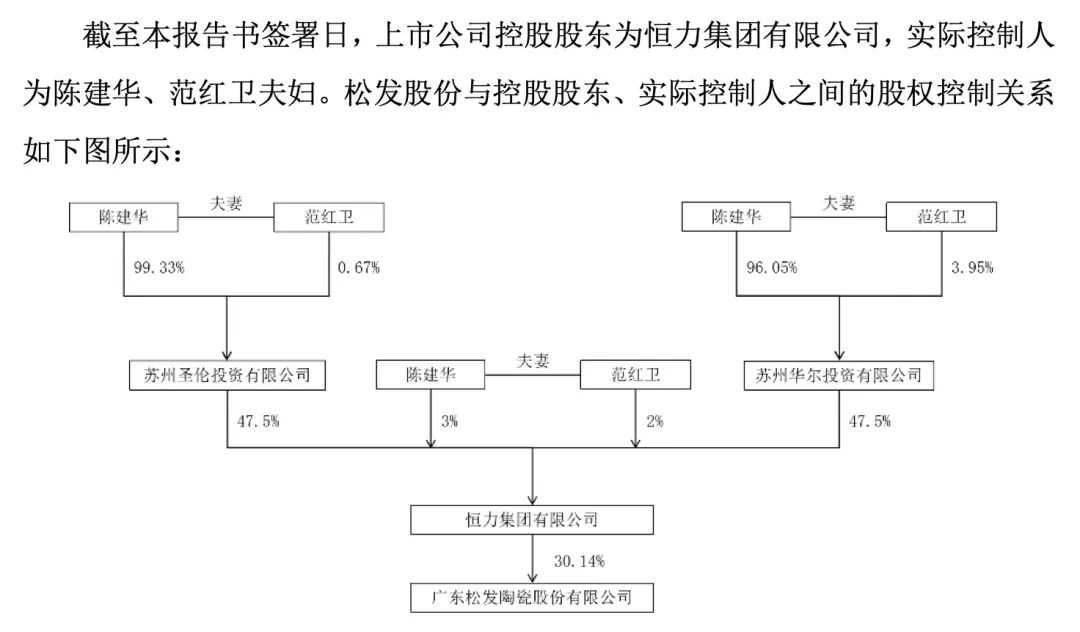

公告显示,松发股份计划通过重大资产置换及发行股份购买资产的方式,收购苏州中坤投资有限公司等持有的恒力重工集团有限公司100%股权,并拟向不超过35名特定投资者发行股份募集配套资金。此举旨在战略性退出日用陶瓷制品制造行业,转型船舶及高端装备的研发、生产及销售。

近年来,松发股份受国内外经济下行、需求萎缩等因素影响,主营业务经营及盈利面临较大压力。数据显示,2022年至2024年前三季度,公司营业收入逐年下降,净利润持续为负。因此,公司决定通过此次交易寻求新的利润增长点,提高发展质量。

根据公告,松发股份将置出全部资产及经营性负债,评估价值为5.13亿元。同时,置入恒力重工100%股权,评估值为80.06亿元。交易完成后,恒力重工将成为松发股份全资子公司,主营业务变更为船舶及高端装备的研发、生产及销售。

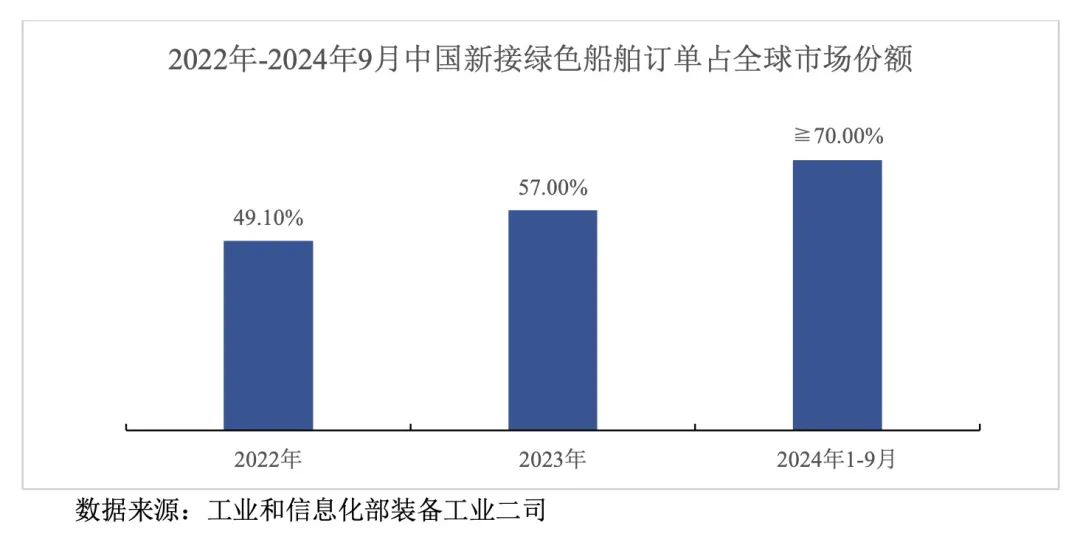

恒力重工致力于打造世界一流的高端化、智能化、绿色化船舶制造及高端装备制造企业,已具备多种高端船舶的生产制造能力,并与下游知名客户建立了良好的合作关系。此次交易将有助于松发股份完成战略转型,提高盈利能力和抗风险能力。

此外,公告还披露了此次重组募集配套资金的用途。募集总额不超过50亿元,将用于恒力重工的募投项目建设及偿还金融机构债务。其中,绿色高端装备制造项目和国际化船舶研发设计中心项目将分别使用募集资金35亿元和5亿元。

需要注意的是,造船行业由于船舶造价较高、建造周期较长,资产负债率普遍较高。截至2024年9月30日,恒力重工资产负债率为74.66%,存在一定的偿债风险。但松发股份认为,国际船舶市场形势长期向好,船舶需求相对旺盛,企业盈利能力将持续提升。

根据工业和信息化部及Clarksons研究数据,全球造船业保持景气上行趋势,船舶投资需求总额预计将达到2.3万亿美元。在此背景下,松发股份表示将进一步扩大对高端化、智能化、绿色化船舶产品的有效转型投资,形成存量资产与新增投资的良性循环。

(图片来源:相关公司官网及公开资料)

(文章来源:证券时报·e公司)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。