商业银行净息差收窄,多家银行冲刺营收“保卫战”

AI导读:

商业银行净息差今年三季度再创历史新低,但环比降幅放缓。多家银行启动降本增效调整,冲刺息差和营收“保卫战”,同时启动明年“开门红”储备动员,面临地方政府再融资债券发行挑战。

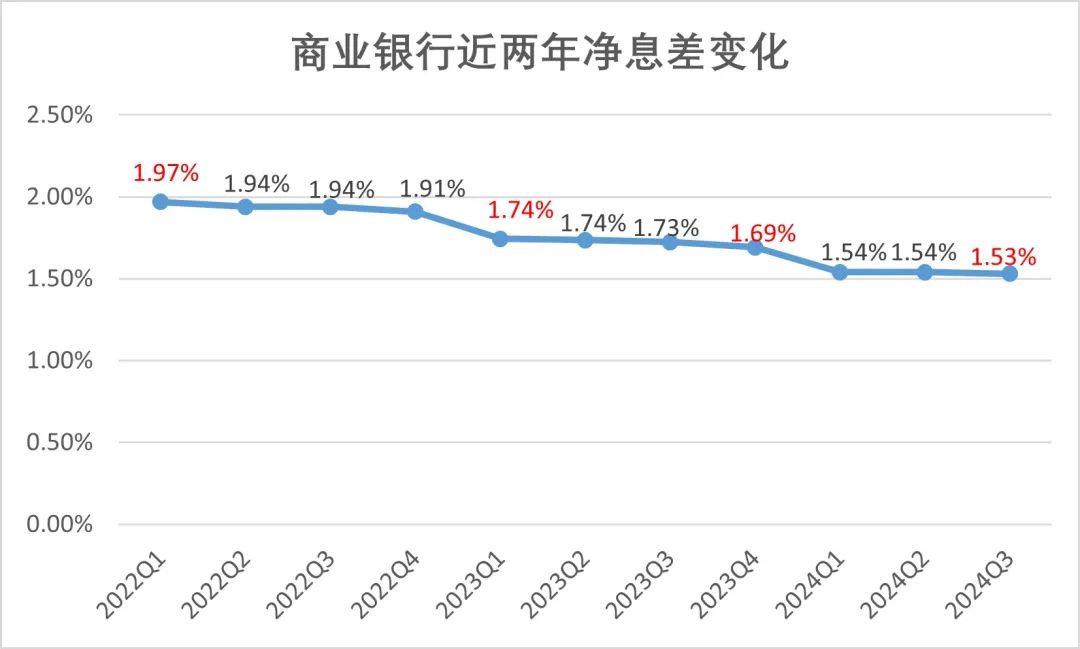

商业银行净息差在今年三季度继续下探至1.53%,再创历史新低,但环比降幅已明显放缓。尽管数据呈现良性企稳趋势,但留给银行将全年营收拉回正增长轨道的时间已所剩无几。

今年前三季度,商业银行净息差共计缩窄了16个BP,相比去年同期的18个BP,降幅有所缩小。分季度来看,一季度净息差下降了15个BP,而二季度持平,三季度仅减少1个BP。这表明商业银行净息差虽然仍处于下行通道,但降幅已逐渐收窄。

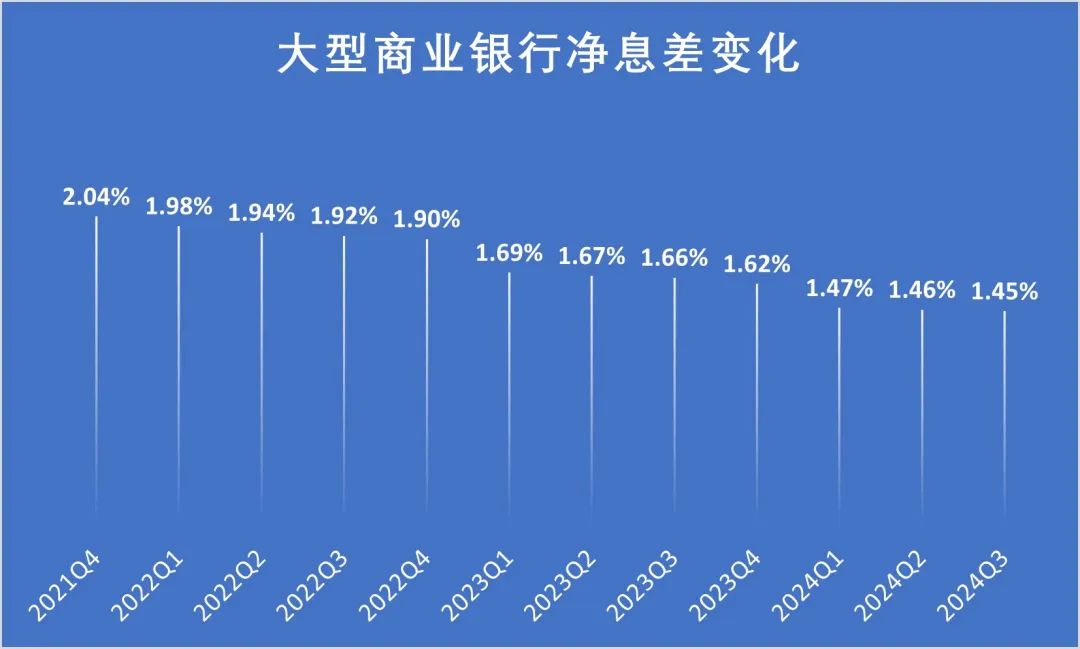

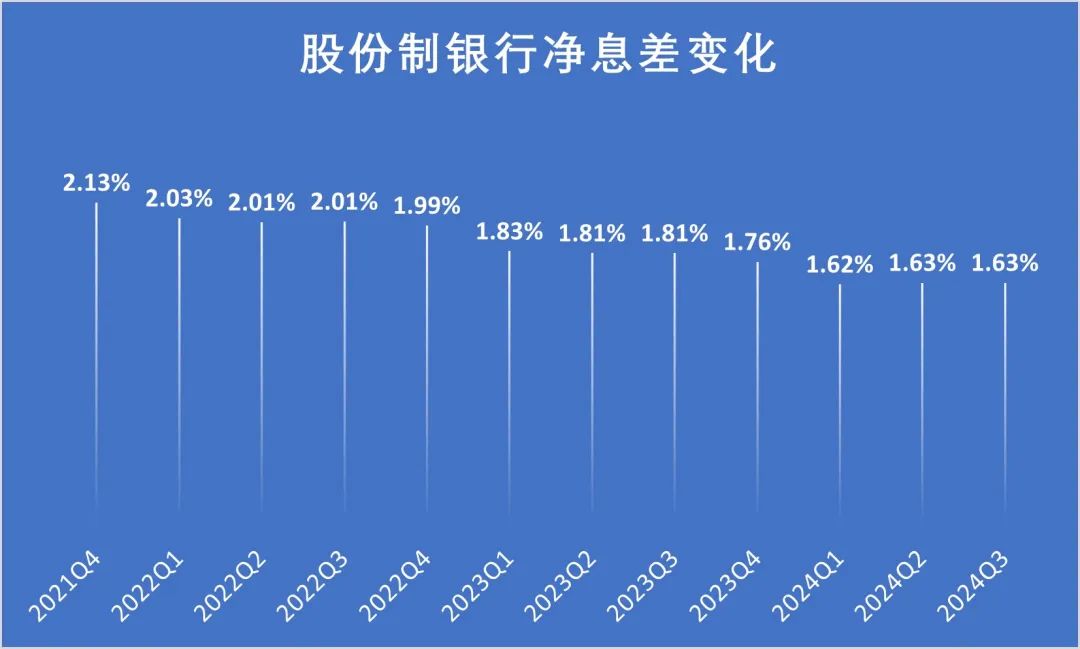

不同类型银行净息差表现各异。大型商业银行前三季度净息差下探幅度较小,股份制银行三季度净息差与二季度持平,城商行净息差收窄幅度亦有所收窄,而农商行一季度净息差下行幅度较大,但今年以来维持平稳。

净息差企稳的原因在于商业银行纷纷启动降本增效的调整,对负债端成本进行了大幅压降。上半年上市银行计息负债成本率下降了6个BP,为近两年最大降幅。今年银行业进行了两轮密集下调存款利率的动作,多数银行中短期利率已进入“1”字头时代。

同时,监管部门对市场存在的各类高息负债进行规范,要求银行引入“利率调整兜底条款”,并将非银同业存款利率纳入自律管理,以压缩套利空间。这使得商业银行在储备项目、冲刺旺季营销时,更加关注付息率下调的力度。

面对营收压力,多家银行在三季度业绩交流会上坦言将努力冲刺息差和营收“保卫战”。平安银行、招商银行等纷纷提出未来工作重点,包括推进大财富管理业务、抓住债券市场机遇、做好资负管理、化解重点领域风险、加大创新投入等。

此外,多家银行已启动明年“开门红”储备动员,尽管形势和宣传力度略有降温,但仍是各家银行内部重点动员工作。今年的“开门红”面临地方政府再融资债券密集发行的挑战,银行需更加关注信贷投放结构,重点支持国家政策方向一致的实体经济领域。

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。