财政政策新动向与市场后市展望

AI导读:

近期市场波澜起伏,财政政策释放了关于增加地方政府债务限额置换存量隐性债务的议案信息,引发市场热议。文章分析了化债方案的具体内容及市场反应,探讨了投资者在当前市场环境下的战略与战术层面应对策略。

近来的市场波澜起伏,“宏观超级周”虽已尘埃落定,但市场暗潮依旧涌动。投资者瞩目的悬念逐一揭晓,重磅新闻发布会更是成为影响市场格局的关键。

在预期与落地之间,财政政策释放了哪些增量信息?11月8日,人大常委会闭幕,会议表决通过了关于批准增加地方政府债务限额置换存量隐性债务的议案。会议一经发布,市场热议焦点集中在两大议题上:具体数额及化债效果。

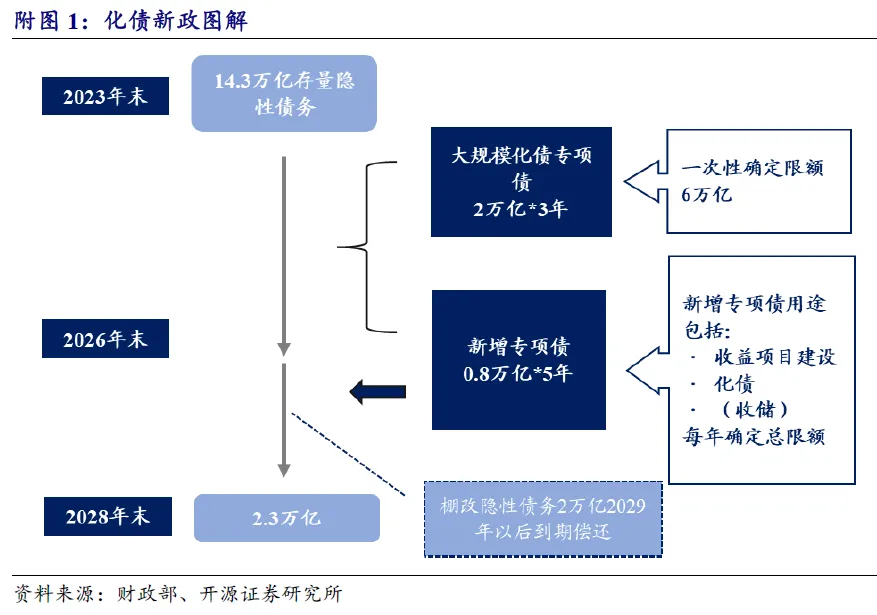

会议明确,新增地方债规模为“6+4”万亿,其中6万亿用于置换隐性债务,4万亿则用于化债。同时,考虑到棚改相关隐债展期,至2028年底,地方需消化的隐性债务将再减少2万亿元,合计达12万亿元。然而,市场对此存在分歧,一方面,地产、消费相关增量政策未直接提及;另一方面,化债本质是否为存量调整也引发讨论。

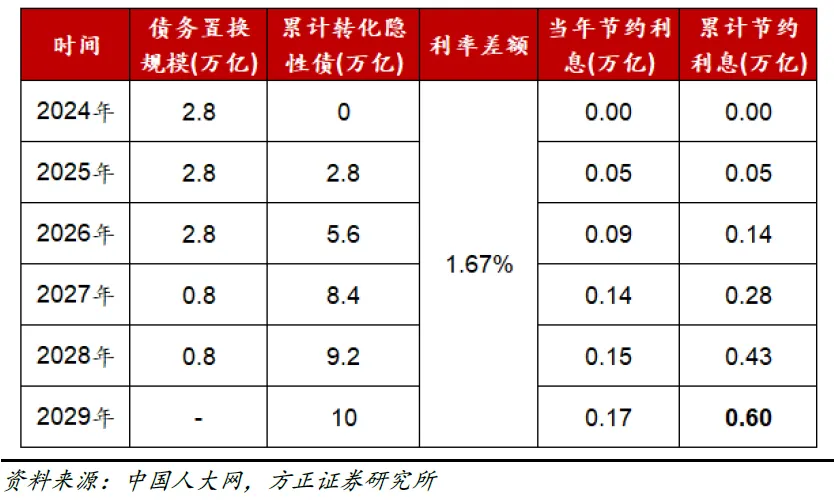

从经济学角度看,优化债务结构有望带来社会帕累托改进。法定债务利率远低于隐性债务利率,置换后将大幅节省地方政府利息支出,五年内预计节约6000亿元。短期内,随着地方政府化债压力减轻,更多资源将投入民生、消费及投资领域,为经济发展注入活力。同时,建筑、建材、信创等企业有望在账款回收方面受益。

长期来看,存量隐债得到有效缓解后,地方稳增长和经济转型质量有望提升。关于是否达到预期,市场观点各异,但发布会明确指出,实施大规模置换措施意味着化债工作思路的根本转变,这才是化债方案的核心环节。

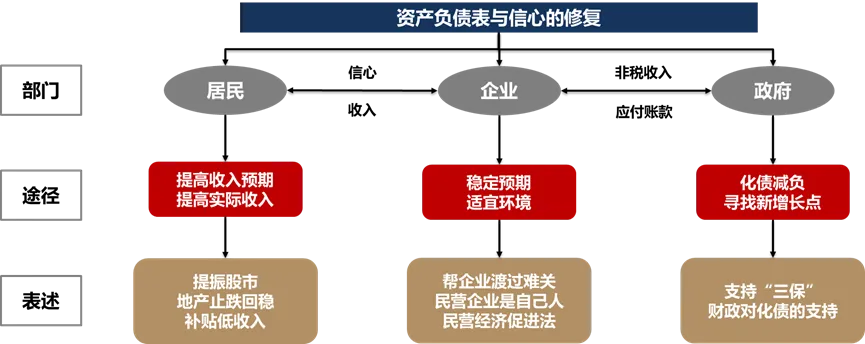

随着高层从侧重于防风险向防风险、促发展并重转变,有助于缓解总需求内生压力,对权益资产产生积极影响。当前,我们不应过分关注单一会议,而应关注信心与预期稳定的演变信号,期待更多政策出台。

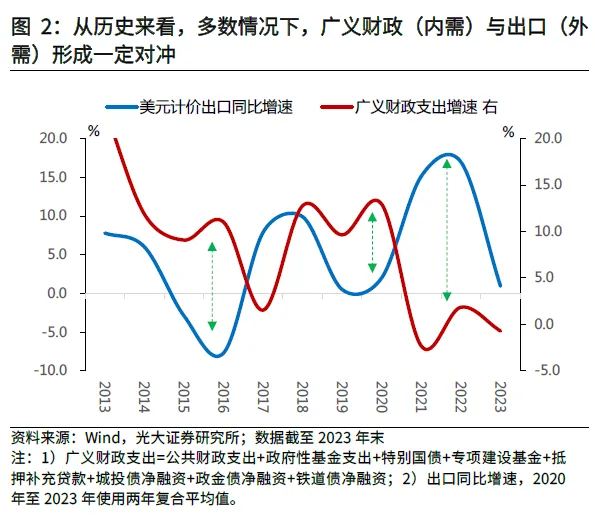

在海外大选落地、特朗普重返白宫、贸易环境和高关税预期下,提振内需的必要性愈发凸显。在此背景下,投资者需保持均衡,静候风来。战略层面,保持均衡配置,耐心等待市场变化;战术层面,聚焦主线,做多核心板块。

本轮行情背后,核心是风险偏好的驱动,蕴藏三大线索:自主可控、政策转向、流动性扩张。投资者可通过“核心-卫星策略”构建组合,把握大势的同时,通过行业/主题指数基金把握三大主线逻辑的活跃机会。

随着成交量放大,阶段性波动在所难免。投资者需关注市场估值和个人投资组合,找到平衡点,决定是获利了结还是逢低布局。具体操作层面,可引入定投和指数基金等胜率更高的方式。

(文章来源:华夏基金)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。