奥卡姆剃刀下的投资智慧:定投与指数基金的双重策略

AI导读:

本文探讨奥卡姆剃刀原理在投资领域的应用,介绍定投与指数基金作为简单有效的投资策略,分析如何选择定投指数及性价比考量,同时探讨指数定投的止盈策略,为投资者提供兼具赔率和胜率的投资思路。

14世纪英国逻辑学家奥卡姆提出的“如无必要,勿增实体”原理,即奥卡姆剃刀原理,强调简洁与效率。在投资领域,定投与指数基金被视为两把智慧的“奥卡姆剃刀”,它们以简单策略应对复杂市场。

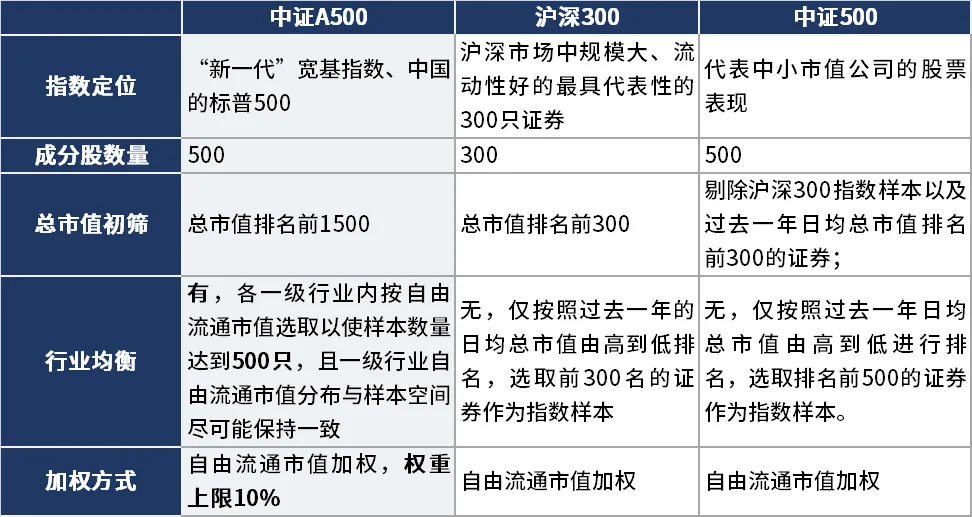

今年,A股被动指数基金的“话语权”首次超越主动型基金,中证A500指数相关产品规模更是迅速突破两千亿。宽基指数基金成为把握时代beta的重要工具,吸引大量“耐心资本”涌入。

面对投资选择,如何巧妙运用这两把“剃刀”?关键在于定投指数的选择与性价比考量。

定投指数怎么选?

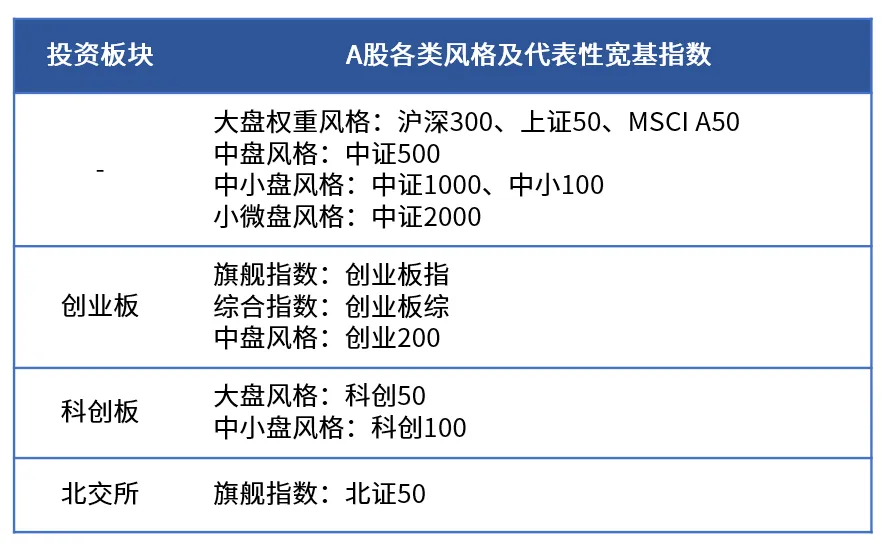

首先,选指数需明确投资目标与风险偏好,A股市场已有一系列完善的宽基指数体系,投资者可根据自身需求选择。同时,分散配置,避免投资风格过于集中,采用“核心-卫星策略”,结合差异化风格的指数进行组合。

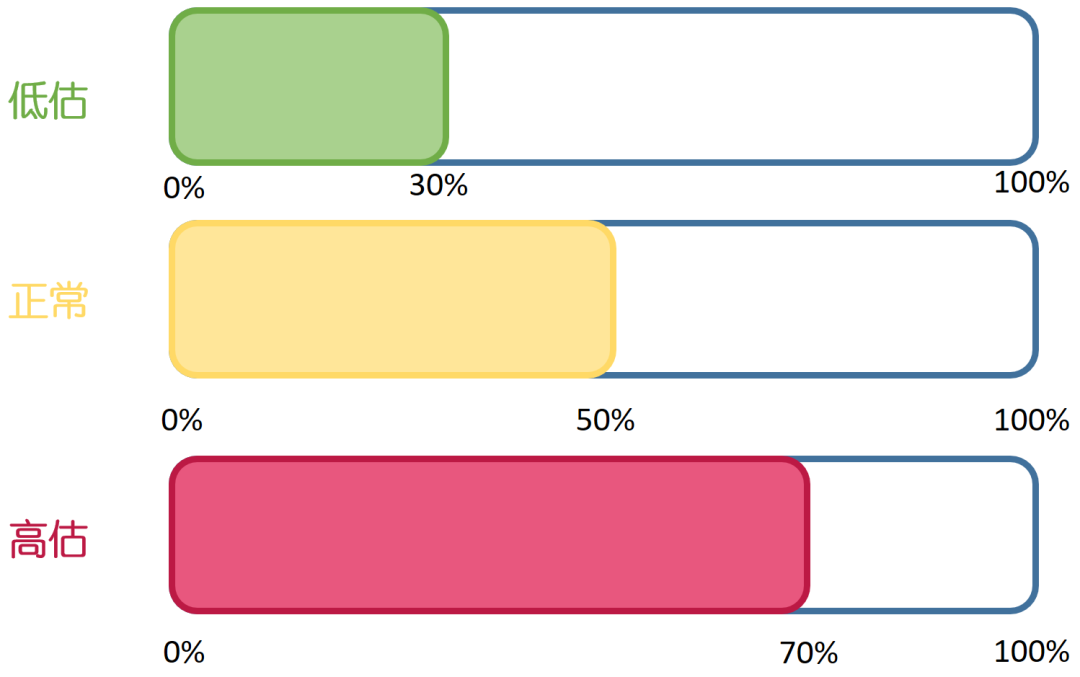

其次,性价比至关重要。避免在高估时买入,坚定持有低估及正常估值的指数,提供更高的安全边际。市盈率(PE)和市净率(PB)等估值指标,以及估值历史百分位,都是判断指数性价比的重要工具。

以中证A500指数为例,其近十年市盈率百分位为50.1%,意味着当前估值合理,是较好的定投时机。

指数定投的止盈策略

定投并非时间越长收益越好,制定恰当的止盈策略尤为关键。分批止盈是明智之举,无需奢求卖在最高点。定投早期无需急于止盈,中后期则需谨记锁定收益。

止盈方法多种多样,如指数参考法、目标收益法、技术指标法等,关键是找到适合自己且能坚持的方法。设置目标止盈点时,需综合考虑定投标的、自身风险承受能力及市场阶段。

当前,A股市场在政策组合拳下迎来回升,市场底部已抬高。投资者应确保有效在场,耐心等待趋势回归,选择以A500指数为代表的优秀标的,聚焦宽基、股东回报与新质生产力的均衡配置,逢低买入,是兼具赔率和胜率的投资策略。

风已起,势已立,让我们静待花开。

(文章来源:华夏基金)

(责任编辑:138)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。