财政部特别国债注资国有大行:定增或成首选

AI导读:

财政部计划通过发行特别国债注资国有大型银行,引发市场关注。定增因其条件宽松、审批便捷,或成为首选方式。其他如配股、可转债等方式面临不同挑战。此举旨在增强银行资本实力,促进银行业稳定发展。

时隔多年,财政部再次宣布将发行特别国债,以注资国有大型银行,此举迅速吸引了市场的广泛关注。财政部副部长廖岷在近期国新办发布会上透露,将遵循市场化、法治化原则,采取“统筹推进、分期分批、一行一策”的策略,通过发行特别国债等渠道筹集资金,旨在稳妥有序地增强国有大型商业银行的核心一级资本。

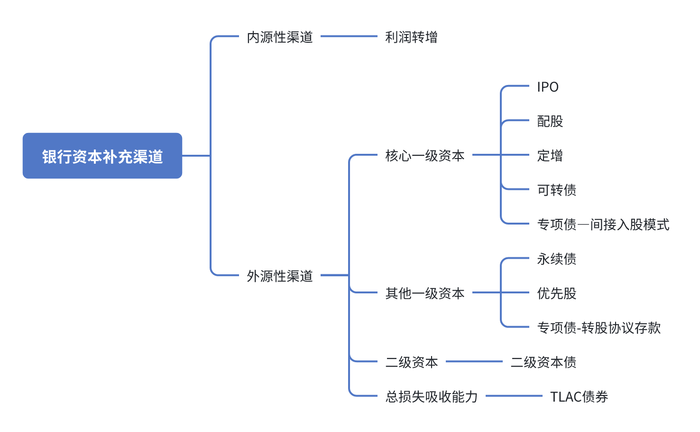

据界面新闻记者了解,商业银行补充核心一级资本的途径包括IPO、配股、定向增发(定增)、可转债和专项债-间接入股模式五种。在当前环境下,市场普遍认为定增因其条件相对宽松、审批程序便捷,或成为此次特别国债注资的首选方式。其他方式如配股在破净背景下困难重重,可转债的资本补充时间则存在不确定性。

回顾历史,1998年财政部曾发行2700亿特别国债向四大行注资,但当时四大行尚未上市,特别国债注资实际上是将降准资金转化为资本金。而现在,大行均已上市且股东众多,特别国债注资的具体方式需更加审慎考虑。

IPO作为补充资本的途径显然已不适用,而专项债-间接入股模式则主要适用于中小银行。可转债虽因其独特的股债双重性质受到银行青睐,但转股价格的限制和转股时间的不确定性使其并非最佳选择。特别是当前六大行核心一级资本充足率虽高于监管要求,但部分银行如交行、邮储银行、农行等补充资本的需求迫切,无法长时间等待。

配股虽然能够快速筹集资本,但条件苛刻,要求原股东认购数量超过70%,否则配股失败。且在当前银行股普遍破净的背景下,配股价格打折后将显著低于每股净资产,面临国有资产流失的风险。

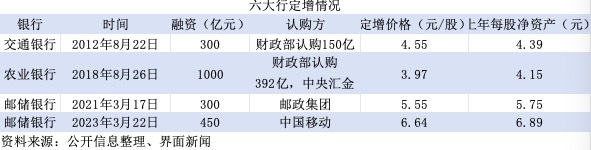

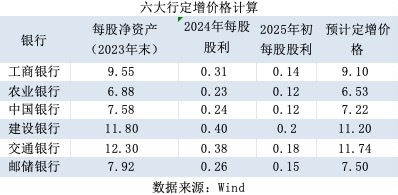

相比之下,定向增发成为更为可行的选择。历史上,交行、农行、邮储银行等曾多次通过定增补充资本。定增发行条件相对宽松,审批程序便捷,且定价通常不低于每股净资产(扣除分红),从而避免了国有资产流失的风险。如果国有大行在明年年报发布前完成定增,其定增价格可能会按照前一年年报的每股净资产扣除年度分红来计算。

中泰证券的一份研报指出,若本轮增资仍以1倍市净率(PB)进行,则对股息率摊薄的影响在可控范围内。整体而言,特别国债注资国有大型银行不仅有助于增强银行的资本实力,还将对银行业的稳定和发展产生积极影响。

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。