推动中长期资金入市与A股风险偏好分析

AI导读:

本文探讨了推动中长期资金入市的三大议题,包括公募持有A股流通市值增长10%的目标、大保险资产配置决策难度与挑战、以及短期稳定预期的“春节红包”政策。同时,分析了A股风险偏好影响因素的复杂多变,以及中长期资金入市与高股息策略的关系。文章最后提出了风险提示,旨在为读者提供更全面的市场分析和建议。

一、探讨推动中长期资金入市的三大议题:

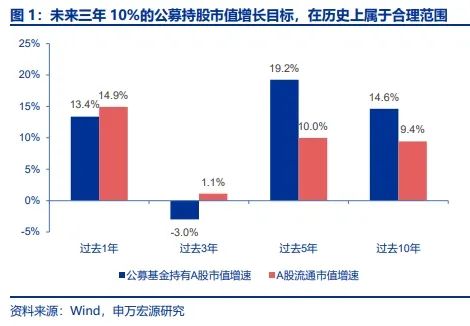

1. 公募持有A股流通市值增长10%的目标:历史可鉴,机遇为先。 历史上,公募基金持有A股市值的年化增速曾高达14.6%,快于A股流通市值的年化增速(9.4%)。尽管近年来A股行情偏弱,但管理层正通过大力推动指数创设和指数产品发行,力求实现未来三年公募持股市值增长10%的目标。这一目标的达成,需以A股市场迎来新的机遇为前提。

2. 大保险资产配置决策难度与挑战:政策引领,权益配置提升。 发布会提出了大型国有保险公司从2025年起每年新增保费的30%用于投资A股的目标。尽管这一政策短期内可能无法使险资成为A股的边际定价资金,但其长期意义不容忽视。政策的出台将推动险企权益投资系统的再进化,并可能带动其他配置类机构跟进,从而提升权益配置比例。

3. 短期稳定预期的“春节红包”政策:直接支撑风险偏好。 管理层在春节前集中安排了三大增量资金政策,包括引导上市公司分红、扩大保险资金长期股票投资试点规模、以及证券基金保险公司互换便利等,共计超过4000亿元的资金将用于支持A股市场。这些政策的实施,有利于改善短期资金供需格局,提升交易性资金的活跃度。

二、A股风险偏好影响因素依旧复杂多变:

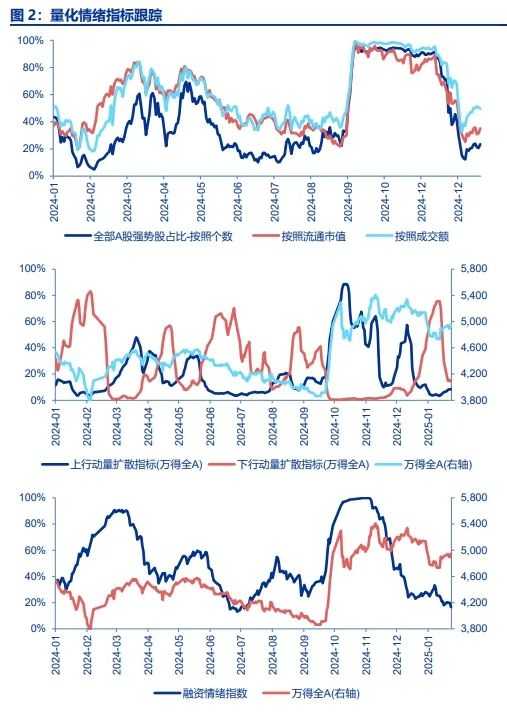

尽管管理层推动中长期资金入市并安排了短期增量资金,但A股风险偏好仍受到多种因素的影响。短期内,A股对特朗普对华政策表述仍较敏感,海外压力虽有缓和,但中期担忧依然存在。此外,3月后风险偏好的决定因素可能切换为国内政策执行和效果。因此,风险偏好在短期内难有趋势性变化,仍处于博弈边际变化、窄幅波动的区间。

三、中长期资金入市与高股息策略:

分红比例提升和回购注销放量是A股重要的中长期基本面趋势。中长期资金入市后,更高比例地配置高股息+高回购资产是长期正确的方向。然而,短期内高股息更偏向于是主题轮动的一个环节。年初以来,高股息行情弱于预期,交易性资金依然是市场的边际资金。因此,我们继续看好春季交易性资金主导的主题性活跃机会,如国内AI算力和应用、人形机器人、低空经济等领域。

风险提示:海外经济衰退超预期和国内经济复苏不及预期。

(文章来源:申万宏源,内容经优化处理,旨在提供更全面的市场分析和建议。)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。