海螺材料科技港股上市首日破发,股价几近腰斩

AI导读:

海螺材料科技在港股上市首日破发,股价跌幅达45%,母公司海螺集团为强大后盾,但大客户海螺水泥面临业绩大降窘境,水泥行业供需矛盾加剧。

水泥行业的领军企业海螺集团,在1997年成功推动海螺水泥登陆港交所后,近期再次将其子公司海螺材料科技推向港股主板。然而,上市首日海螺材料科技的股价表现却令人失望。

1月9日上午,海螺材料科技上市首日即破发,股价跌幅一度达到45%,几乎腰斩。这家生产及销售水泥外加剂、混凝土外加剂的企业,背靠海螺集团这一强大后盾,其母公司海螺集团在2023年营收约1410亿元,归母净利润约104亿元。

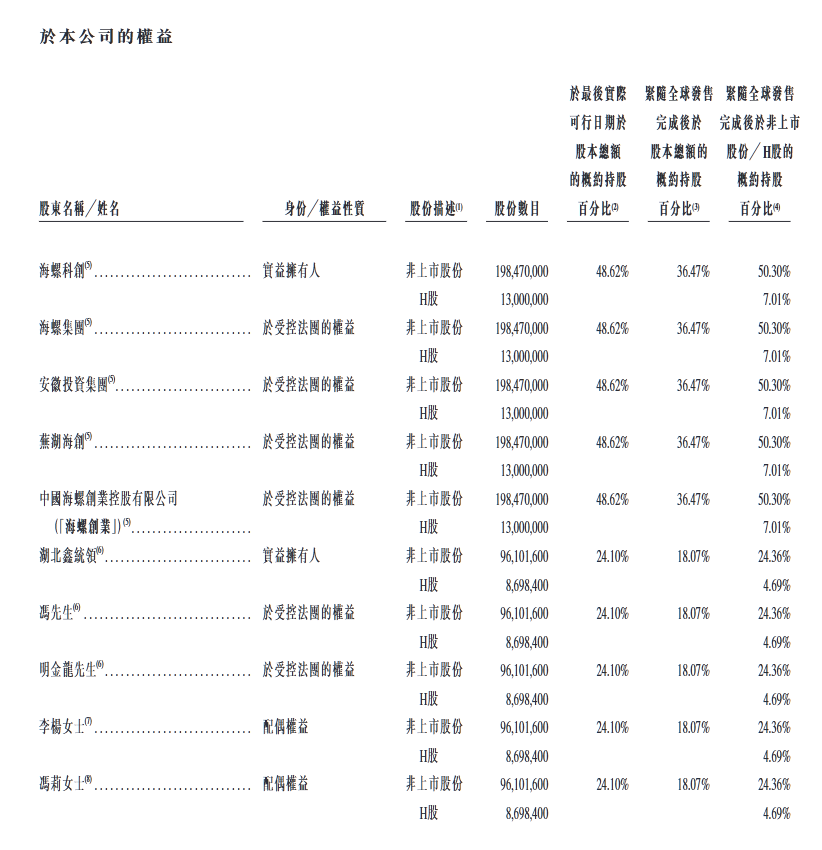

海螺材料科技成立于2018年,位于安徽省芜湖市,注册资本43492万人民币,实缴资本同样为43492万人民币。其第一大股东为海螺科创,后者由安徽省国资委旗下安徽投资集团(皖投集团)和海螺创业(00586.HK)旗下芜湖海创实业分别持股51%和49%。皖投集团作为安徽省最大的国有综合性投资公司之一,承担着保障重要基础设施建设、引领产业升级、服务创新发展战略任务。

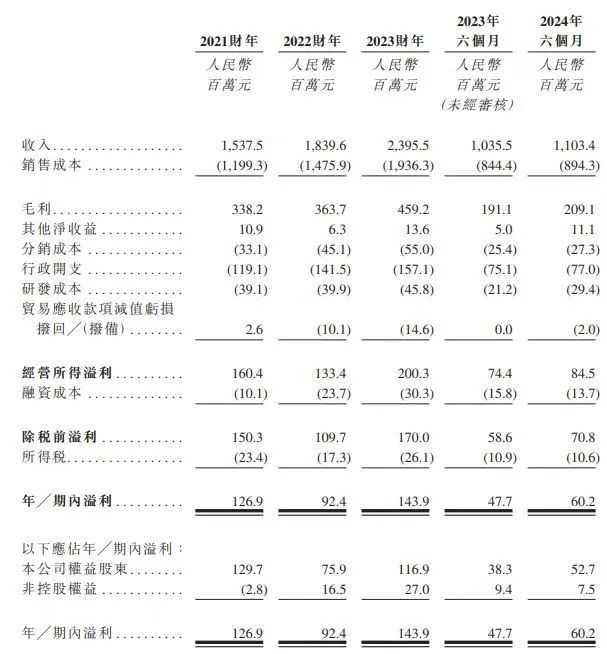

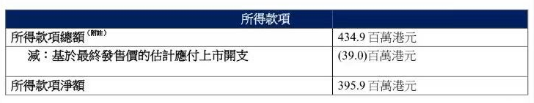

招股书显示,海螺材料科技在上市前财务表现稳健,2021财年、2022财年、2023财年及2024年六个月,公司收入分别约为15.38亿元、18.40亿元、23.96亿元及11.03亿元人民币。此次IPO全球发售1.44974亿股H股,每股发售价下限定价3.00港元,募集资金总额约4.35亿港元,所得款净额约3.96亿港元。然而,尽管此次招股公开发售部分获25.83倍认购,国际发售部分也获1.04倍认购,但上市首日股价的大幅下跌仍然出乎市场预料。

值得一提的是,海螺材料科技此次IPO招股引入了6名基石投资者,合共认购1.0137亿股发售股份,其中A股新能源龙头国轩高科(002074.SZ)认购了17543000股。然而,即便有如此强大的基石投资者阵容,也未能阻止上市首日股价的下跌。

此外,招股书还显示,海螺材料科技在上市后的股东架构中,安徽投资集团、海螺创业通过海螺科创持股36.47%,湖北鑫统领持股18.07%,临沂海宏持股12.65%。虽然公司收入递增,但年内利润波动较大,且大客户海螺水泥也面临着业绩大降的窘境。随着市场需求持续下行,水泥行业供需矛盾加剧,持续承压,这也对海螺材料科技的未来业绩构成了不小的挑战。

(图片来源:文中图片均来自网络,如有版权问题请联系删除)

(文章来源:每日经济新闻,有删改)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。