2024年证券公司融资成本排行榜出炉

AI导读:

2024年债市风云变幻,国债利率走低,证券公司纷纷延长债券发行期限以应对市场变化。全年证券公司融资成本排行榜出炉,各大券商融资成本差异显著,债务规模与融资成本关系密切。

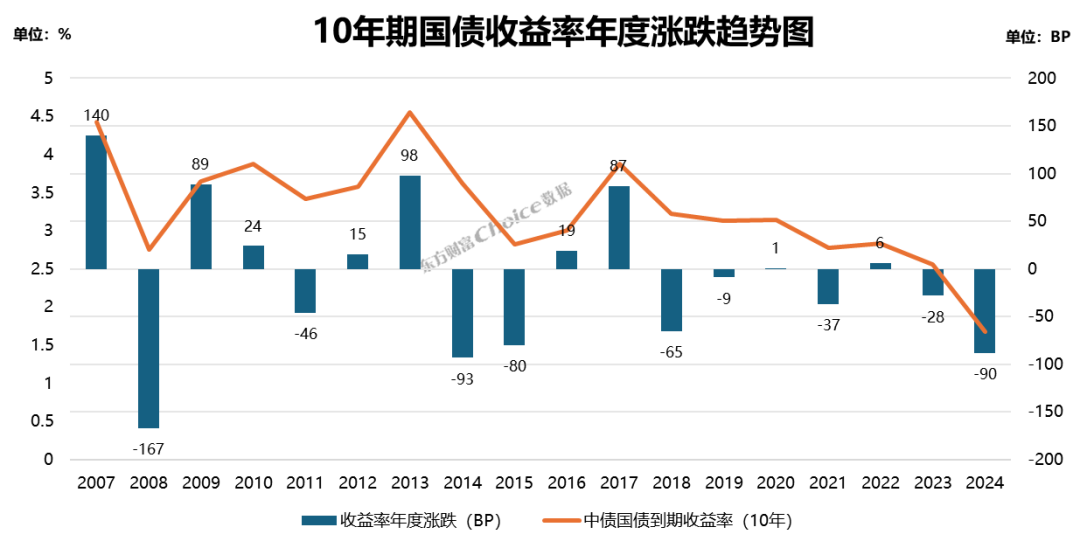

2024年,债市风云变幻,30年国债跌破2%大关,1年国债更是跌至1%以下,债市这一年的历史记录无疑将被铭记。全年中,10年国债收益率持续下降,降幅高达90BP,这一降幅仅次于2008年的全球次贷危机(167BP)与2014年的资金荒次年(93BP)。中美10年国债利差也急剧扩大,达到了287BP的惊人水平。

数据来源:Choice数据

在此大背景下,证券公司为应对市场变化,纷纷延长债券发行期限,从去年的平均1.87年增加至今年的2.26年。然而,受行业周期性波动影响,债券发行规模却大幅下滑。据Choice数据,2024年全年,证券公司共发行686亿元债券(包括证券公司债、次级债、短期融资券),同比减少了12.72%。

数据来源:Choice数据

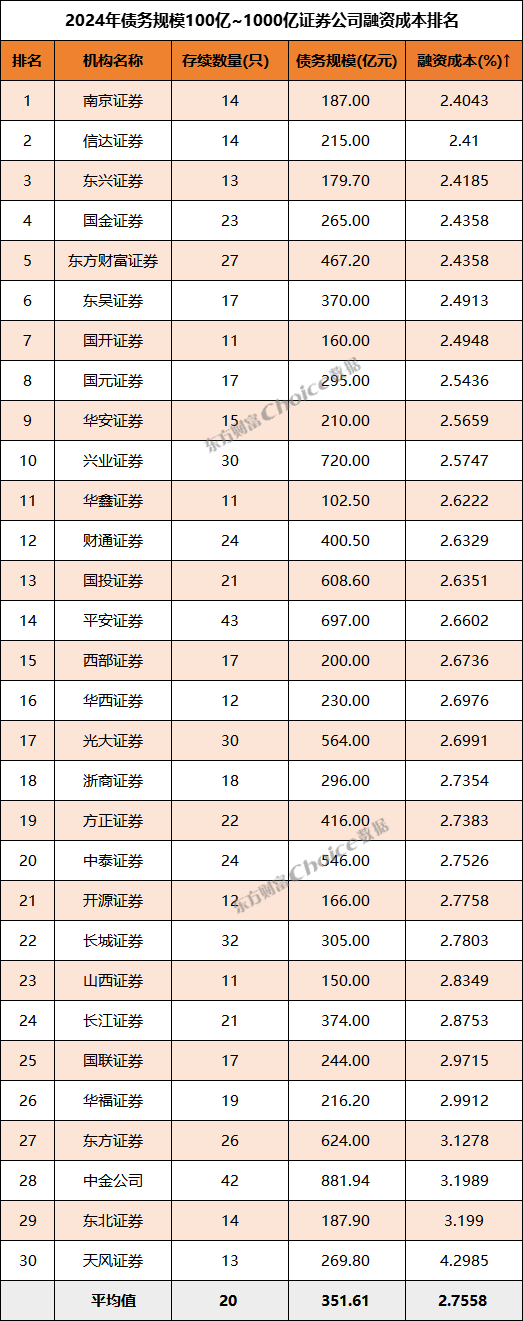

Choice数据对40家债务规模最大的券商进行了融资成本排名。结果显示,债务规模在500亿以内的券商,在融资成本排名中名列前茅,这与其债券品种短期化、择时灵活度高等特点密切相关。而债务规模超过1000亿的大型券商,融资成本则集中在2.8%左右,竞争激烈,凸显出大型券商在资金管理上的高超水平。

2024年度证券公司融资成本排行总榜已出炉。

数据来源:Choice数据

注1:存续债券统计范围不包含可转债、可交换债、可分离交易可转债,下同。

注2:表格中每家证券公司的存续债券数量不少于10只,下同。

在债务规模介于100亿至1000亿的证券公司中,南京证券、信达证券、东兴证券在债务融资成本控制上表现突出,分别以2.4043%、2.41%和2.4185%的低融资成本位列前三。

数据来源:Choice数据

注1:存续债券统计范围不包含可转债、可交换债、可分离交易可转债,下同。

注2:表格中每家证券公司的存续债券数量不少于10只,下同。

对于债务规模超过1000亿的证券公司,招商证券、广发证券和中信建投在融资成本控制上同样表现出色,分别实现了2.713%、2.7477%和2.8024%的低融资成本。

数据来源:Choice数据

注1:存续债券统计范围不包含可转债、可交换债、可分离交易可转债,下同。

注2:表格中每家证券公司的存续债券数量不少于10只,下同。

在资产总计小于1000亿的证券公司中,南京证券的融资成本最低。此外,信达证券、东兴证券等也展现出了良好的融资成本控制能力。相比之下,天风证券的融资成本则相对较高,达到了4.2985%。

数据来源:Choice数据

注:总资产数据来源于证券公司最新一期合并报表,下同。

在资产规模介于1000亿至2000亿的证券公司中,国金证券的债务融资成本控制最为出色。

数据来源:Choice数据

注:总资产数据来源于证券公司最新一期合并报表,下同。

对于资产规模超过2000亿的证券公司,东方财富证券的债务融资成本最低。而兴业证券则以30只存续债券数量、2.5747%的融资成本位列第二。

数据来源:Choice数据

注:表格中每家证券公司的存续债券数量不少于10只,下同。

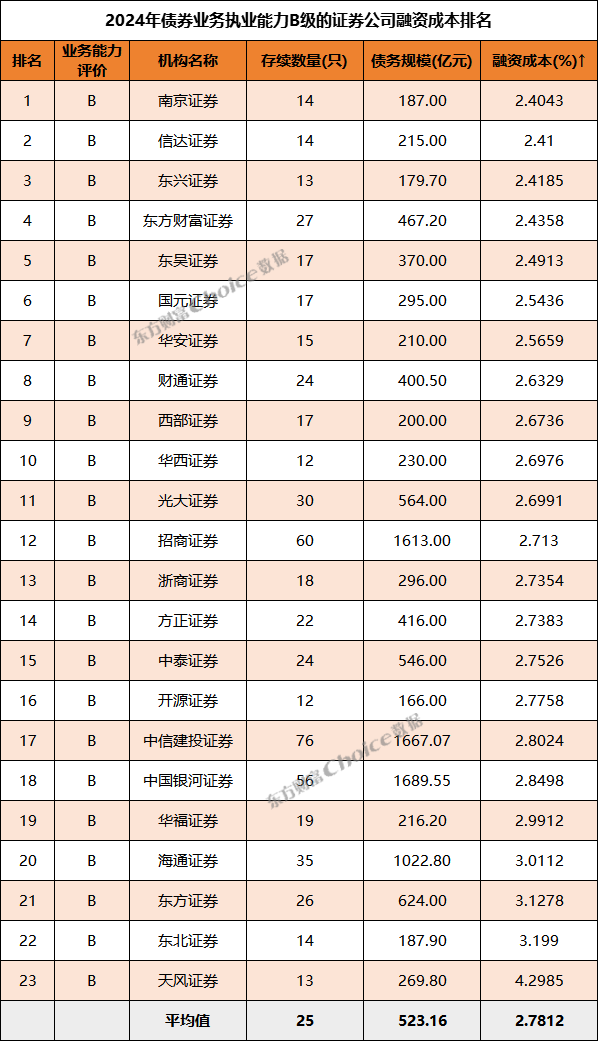

结合中国证券业协会公布的2023年证券公司公司债券业务执业能力评价结果,我们发现,在业务能力评价为A的证券公司中,国金证券的债务融资成本控制最佳;而在业务能力评价为B的证券公司中,南京证券则独占鳌头。

数据来源:Choice数据、中国证券业协会官网

注:表格中每家证券公司的存续债券数量不少于10只。

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。