券商投行面临强压,中信证券IPO项目频现问题

AI导读:

随着监管趋严,券商投行业务面临压力。中信证券撤回IPO项目数量居首,且存在“业绩变脸”、财务造假等问题。证监会加强监管,严审重罚财务造假、欺诈发行,督促券商切实归位尽责。

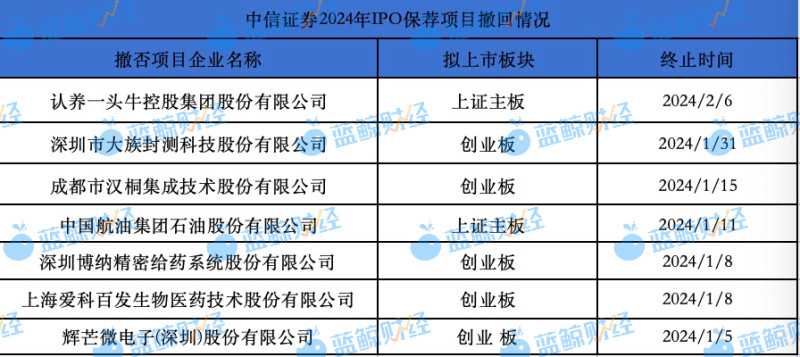

随着监管政策趋严,IPO及再融资进程放缓,券商投行业务正面临前所未有的压力。据蓝鲸财经统计,截至2月23日,今年已有47家企业终止IPO,其中45家选择撤回材料。在这些撤回案例中,“券商一哥”中信证券撤回的IPO项目最多,共7单,撤否率高达25%。

中信证券撤回的7个IPO项目分别为辉芒微、爱科百发、博纳精密、中国航油、汉桐集成、大族封测、认养一头牛。其中,汉桐集成面对监管问询选择“已读不回”,辉芒微则是科创板转道创业板“二进宫”再折戟。此外,中信证券保荐的IPO、可转债等项目中亦不乏“业绩变脸”、虚假材料等问题,执业质量屡遭市场质疑。

今年1月,中信证券因保荐的可转债项目恒逸石化“业绩变脸”受到监管处罚。同时,其所保荐的IPO项目江瀚新材业绩亦大幅下滑,且在询价前定下高于行业的承销保荐费。力源科技、*ST慧辰等项目还涉及保荐业务虚假记录、虚增营收等财务造假问题。这些问题反映出中信证券在发行保荐项目上的执业质量有待提高。

面对上述情况,中信证券未予回应。部分IPO项目“带病闯关”、“一查就撤”,一定程度上揭示了部分保荐机构执业质量不佳或存在缺陷,必将受到监管的强力阻击和围堵。

事实上,注册制实施以来,券商的IPO项目撤否数量不断走高。这既与行业问题、板块定位问题、自身盈利稳定性问题以及企业自身内控问题有关,也暴露出部分发行人存在“带病闯关”心态,保荐机构存在侥幸心理。中银律师事务所高级合伙人吴广红律师指出,“重承揽而轻质控”是券商撤否率骤升的重要原因之一。要改变这一局面,需重视质控,重视项目质量。

需关注的是,中信证券过往保荐的项目中亦不乏“业绩变脸”、财务造假等问题。从恒逸石化巨亏到江瀚新材营收净利下滑,再到力源科技、*ST慧辰及思创医惠的虚假记载、财务造假,均反映出中信证券在发行保荐项目上的执业质量不高。特别是江瀚新材在询价前就定下超高的承销保荐费用,更是引发市场关注。

作为企业进入资本市场的“看门人”,券商的角色举足轻重。当前,证监会持续释放强监管信号,IPO市场迎来更严格的监管环境。从“申报即担责”到“一查就撤”休想“一走了之”,旨在从源头上提升上市公司质量。近日,主动撤回IPO材料的思尔芯案被定为欺诈发行并合计罚没1650万元,也给“带病闯关”的上市公司和保荐机构敲响了警钟。

证监会强硬表态,将在发行上市监管工作中持续加强全链条把关,严审重罚财务造假、欺诈发行,大幅提高拟上市企业现场检查比例。对于证券服务中介机构,证监会将坚持“一案双查”,督促、警示“看门人”切实归位尽责。

蓝鲸财经制图

(文章来源:蓝鲸财经)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。