春季市场震荡中把握结构性机会:高股息与主题投资并行

AI导读:

春季市场重回震荡格局,赚钱效应收缩,但政策落实将加速,仍可把握结构性机会。高股息与主题投资并存,关注科技产业趋势和大消费政策支持的主题。中期结构推荐节奏不变,一季度高股息与主题投资并行,二季度关注政策发力,下半年核心资产困境反转。

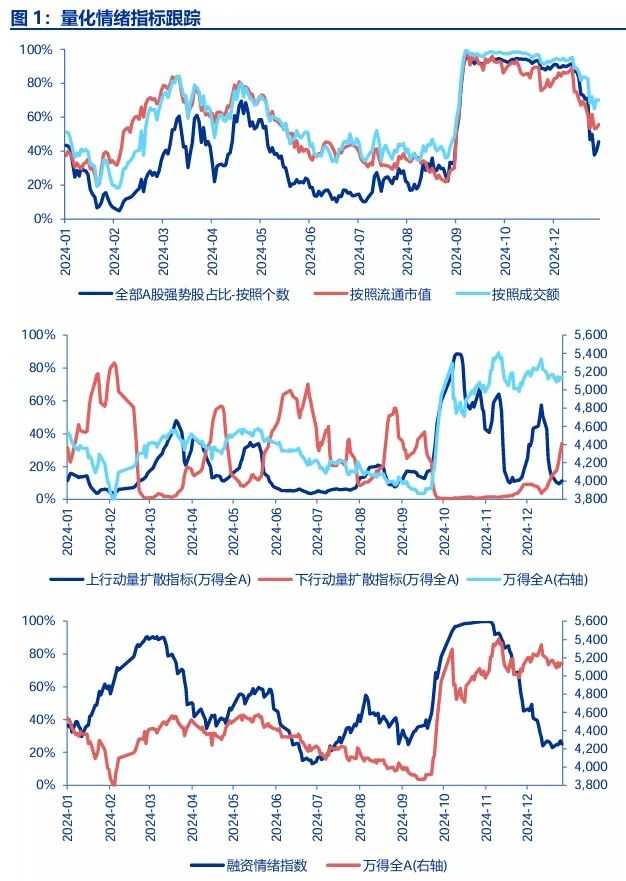

一、春季市场震荡格局持续,赚钱效应收缩:当前市场未能展现牛市动量,各板块行情平淡,春季政策表述符合预期,但落实将加速,市场重回震荡模式。一季度政策窗口多,仍可把握结构性机会。

近期,市场对国内政策与海外因素的定价趋于理性。消费品以旧换新政策效果初显,但持续性需观察。在主题投资过热后,赚钱效应减弱。核心资产、高股息、AI应用等板块均未能形成强势行情。市场资金对牛市短期期待下调,重回震荡格局。同时,板块轮动更加客观,高股息与核心资产机会增加。

春季经济和政策预期平稳,下行风险有限。中央经济工作会议已设定政策预期,李强总理强调政策落实要尽早。管理层重视市场预期引导,一季度窗口多,结构性机会仍存。

二、春季震荡市中的机遇:高股息与主题投资并存。高股息行情潜力待挖掘,利率环境波动影响定价。科技产业趋势和大消费政策持续催化主题活跃度。

短期市场已呈现“高股息搭台,主题活跃唱戏”格局,春季将持续。高股息逻辑清晰,但受利率波动影响,重估需时间。保险配置高股息长期正确,但主导定价能力弱。科技成长和核心资产仍有热度,换仓高股息力度有限。主题投资方面,需警惕缺乏基本面支撑的主题调整,但产业趋势发酵和消费政策支持的主题仍有潜力。

三、春季行情结构:科技主题与高股息结合,关注产业趋势和市值管理。中期结构推荐节奏不变,一季度高股息与主题投资并行,二季度关注政策发力,下半年核心资产困境反转。

春季行情中,有产业趋势的科技主题如AI应用和低空经济可能创新高。高股息与主题线索结合更具弹性,关注破净市值管理和回购注销机会。中期结构推荐节奏不变,一季度高股息与主题投资并行,二季度关注逆周期调节受益的建筑、建材等行业。下半年核心资产困境反转,主动管理策略将迎来转机。26年供给出清,新能源、电子和医药生物等行业盈利能力有望迎来拐点。

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。