债券借贷市场活跃度大增,借贷费率却下降

AI导读:

今年债券借贷市场活跃度显著增强,日均成交额大幅增长,但借贷费率却下降。这主要归因于债牛行情下银行对利率债的激烈竞争。文章详细分析了市场活跃度提升的原因及影响。

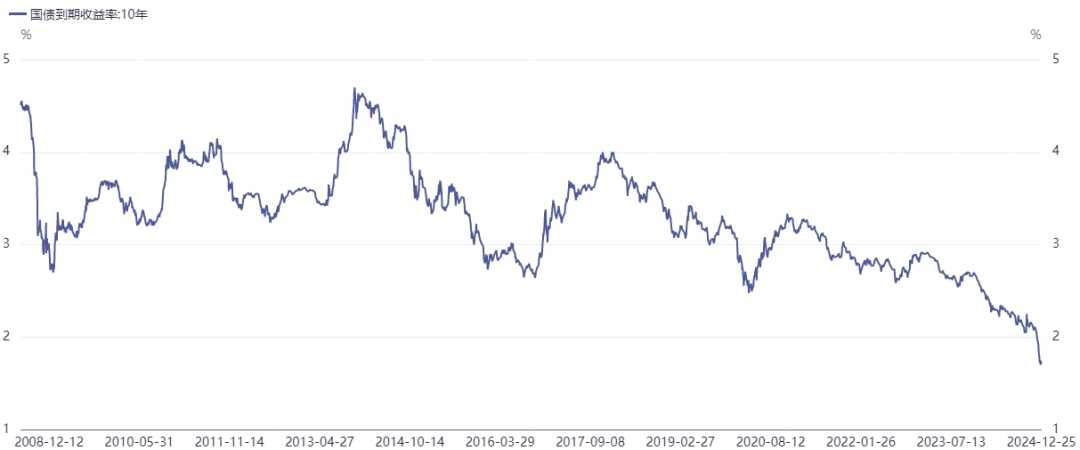

今年债券借贷市场活跃度显著增强,日均成交额同比大幅增长45.4%,而借贷费率却下降了约30%。这一量价背离的现象,主要归因于债牛行情下银行对利率债的激烈竞争。

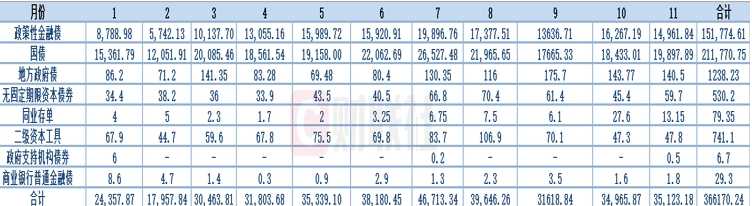

据财联社根据全国银行间同业拆借官网数据统计,今年前11个月,各类券种债券借贷的成交额总计约36.6万亿元,较去年同期增长近9.1万亿元,日均成交额亦有显著提升。其中,国债和政金债的成交占比最大,分别达到了57.8%和41.4%。

某商业银行资金业务人士指出,成交量的增加得益于《银行间债券市场债券借贷业务管理办法》的推出,提升了市场参与度。同时,债市走牛和权益市场火热也推动了券商押券融资需求的增长。此外,L001品种的成交显著高于L007品种,交易频率上升也是成交额增大的原因之一。

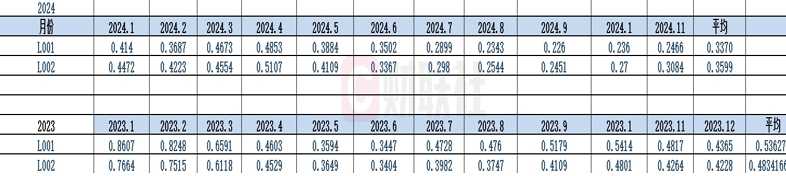

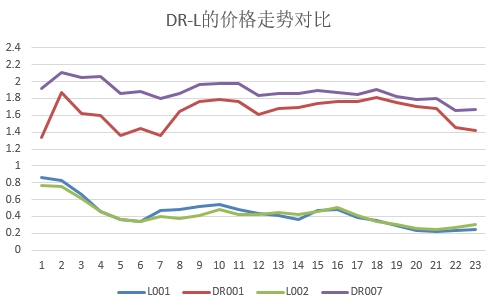

数据显示,L001和L007两个最活跃的期限品种中,L001的成交额远超L007,且差额逐年扩大。同时,今年的加权费率也呈现逐季下降趋势,L001和L007的加权费率分别下降了0.2%和0.12%。

该人士还表示,城农商行越来越多地参与到债券借贷市场中,加剧了市场竞争,导致费率和质押率下降。大部分债券借贷的用途仍为融资,占比超过90%。今年资金价格平稳且较低,融资需求也显著下降。

同业拆借中心数据显示,截至11月底,股份制商业银行和证券公司的债券借贷余额较多。招商证券固收首席张伟指出,券商是主要的净借入方,银行尤其是中小行是主要的净借出方,而大行在活跃券上维持净借入,表明其交易盘积极性较高。基金等其他机构尚未深度参与该市场。

债券借贷作为机构融资的辅助工具,可以大大提高融入的资金量。以标准券折算率为例,AAA级信用债的折算率低于国债。固收分析师表示,债券借贷的费率与个券稀有度和市场流动性松紧程度相关。

财联社整理的数据显示,银行间质押回购利率月度平均走势与债券借贷费率走势呈现出一定同步性。

(文章来源:财联社)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。