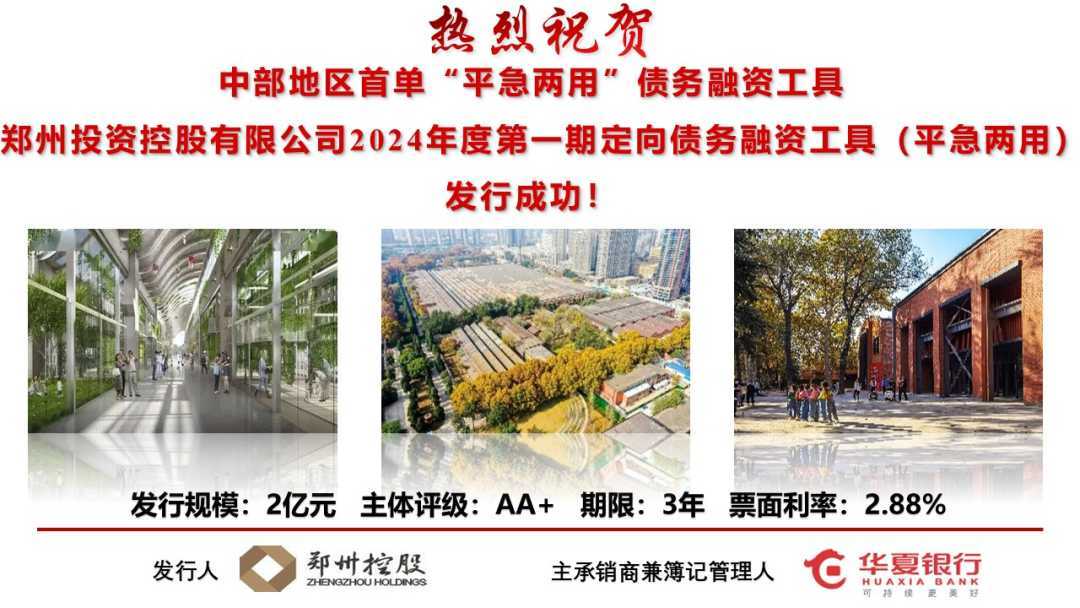

郑州控股成功发行2亿“平急两用”债务融资工具

AI导读:

郑州控股成功发行2亿元定向债务融资工具(平急两用),用于郑投科技创新园三期建设,提升城市韧性。华夏银行担任主承销商,为河南省债券市场高质量发展提供支持。

【大河财立方记者裴熔熔史健】12月25日,郑州投资控股有限公司(简称“郑州控股”)成功发行2亿元定向债务融资工具(平急两用),这一创新金融工具不仅是全国第二单,更是中部地区的首单。该笔资金将专项用于郑投科技创新园三期(中原数字经济科创园)的“平急两用”项目建设,旨在提升城市应对突发事件的能力与韧性。

此次债券的发行,积极响应了中国银行间市场交易商协会对国家重大战略部署的落实,为非金融企业在银行间市场发行债券用于“平急两用”建设领域提供了有力支持。这不仅是对中央和省市党委、政府高质量发展要求的践行,也为城市应急保障能力的建设注入了新动力,同时为企业的融资渠道拓展和金融机构服务创新提供了新的方向。

郑州控股作为郑州市产业引导、国有资产经营与资本运作的核心平台,专注于产业园区建设、运营,产业基金投资及国有资产运营。其收入来源广泛,包括产业园运营、私募基金投资管理、电气装备、超硬材料等。截至2024年9月末,公司总资产已达215.17亿元,净资产为105.66亿元。此外,权威信用评级机构中证鹏元于2024年11月29日给予郑州控股AA+的主体信用评级。

值得一提的是,郑州发展投资集团有限公司(简称“郑发集团”)作为郑州市最早且最大的AAA主体信用评级企业,总资产高达4378.30亿元。2024年9月11日,郑发集团向郑州控股增资54.6亿元,使郑州控股成为其核心一级子公司,进一步增强了其资本实力。

华夏银行作为此次债券的主承销商和簿记管理人,积极融入河南省发展大局,服务实体经济。近年来,华夏银行郑州分行在河南省银行间市场债券承销方面表现突出,累计承销额超过400亿元,承销了多只全国及全省首单的债务融资工具创新产品,为河南省债券市场的高质量发展提供了有力支持。

(文章来源:大河财立方)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。