美股QDII基金溢价风险频发,多家基金公司密集提示并限购

AI导读:

近期,多只投资美股市场的QDII基金因二级市场交易价格明显高于基金份额参考净值,密集发布溢价风险提示,部分基金甚至采取了临时停牌措施。同时,多家基金公司还采取了限购措施以应对市场风险。投资者需密切关注市场动态,理性投资。

【导读】近期,多只投资美股市场的QDII基金密集发布溢价风险提示,市场关注度持续上升。

近期,众多与美股相关的QDII基金纷纷发布溢价风险提示公告,部分基金甚至采取了临时停牌措施,还有部分基金实施了限购或暂停申购策略。这一系列举措凸显了当前美股QDII基金面临的市场风险。

随着美联储降息步伐的放缓,市场对高估值科技成长板块的担忧加剧,波动性或进一步上升。在此背景下,多只QDII基金因二级市场交易价格明显高于基金份额参考净值,而被迫发布溢价风险提示。

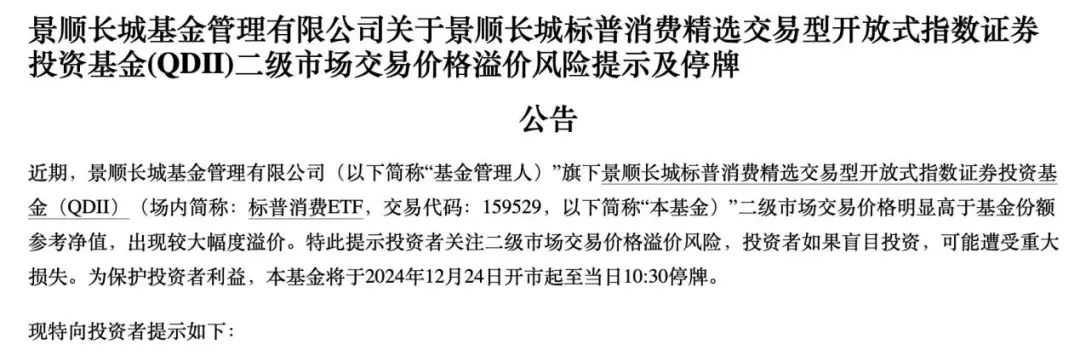

以景顺长城基金为例,其旗下的景顺长城标普消费精选ETF(QDII)于12月24日公告称,该基金二级市场交易价格出现较大幅度溢价,投资者需警惕盲目投资可能带来的重大损失。为保护投资者利益,该基金于公告发布当日起临时停牌至上午10:30。Wind数据显示,截至12月23日,该基金的二级市场价格为1.486元,溢价率高达11.58%。

同样在12月24日,华夏基金也发布了其纳斯达克100ETF(QDII)的溢价风险提示公告,并采取了临时停牌措施。此外,博时、汇添富、华安、广发、大成等多家基金公司的纳斯达克100(QDII-ETF),以及国泰、华夏的标普500(QDII-ETF)等也相继发布了溢价风险提示。其中,国泰标普500(QDII-ETF)同样于24日临时停牌。

值得注意的是,多只QDII基金近期已连续多次发布溢价风险提示。例如,华夏标普500(QDII-ETF)自12月以来已累计发布14次风险提示公告,博时纳斯达克100(QDII-ETF)本月也发布了4次溢价风险提示。基金公司提醒投资者,二级市场交易价格除受基金份额净值波动影响外,还受市场供求关系、系统性风险、流动性风险等多重因素影响,高溢价买入可能造成重大损失。

与此同时,为应对市场风险,多家基金公司还采取了限购措施。摩根基金、招商基金、华夏基金等纷纷对旗下美股相关QDII基金的申购、定期定额投资及转换转入业务进行了限制。例如,摩根纳斯达克100指数发起式(QDII)的单个基金账户单个份额类别限额为100元或10美元。

此外,汇添富全球汽车产业升级混合(QDII)等基金也暂停了大额申购和大额定期定额投资业务,设置了人民币和美元份额的申购上限。这些措施旨在稳定基金运作,保护基金份额持有人利益。

对于美股市场,富国基金和博时基金均表示,美联储降息节奏放缓可能为估值较高的科技等成长板块带来更高波动。投资者需密切关注市场动态,理性投资。

(文章来源:中国基金报)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。