国泰君安与海通证券合并重组进程加速

AI导读:

12月23日,国泰君安和海通证券联合发布公告,宣布其合并重组申请已正式获得中国证监会及上海证券交易所的受理。合并若成功,将增强双方在资本实力和市场竞争力,有利于优化资源配置。

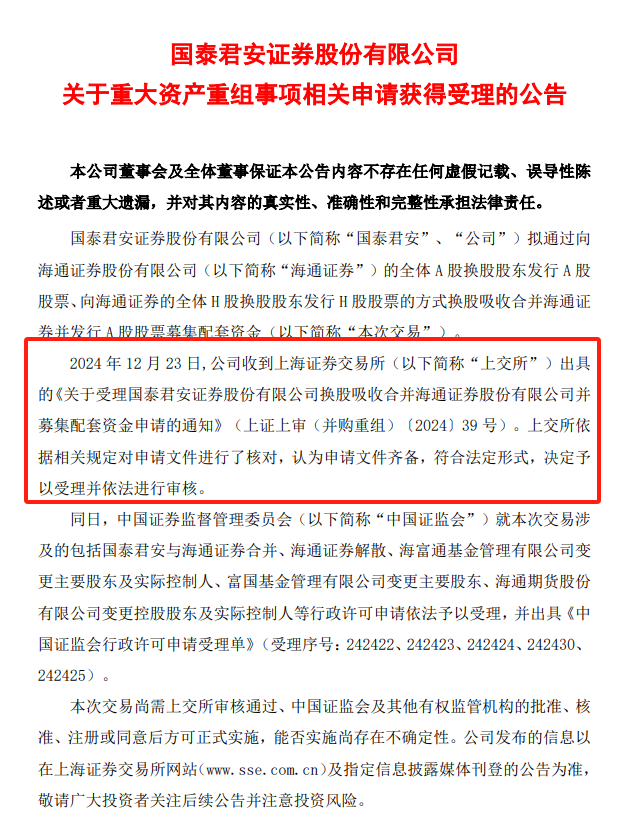

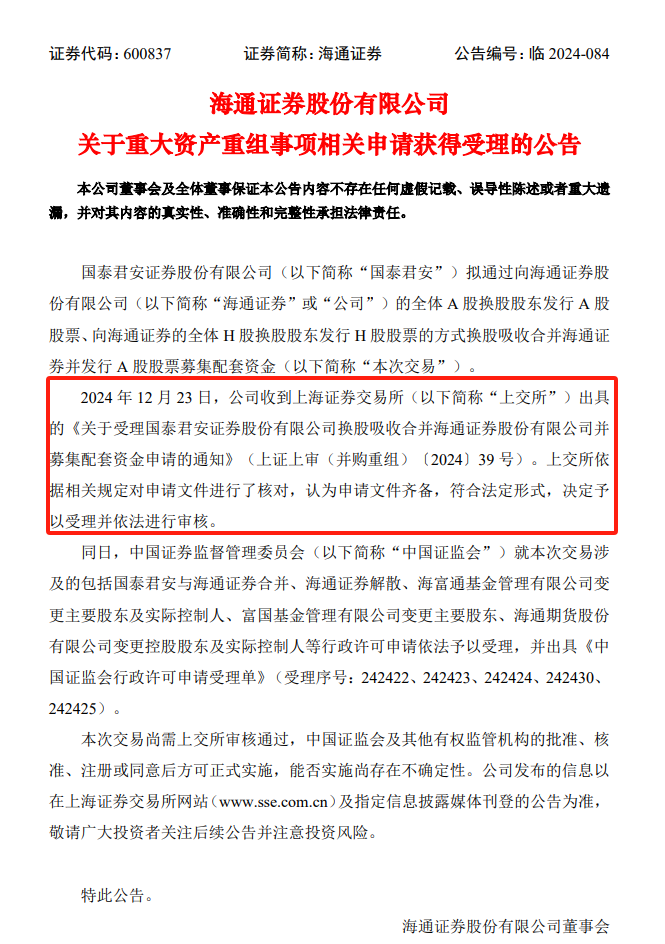

离“国泰君安+海通证券”合并重组的关键节点再进一步。12月23日,国泰君安和海通证券联合发布公告,宣布其合并重组申请已正式获得中国证监会及上海证券交易所的受理。

公告详细披露了合并重组的具体内容,包括国泰君安与海通证券的合并、海通证券的解散、以及多家相关子公司主要股东及实际控制人的变更等。中国证监会已依法受理了这些行政许可申请,并出具了《中国证监会行政许可申请受理单》。同时,上交所也对申请文件进行了全面核对,认为文件齐备,符合法定形式,决定予以受理并依法进行审核。

根据合并方案,国泰君安将通过向海通证券全体股东发行A股和H股的方式,换股吸收合并海通证券,并募集配套资金。接下来,合并重组进程的关键一步是获得上交所的审核通过,以及中国证监会的批准、核准和注册。此外,还需要获得香港联交所对国泰君安H股在香港联交所上市及允许交易的批准,以及必要的境外反垄断审查和其他监管机构的批准。

国泰君安和海通证券近日发布了合并重组的最新进展公告,宣布合并重组事项正在有条不紊地推进中。其中,香港证监会已批准国泰君安在本次合并后成为海通证券相关境外子公司的大股东,这一批准标志着国内券商整合步伐的加快和行业集中度的提升。

早在12月13日,两家公司就发布了股东大会决议公告,宣布合并重组交易方案等相关议案均获得高票通过。这一结果充分体现了各方股东对合并重组的高度认可和对合并后公司未来发展的坚定信心。从9月5日两家公司同步发布停牌公告,到股东大会、监管受理,推进速度之快再次超过市场预期,仅用3个月就完成了全部公司治理程序。

市场普遍预期,合并后的新公司将实现实力全面跃升。财联社在多篇报道中详细分析了合并的影响和细节,指出合并后的公司在总资产、归母净资产等重要业务指标上均将位居行业首位。两家公司表示,将按照监管要求,履行相关行政审批程序,为加快推进全面整合、建设一流投资银行打下坚实基础。

值得注意的是,12月23日,两家公司还披露了合并重组报告书(草案)的申报稿及修订说明。相较于之前的草案,本次披露的申报稿核心信息未发生变动,主要是对股东大会批准交易、双方债务金额小幅变动等内容的修订。

此次合并若成功,将极大地增强双方在资本实力和市场竞争力,优化资源配置。两家公司均表示,将依托更强大稳固的客户基础、更专业综合的服务能力、更集约高效的运营管理,推动合并后公司释放“1+1>2”的协同效应,加快向具备国际竞争力和市场引领力的投行迈进。

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。