债市牛市行情下,机构交易行为与从业人员挑战并存

AI导读:

2024年上半年以来,债券市场持续牛市行情,10年期国债收益率大幅下滑。机构交易行为受关注,交易员激励制度引发讨论。从业人员对未来职业生涯产生忧虑,行业竞争加剧。

2024年上半年以来,债券市场持续演绎了多轮牛市行情,成为金融市场关注的焦点。作为无风险资产的标志性定价锚点,10年期国债收益率从年初的2.6%下方一路下滑,至12月初已突破2.0%大关,并在12月9日进一步走低至1.9250%。

资料来源:tradingeconomics官网

尽管期间市场出现过数次回调,但整体来看,10年期国债收益率的下行趋势并未改变。债牛行情的极致演绎,使得机构交易行为成为市场瞩目的焦点。

12月初,交易商协会公布了对四家农商行的调查结果,指出其因债券交易内控管理不健全、对交易员激励过度等问题,影响了债券市场的正常运行。记者采访了解到,确实有农商行将债券投资净收益的8%-10%作为提成发放给交易员,但过度激励并非普遍现象。

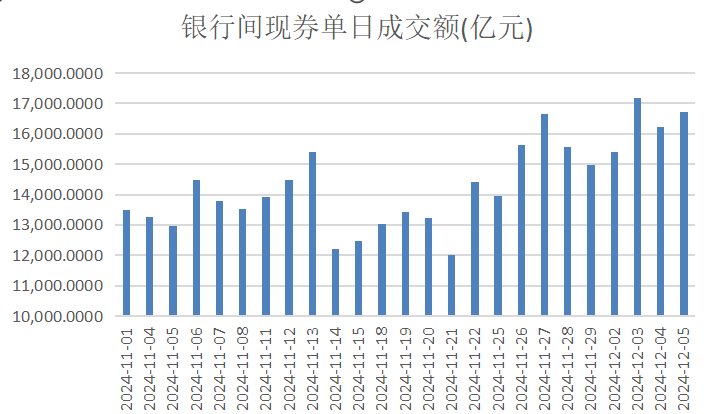

债券市场的一线从业人员在享受年终奖的同时,也对未来职业生涯产生了一些忧虑。行情过热,交易员们忙得不亦乐乎,银行间现券单日成交额显著增长,信托、资管机构的执行交易员在牛市行情中日均现券交易量普遍在100-200笔之间。

市场的快节奏给交易员带来了不小的挑战,询价谈行情需要多线程操作,同时开十几个窗口与不同机构的对手方对话。过于火爆的行情导致交易笔数激增,交易员们对“拆单”表示抵触,因为单笔交易金额有严格的上限规定。

此外,市场的瞬息万变要求交易员敏锐地捕捉到尽可能多的盈利机会,但风控合规审批的严格把关却往往耗费时间,导致交易机会流失。在债市“超级行情”中,交易员要求反应速度“快”与风控合规审批“慢”的矛盾进一步激化。

薪酬方面,市场对交易员“过度激励”的关注度持续升温。有市场人士透露,部分农商行对债券交易团队的激励数额十分可观,交易员年终奖可达50-60万元,资深交易员年收入甚至能达到百万元。然而,这种激励制度也带来了操作风险、对手方违约风险和市场波动风险。

对于未来职业生涯的忧虑同样笼罩着债券市场的从业人员。随着债市行情的持续火热,行业内的竞争也日益加剧。交易员们不仅要面对“不想跑输同行”的焦虑,还要应对纯执行岗位带来的转型压力。

有交易员表示,不想一直局限于纯执行定位,希望有更多的发展空间和晋升机会。同时,也有信托固收产品沦为“通道户”的现象,主动投资管理能力欠缺,对交易员本人的债市阅历积累、交易盘感要求更高。

(文章来源:21世纪经济报道)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。