美股与A股风格轮动深度解析

AI导读:

本文深入剖析了美股50年来大小盘风格的轮动情况,总结了小盘风格形成的特征、场景,并探讨了风格轮动背后的盈利分化与收敛机制。同时,对当前A股风格轮动进行了观察分析,并提出了未来可能的市场风格变化。

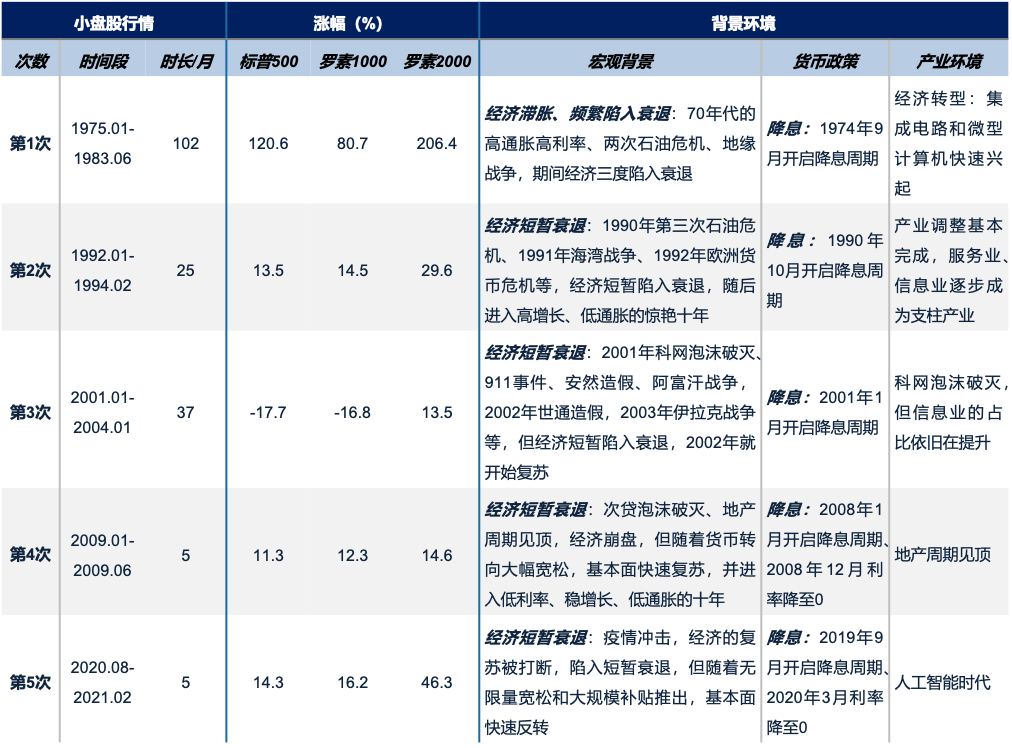

1、美股50年风格轮动深度剖析:大小盘风格如何刻画?我们创新性地通过个股数据构建了一个大小盘风格轮动指数,结果显示:以年度为单位,27%的时间小盘风格占优,73%的时间大盘风格主导;按月统计,小盘风格在37%的月份表现更佳,大盘风格则在63%的月份占据上风。值得注意的是,小盘风格的集中出现期主要为70年代中后期至80年代初期,以及00年代初期。近20年来,美股大盘股持续领跑,且在滚动12个月的观察期内,小盘股未再占据优势。

2、美股小盘风格形成的三大特征及两大场景。

(1)美股小盘风格在经济衰退末期或复苏早期阶段更为常见。

(2)降息尾声至加息之前,也是美股小盘风格频现的时期。

(3)小盘行情中,领涨的行业多为超跌或景气行业。

(4)小盘股超额表现的两大场景包括:一是事件危机后的低基数效应,持续半年至1年,源于相对业绩差的修复,小盘股盈利修复弹性更大;二是动荡年代下的产业转型,持续2至5年,由政策或产业环境催化的增量经济驱动,如美国70年代中后期的计算机与半导体行业,以及2000年科网泡沫破灭后的房地产行业。

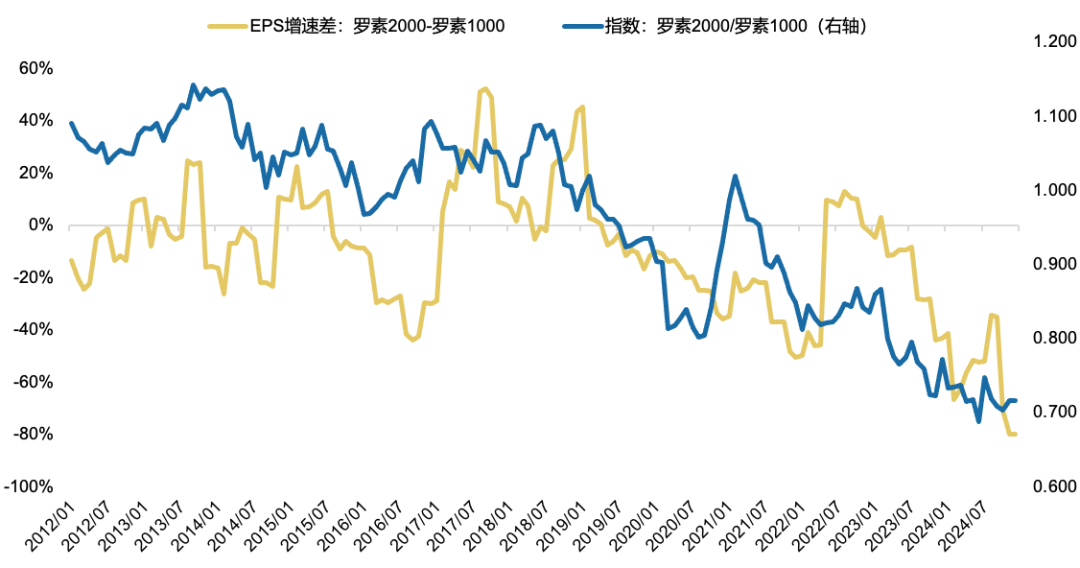

3、风格轮动:盈利分化与收敛的直观体现。大小盘行情背后,是宏观环境或行业格局变化带来的相对业绩变动。美股1年维度的涨跌幅与净利润增速高度相关;而大小盘风格轮动节奏也与盈利的相对变化方向保持一致。

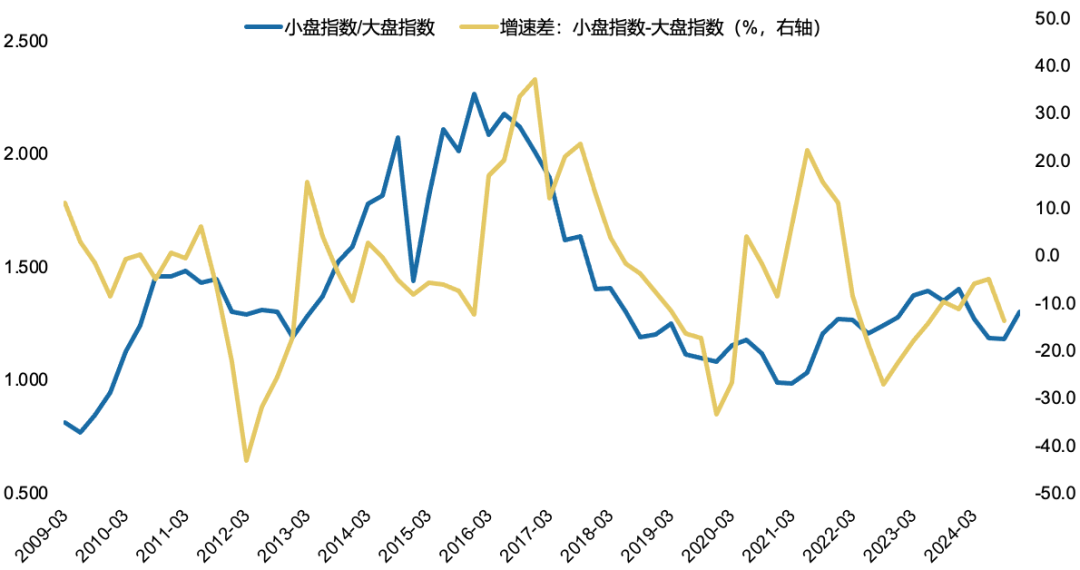

当前A股风格轮动观察:

1、小盘股行情的持续性通常与经济衰退末期或复苏早期阶段相伴,流动性是关键催化因素(降息周期释放充足流动性),但前提是盈利不再恶化(宏观周期见底)。

2、下周关键会议将至,政策态度或趋积极,市场风格可能阶段性均衡,滞涨的顺周期白马股或迎来中枢上移。然而,鉴于明年二季度前宏观数据相对真空,经济复苏力度难辨真伪,市场风格或反复,但题材行情、小盘行情仍为主导。

3、未来,若基本面再度走弱或大幅上行,风格可能显著转向大盘。若官方目标赤字率维持不变或财政刺激力度较弱,市场风格可能重回防御配置,大盘风格占优;若赤字率提升且财政扩张明显,同时宏观基本面显著复苏,顺周期蓝筹或领涨,大盘风格同样占优。

风险提示:地缘冲突升级、海外通胀波动、国内稳增长力度不足、模型有效性降低等。

(文章来源:广发证券)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。