FOMO情绪升温,国际资金加速回流中国股市

AI导读:

高盛报告指出,中国市场FOMO情绪上升,国际资金加速回流中国股市,港股和A股均出现显著上涨。机构关注反弹可持续性,但估值优势仍为积极因素。

近年来,国际市场出现了一个新的热词“FOMO”,意为Fear of Missing Out(担心错过市场上涨)。高盛最新发布的《FOMO情绪正在上升》报告,以此形容当前的中国市场。报告指出,国际资金正加速回流中国股市。

港股市场上周罕见暴涨,恒生指数在短短5天内连涨8.6%,恒生科技指数更是连涨12.5%,涨幅惊人。据统计,年内北向资金回流A股的金额已超过2023年全年总量。高盛认为,这一复苏趋势受到多重因素支持:一季度宏观表现好于预期,部分机构已上调2024年实际GDP增长预测;“国家队”提供的“看跌期权”保护;2023年第四季度业绩强劲;中美在外交和商业层面的接触广泛重启;以及新“国九条”的推出。

据一位新加坡QFII基金经理透露,对冲基金在2月后明显加仓A股,且近期买入日本股市的节奏放缓,资金可能会流向亚洲其他市场。然而,机构目前更关注反弹的可持续性。

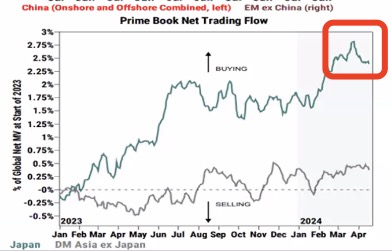

数据显示,过去一周资金回流中国市场的态势显著。外资流入亚洲新兴市场的资金(不含日本)上周达到32亿美元,其中A股增加36亿美元,中国台湾股市净流入0.5亿美元。南向资金净流入13亿美元,北向资金净流入36亿美元。整体来看,截至上周末,A股今年以来已吸引100亿美元北向资金流入,远超2023年全年81亿美元的水平,上周五更是录得30亿美元的外资净流入,为自2021年12月以来最大单日净流入。南向资金延续了22个交易日的净买入态势,港股每日成交额也达到2024年以来最高水平。

基金持仓方面,EPFR数据显示,截至3月底,全球股票型基金在中国股市的配置比例为5.2%,虽仍为历史最低水平,但相较于1月底的5%已出现小幅改善。主动管理型基金对中国的低配程度也有所减少,从2月的350BP降至320BP,改善30BP。同时,一些海外基金认为美国和日本市场上行空间减少,开始重新考虑中国市场今年的配置机会,尤其是东南亚和中东的长线资金对中国市场展现出浓厚兴趣。

高盛研究显示,对冲基金对中国的净配置虽仍在5年低位,但已有所回升。从4月开始,对冲基金对日本股市的增配开始下降,部分资金可能转为配置到亚洲其他市场。此外,新“国九条”的出台也引发市场关注,强调加强上市公司现金分红监管、提高股息率,以提升股东回报稳定性和可预期性。证监会还宣布了5项支持香港资本市场发展的措施,鼓励更多资金流入在香港IPO的中国企业。

尽管市场情绪有所改善,但机构仍最为关注中国经济复苏和市场反弹的可持续性。高盛认为,市场复苏的持久性将取决于二季度经济的环比增速、一季报的利润增长情况、“国九条”政策目标的实现情况、外部因素以及地缘政治风险的演变。高频数据显示,经济复苏势头仍有待巩固,中国工业利润增长转为负增长,新房销售依然不佳。不过,估值优势仍是积极因素,中国股票的估值仍处于历史低位,国际投资者参与中国股市可以起到分散投资组合风险的效果。

鉴于今年的增长目标是“大约5%”,一季度的GDP增速已经超出预期,瑞银、高盛等机构预计政策立场将保持中性,重点是实施现有的放松措施。同时,中国制造业PMI和服务业PMI数据也传递出积极信号,机构预计好于预期的数据有望继续推动中国相关指数反弹。

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。