美股涨幅存泡沫,标普500估值过高引警觉

AI导读:

投资者担忧美股涨幅存在泡沫,标普500指数估值过高。周期性调整市盈率接近历史高位,市场集中度高,被动型基金占据主导地位。华尔街主要银行策略师警告市场失衡风险,预测未来回报率可能持平或较低。

投资者担忧美股涨幅存在泡沫,标普500指数估值过高引发警觉。

在近两年的牛市中,强劲的经济增长推动标普500指数屡创新高。2025年初至今,尽管美股有所波动,但整体呈上涨态势。然而,投资者开始担忧市场泡沫,认为一些市场的涨幅已超过评估基本价值的传统指标。

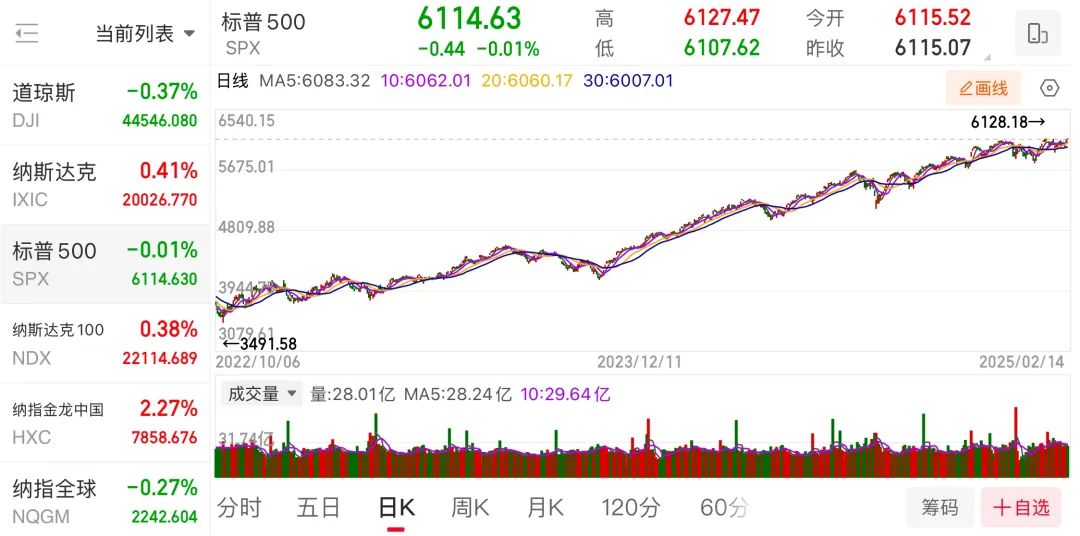

本轮美股牛市自2022年10月12日开始持续至今,标普500累计涨幅近62%,并创下了多次收盘纪录。截至2025年2月5日,标普500指数比年初上涨超3%。过去一周,三大股指也均录得涨幅。

如今,标准普尔500指数的周期性调整市盈率(CAPE)接近历史高位,2024年12月已达到37.9,远高于长期平均水平17.6。这一指标表明,美股市场估值可能处于过热区域。

道琼斯报道称,贸易战和AI热潮疑虑未浇熄市场热情,反而导致Meme股行情卷土重来,选择权交易火热。这增加了市场失衡风险,可能预示大幅回调将来临。

Principal资产管理公司首席全球策略师夏哈表示,泡沫迹象已存在一段时间,市场易受失望情绪冲击。美国银行警告称,美国成长型股票存在泡沫,市场已出现类似“Nifty Fifty”和“互联网泡沫”时代的情况。

市场集中度高,标普500指数中最大的五只股票占26.4%,“新经济”股市值占比超一半。被动型基金占据主导地位,忽视估值和基本面意味着创新带来好处,但萧条周期中风险大。

美银分析师表示,市场集中部分原因是被动投资。美国银行投资和ETF策略师贾里德·伍达德预测,“新经济”下跌幅度超过50%可能拖累整个指数下跌40%。

近几个月,华尔街主要银行策略师观点一致。摩根士丹利的迈克·威尔逊预测标普500指数未来十年回报率“持平”,高盛的大卫·科斯汀表示未来10年平均年回报率为3%。

(文章来源:国际金融报)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。