日元汇率走势的经验与启示

AI导读:

日元汇率走势经验表明,影响汇率因素复杂多变,中美经济周期和货币政策分化导致人民币承压,观察日本经验提供启示。日元升值在日美负利差下取得,资产泡沫破裂初期和后期日元走强,物价低增长时日元升值也占优。汇率测不准是必然,双向波动是常态。

日元汇率走势的经验表明,影响汇率的因素复杂多变,不同时期不同因素起主导作用,同一因素在不同时期的影响也不尽相同。2022年以来,中美经济周期和货币政策分化导致人民币对美元汇率承压,但随着美联储降息,人民币汇率出现反弹。然而,在中外利率倒挂、股市楼市调整及长期低通胀背景下,人民币趋势能否延续?观察日本经验或许能提供一些启示。

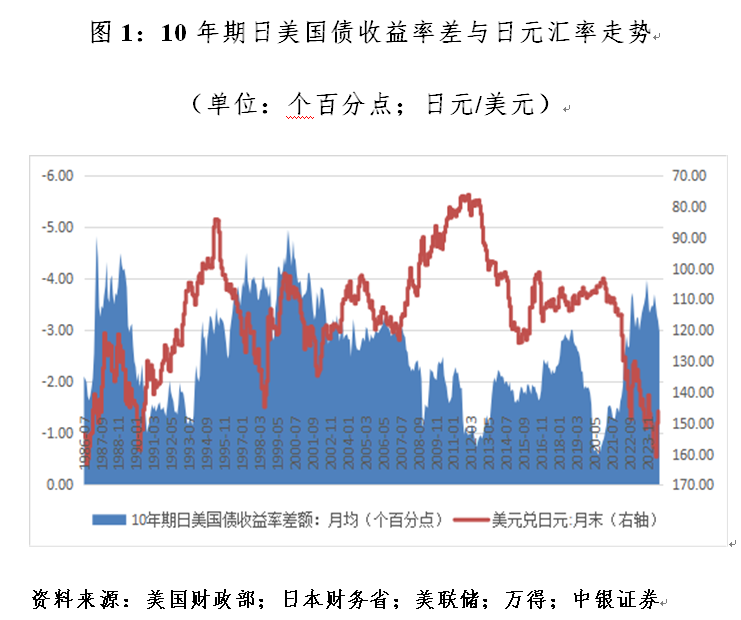

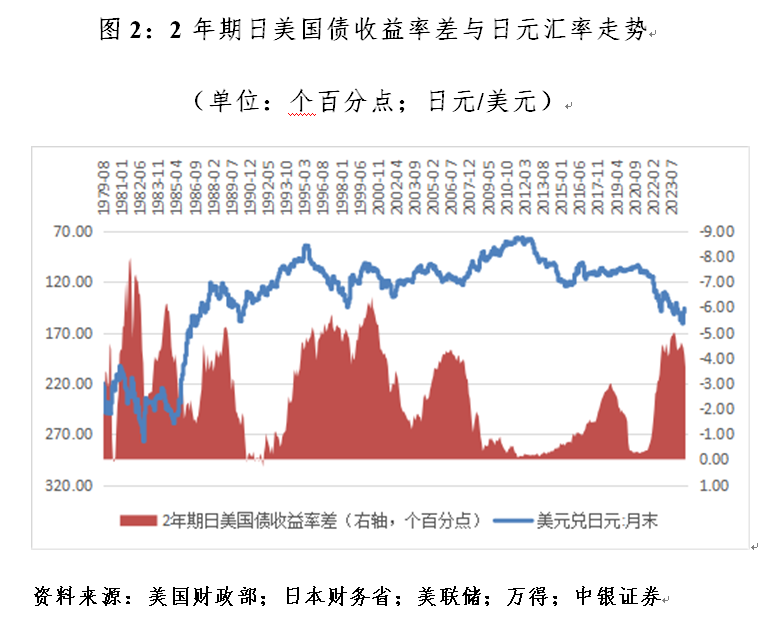

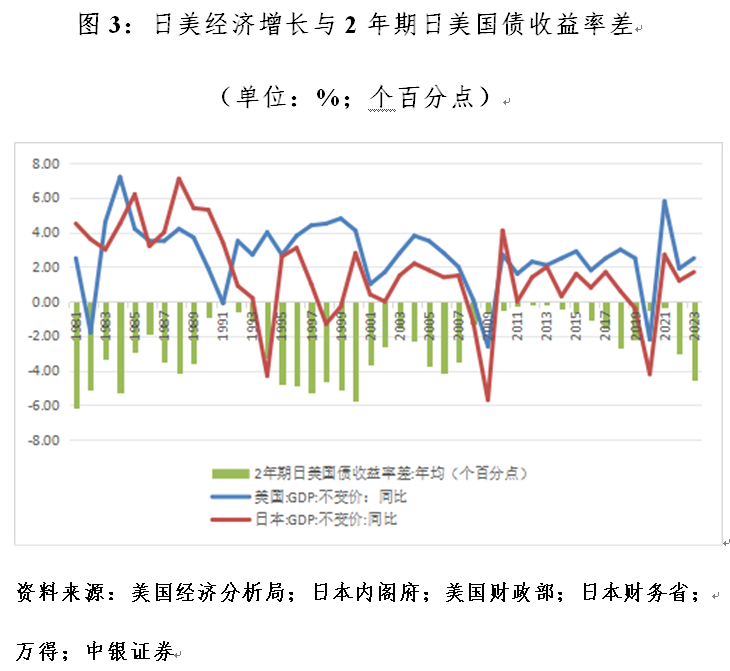

日元升值是在日美长期负利差情况下取得的。二战后,美国为稳定日本经济制定了“道奇计划”,实施固定汇率制度。随着日本经济起飞,日元震荡升值,但大部分时间日美利率呈倒挂状态。1985年广场协议后,日元快速升值,但10年期日美国债收益率差一直为负。日元汇率升至历史新高时,负利差依然持续。2021年以来,日元汇率“三连跌”,但与其说是利差驱动,不如说是日美经济周期和货币政策分化所致。

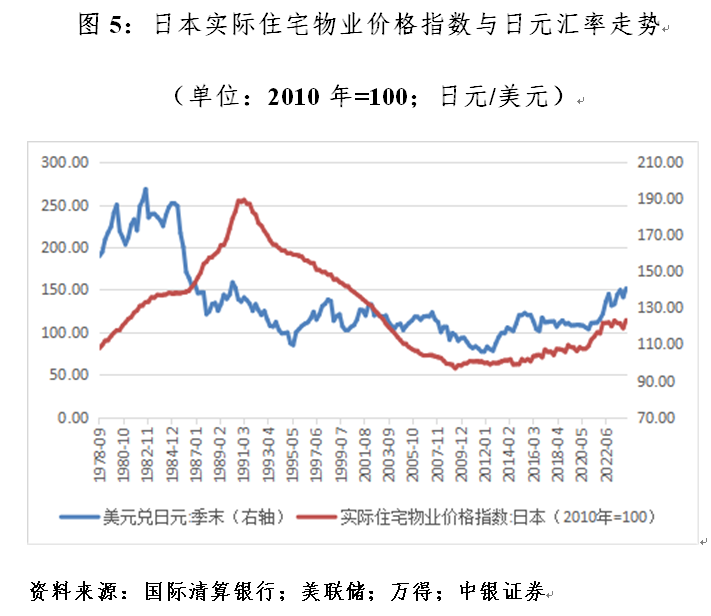

资产泡沫破裂初期和后期,日元走势总体偏强。1990年初日本股市泡沫破裂,经历了长期调整,但日元汇率在初期和后期均走强。同样,1991年初日本房市泡沫破裂后,日元汇率也呈现类似走势。这表明,汇率可能晚于资产泡沫破裂见顶,却早于资产泡沫破裂触底。此外,资产价格走势与汇率的关系需具体分析,日本股市与日元汇率在不同时期的相关性有所不同。

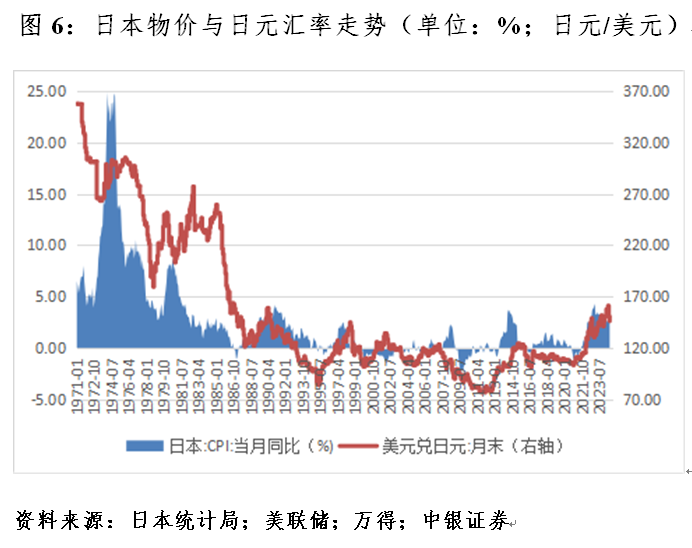

物价低增长甚至负增长时期,日元升值也占优。上世纪90年代以来,日本长期呈现物价低增长甚至负增长、经济停滞状态。但即便在此期间,日元汇率也是双向波动且升值情形略占上风。过去三十多年来,日本有三个时期出现物价低增长甚至负增长,日元汇率均有涨有跌,但首尾两个时期总体升值。

综上,日元汇率走势经验再次印证影响汇率因素众多,不同时期不同因素起主导作用。例如,日本央行量化质化宽松货币政策初期,日元贬值可以说是利差驱动,但引入负利率后,日元却升值。这表明货币宽松不一定导致本币贬值。美联储前主席格林斯潘和国际货币基金组织前首席经济学家罗格夫均表示,汇率测不准是必然,双向波动是常态。

(作者系中银证券全球首席经济学家,文章来源:第一财经)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。