埃克森美孚或600亿美元收购先锋自然资源

AI导读:

据媒体报道,埃克森美孚接近达成600亿美元收购先锋自然资源的重磅协议,旨在深化西得克萨斯州页岩油领域布局,有望重塑美国能源行业格局。

据权威媒体报道,业内知情人士透露,全球能源巨头埃克森美孚正紧锣密鼓地接近达成一项重大收购协议,目标直指先锋自然资源(Pioneer Natural Resources),此次交易的价值或将震撼性地达到约600亿美元。

据悉,该协议有望在未来数日内尘埃落定,但知情人士亦坦言,仍存在交易破裂的不确定性。埃克森美孚在去年的业绩中取得了创纪录的利润,手握丰厚现金储备,正积极寻求深化其在西得克萨斯州页岩油领域的布局。

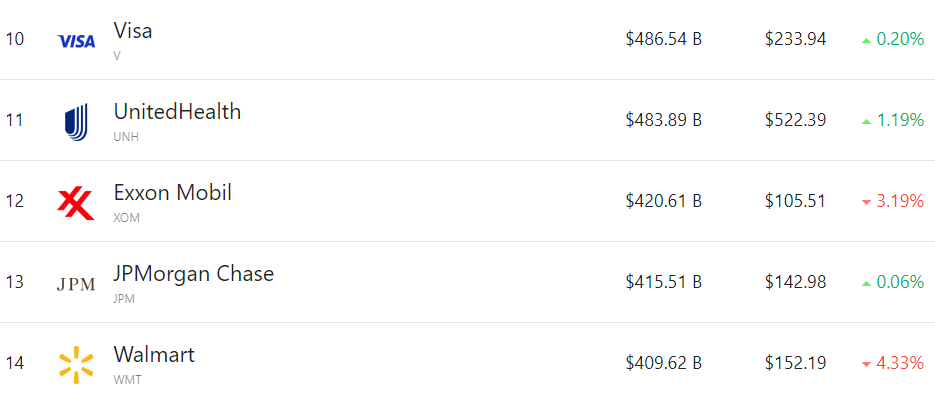

截至周四美股收盘,埃克森美孚的市值已傲然突破4300亿美元大关,在全球能源公司中稳居次席,仅次于沙特阿美;在美股市场中亦名列前茅,位列第12,超越了摩根大通和沃尔玛等巨头,但稍逊于Visa和联合健康。相比之下,先锋自然资源的市值则徘徊在550亿美元左右。

值得关注的是,早在今年4月,市场便已风传两家公司正进行初步接触的消息。这意味着,此次交易的实现障碍或相对较小,并极有望成为本年度公布的最大规模收购案。

此外,该交易还将对美国能源行业的格局产生深远影响,助力埃克森美孚在石油资源丰富的西得克萨斯州和新墨西哥州的二叠纪盆地占据主导地位,为公司CEO伍德伦(Darren Woods)的未来战略规划奠定坚实基础。

今年7月,伍德伦曾向投资者明确表示,埃克森美孚将持续审视潜在并购机会,但将秉持“精挑细选”的原则,专注于创造长期价值。媒体分析指出,一旦该协议达成,两家公司的油田资源将实现高度整合,日产量有望攀升至约120万桶,这一数字甚至超过了多个欧佩克成员国。

花旗分析师对此评论称,整合二叠纪盆地页岩油的战略思路无疑是正确的,规模经济效应将带来显著收益。“这一强强联合将在二叠纪盆地打造出一位重量级玩家,同时交易溢价相对较低,我们预测将带来积极的投资回报率。”

另一方面,先锋自然资源的CEO斯科特·谢菲尔德(Scott Sheffield)已于今年4月宣布将于年底退休。据FactSet数据显示,自国际油价飙升以来,先锋公司的财务状况显著改善,与2021年底相比,债务水平下降了超过20%。

(文章来源:财联社)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。