跨境ETF高溢价现象引热议,双重分化特征显著

AI导读:

自2024年年中以来,A股市场跨境ETF市场高溢价现象频发,本周跨境ETF再次占据ETF涨幅榜,呈现出双重分化特征。市场对其价格“失真”现象及套利机制失灵等问题展开了广泛讨论。

自2024年年中以来,A股市场在调整中稳步前行,跨境ETF(交易所交易基金)市场的高溢价现象引发了广泛关注与讨论。从纳指科技ETF到标普消费ETF,多路资金涌入其中,推高了溢价率,并伴随着频繁的换手率,不断刷新市场对其的认知边界。

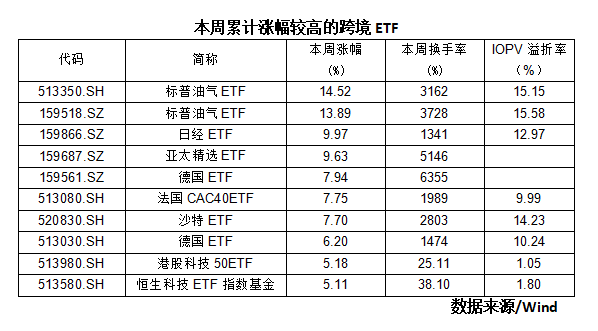

本周,跨境ETF再次占据ETF涨幅榜的显著位置。截至1月17日收盘,在全部138只跨境ETF中,有68只的溢折率超过了±1%的阈值。融资客全周净买入222只ETF产品,其中对4只ETF的加仓金额更是超过了1亿元,显示出市场对跨境ETF的浓厚兴趣。

双重分化特征显著

本周,跨境ETF市场表现呈现出鲜明的双重分化特征。一方面,与前期普遍上涨的格局不同,本周跨境ETF市场表现分化加剧。两只标普油气ETF因受益于国际油价的回升,累计涨幅均在14%左右,全周换手率也均超过了3000%。与此同时,前期备受追捧的标普消费ETF则冲高回落,累计下挫7.32%,位居跌幅榜首。此外,多只纳指相关ETF也出现了获利回吐的现象。

另一方面,溢折率也呈现出明显的分化。Wind数据显示,截至1月17日,美股相关ETF普遍呈现出高溢价状态,其中两只标普油气ETF的溢价率均在15%以上;而标普消费ETF在1月16日的溢价率更是接近40%,并于17日发布溢价风险提示公告后停牌一天。相比之下,港股相关ETF则普遍折价,共计57只跨境ETF出现不同程度的折价,其中56只为港股相关ETF,12只产品折价率在1%以上。

从融资数据来看,Wind数据显示全周融资客净买入222只ETF产品,同时净卖出164只。其中,广发纳斯达克100ETF(159941)的净买入金额高达2.27亿元,而华安黄金ETF(518880)、富国中债7-10年政策性金融债ETF(511520)、嘉实上证科创板芯片ETF(588200)的加仓金额也均超过1亿元。

跨境ETF异动与炒作

自2024年年中开始,跨境ETF市场出现了明显的异动,多路游资集结炒作。从涨幅、成交额、换手率、溢折率等多个指标的变化来看,这种炒作行为愈演愈烈。在此过程中,ETF的套利机制失灵,风险提示频发,但高溢价状态仍持续存在。

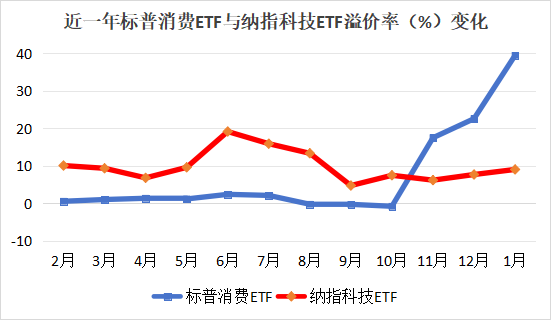

“明星”品种也经历了从纳指科技ETF(159509)到标普消费ETF(159529)的转变。去年6月,纳指科技ETF的溢价率曾触及20%,成为全市场溢价率最高的跨境ETF。然而,自2024年11月开始,伴随着标普500消费精选指数的拉升,资金涌向标普消费ETF,其溢价率也迅速攀升,一度达到惊人的51.82%。

数据来源:/Wind

“失真”现象与套利机制失灵

Wind数据显示,在138只跨境ETF产品中,溢折率超过1%或低于-1%的占比高达49.28%,远超市场整体水平。这引发了市场对跨境ETF价格“失真”现象的广泛讨论。

ETF产品的套利机制本应有助于缩小二级市场价格与基金净值的差距。然而,在跨境ETF市场上,套利机制却失灵了。这主要是由于跨境类ETF存在申购额度限制,以及申赎成本的不确定性等因素所致。因此,尽管市场存在高溢价或折价状态,但套利行为却难以实现。

对于跨境ETF价格“失真”现象是否合理以及这种状态是否将延续的问题,业内人士存在一定的分歧。有观点认为,既然跨境ETF高溢价的状态已经持续了半年有余,那么就有其合理性和客观原因。然而,多数人士则表示,对于部分跨境ETF的炒作本质上是一种“击鼓传花”的资金游戏,最终一定会有人买单。伴随着国内宏观经济政策的发力显效以及A股市场的回暖,跨境ETF的溢价率终将回归到正常的水平。

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。