华尔街大行财报季开门红:利润创新高,市场展望乐观

AI导读:

北京时间周三晚间,华尔街各大银行拉开了美股财报季的序幕,伴随着平稳的CPI数据,美股市场大涨。各大银行财报普遍超出市场预期,净利润大幅增长,并调整了2025年的净息差指引。同时,市场也在关注新总统上任后可能带来的经济变化。

北京时间周三晚间,华尔街各大银行再度拉开了美股财报季的序幕,伴随着平稳着陆的消费者物价指数(CPI)数据,不仅为美股市场注入了一剂强心针,也为整个财报季奠定了坚实的基调。

从各大银行的财报来看,华尔街传统大行们普遍交出了一份超越市场预期的答卷:

摩根大通财报及未来指引全面优于市场预期,其营收达到427.68亿美元,净利润更是高达140亿美元,同比增长50%。这家美国最大银行在2024年全年利润达到585亿美元,创下了美国银行业的新纪录。

高盛的营收也达到了138.7亿美元,远超市场预期的123.7亿美元,净利润更是翻倍至41亿美元。

尽管富国银行的营收为203.78亿美元,略低于市场预期,但其净利润却达到了超预期的51亿美元,并预计2025年的净息差将比去年高出1%-3%。

花旗集团的营收和净利润也均超出市场预期,分别达到195.8亿美元和29亿美元。尽管花旗预计今年无法达到重组计划中的盈利目标,但同时宣布了一项200亿美元的股份回购计划。

这些美国顶级银行的财报不仅展示了其强大的盈利能力,还揭示了去年四季度华尔街在股票、债券和其他金融工具交易方面的收入大幅增长,其中部分原因可归因于大选后的“特朗普交易”效应。

摩根大通、高盛和花旗在去年四季度共取得了178亿美元的交易收入,同比增长近30%,其中股票和债券等交易部门的营收增速大致相同。围绕美国大选和美联储利率政策走向的猜测和交易活动,进一步激发了华尔街的活力。

摩根大通的首席财务官Jeremy Barnum表示,当前美国市场正处于一种“动物精神”的时刻。他还补充说,“广开大门”的资本市场正在抑制企业贷款的增长,因为越来越多的企业选择直接通过市场融资。

高盛也指出,企业并购活动的增加以及(特朗普新政府)提出的减轻繁重监管的提案,将成为推动业绩进一步改善的催化剂。

作为美联储加息周期中的大赢家,华尔街各大银行也在财报中调整了2025年的净息差指引,以反映“美联储放缓降息步伐”的预期。这与周三CPI数据公布后美债收益率的大幅下跌形成了鲜明对比,但市场似乎对此并不在意。

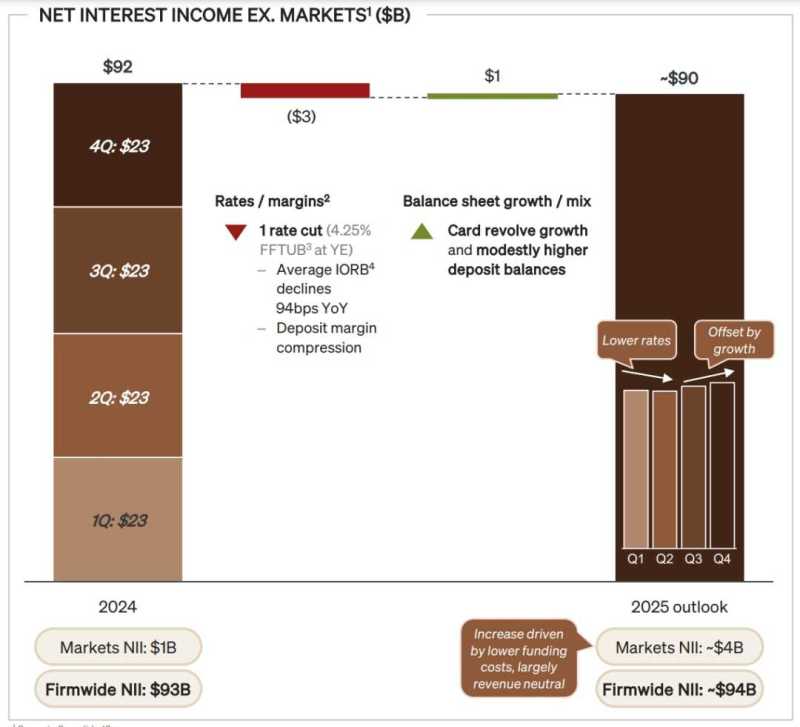

以摩根大通为例,该银行将2025财年的净息差收入指引上调至940亿美元,远高于市场的共识预期898亿美元。相比之下,去年四季度时,该行曾认为当时870亿美元的分析师共识预期“偏高”。

富国银行也预测,2025财年的净息差可能会比2024年高出1%-3%。

同样在周三,资管规模创历史新高的贝莱德CEO拉里·芬克也对当前市场的迷雾进行了剖析。

财报发布后,芬克在接受媒体采访时表示,他在上个季度曾预测10年期国债收益率将达到5%,而现在已经非常接近这一目标。他预计有两种可能的情境:一种是10年期美债收益率继续攀升至5.5%,另一种是回落到4%。随着新总统的上任,即将对经济进行一系列广泛而重大的调整,市场将密切关注这些变化的发展。

芬克总结道,最终的结果范围比四个月前的预测更为宽泛,这正是当前市场正在经历的现实。

(文章来源:财联社)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。