河南交投集团300亿公司债券获上交所受理

AI导读:

河南交通投资集团有限公司计划在2024年面向专业投资者公开发行总额不超过300亿元的公司债券,并已获得上交所受理。债券采用小公募形式,期限不超过50年,资金将用于偿还到期债务和生产性支出。

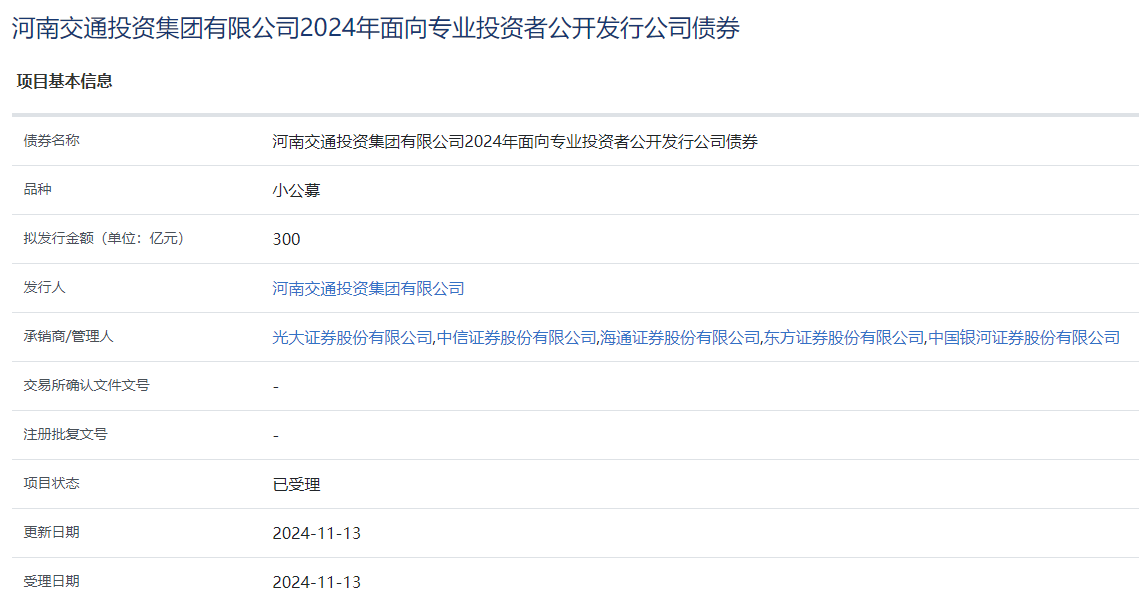

【大河财立方消息】11月13日,上海证券交易所公司债项目信息平台公布了一则重要消息,河南交通投资集团有限公司计划在2024年面向专业投资者公开发行公司债券,并已获得上交所的正式受理。

据悉,该债券的发行总额上限为人民币300亿元,计划分期发行,采用小公募的形式。债券的期限设定不超过50年,可根据市场需求选择单一期限品种,或是多种期限的混合品种,甚至包含含权品种,为投资者提供了多样化的选择。

此次债券发行的牵头主承销商及簿记管理人为光大证券,同时,中信证券、海通证券、东方证券及银河证券担任联席主承销商,共同为债券的成功发行保驾护航。联合资信对发行人的主体信用进行了评定,结果显示信用等级为AAA,评级展望稳定;而本次债券本身则未进行评级。

债券募集资金将主要用于偿还到期的公司债券和生产性支出,包括但不限于偿还债务、补充流动资金、支持项目建设及运营、股权投资(含基金出资)等,所有用途均符合法律法规的要求,旨在进一步优化公司的财务结构,推动公司的持续健康发展。

(文章来源:大河财立方)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。