MLF政策属性退出,央行流动性管理迎新变局

AI导读:

中国人民银行宣布,自3月起中期借贷便利(MLF)将采用固定数量、利率招标、多重价位中标方式开展操作,标志着MLF利率的政策属性完全退出。此举有利于降低银行负债成本,缓解净息差压力。同时,央行将在3月25日开展4500亿元MLF操作,实现净投放630亿元,展现适度宽松货币政策取向。

MLF政策属性完全退出,央行流动性管理迎新变局!

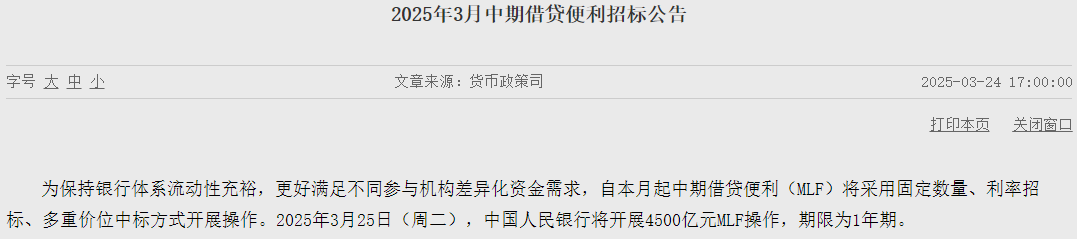

为保持银行体系流动性充裕,更好满足不同参与机构差异化资金需求,中国人民银行(下称“央行”)3月24日发布公告称,自本月起中期借贷便利(MLF)将采用固定数量、利率招标、多重价位中标方式开展操作。此举标志着MLF利率的政策属性完全退出,业内专家指出,这有利于降低银行负债成本,缓解净息差压力,增强金融支持实体经济的可持续性。

央行同时宣布,将在2025年3月25日开展4500亿元MLF操作,期限为1年期。这意味着3月MLF操作将实现净投放630亿元,为2024年7月以来首次净投放。此举展现出央行适度宽松的货币政策取向。

3月MLF净投放,流动性充裕有保障

根据央行公告,3月25日央行将开展4500亿元MLF操作,考虑到当月MLF到期3870亿元,3月将实现MLF净投放630亿元。此举将有效保障市场流动性充裕。

近年来,央行通过公开市场操作、国债买卖、买断式逆回购等多种工具,灵活调节市场流动性。自去年10月央行启用买断式逆回购以来,买断式逆回购余额逐步增加,减轻了MLF投放中长期流动性的压力。

今年以来,央行继续用好多种工具投放流动性,今年1—2月买断式逆回购、MLF合计净投放超过1.3万亿元,保持了流动性充裕和货币市场利率平稳运行。

MLF利率政策属性淡出,利率市场化改革深化

随着本月MLF改为多重价位中标,不再有统一的中标利率,MLF利率的政策属性完全退出。这是央行推动利率市场化改革的重要举措。

央行行长潘功胜曾在2024年6月19日陆家嘴论坛讲话中明确,央行主要政策利率是公开市场7天期逆回购操作利率,并逐步淡化其他期限工具利率的政策色彩。本次MLF操作改为多重价位中标,标志着潘功胜讲话中对政策利率体系的调整进入实质阶段。

MLF资金成本下降,银行净息差压力缓解

政策利率属性淡出后,MLF回归流动性投放工具定位,聚焦于提供1年期流动性。业内专家指出,预计采用多重价位中标后,MLF资金成本将总体下降,缓解银行净息差压力。

未来,央行流动性管理将更加高效精准,调控力度和节奏更加科学灵活,更好兼顾多重目标。

(文章来源:证券时报)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。