重磅政策落地,市场不确定性显著降低

AI导读:

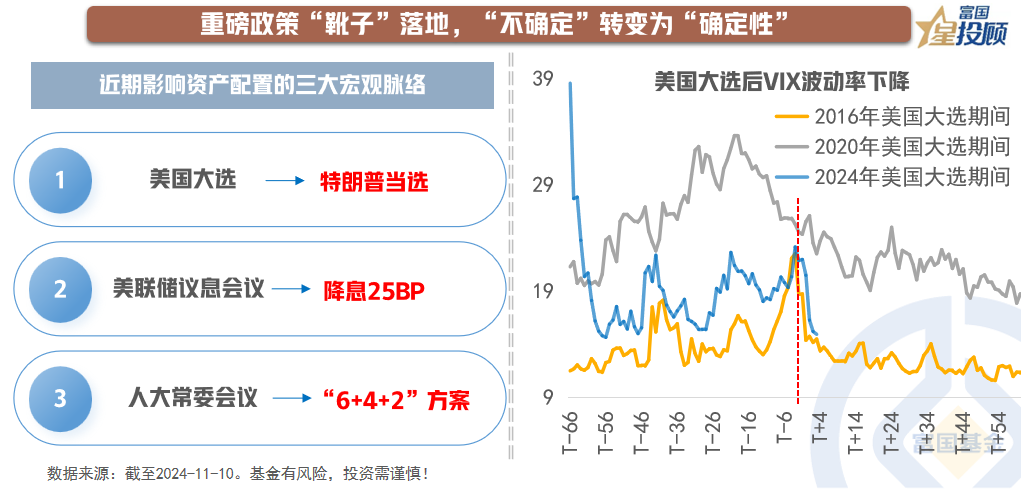

近期,影响11月资产配置的三大宏观脉络逐步明确,包括美国大选特朗普胜选、美联储降息25个基点以及中国人大常委会议发布的“6+4+2”化债方案。这些政策的落地显著降低了市场的不确定性,资产交易重新回归基本面。

重磅政策落地,市场“不确定”转“确定”

近期,影响11月资产配置的三大宏观脉络逐步明确:美国大选特朗普胜选、美联储降息25个基点以及中国人大常委会议发布的“6+4+2”化债方案。在此期间,全球资产市场经历了“特朗普交易”、政策博弈及高波动阶段。然而,随着这些重磅政策的尘埃落定,市场的不确定性显著降低,VIX波动率逐渐回归低位,资产交易也重新回归基本面。

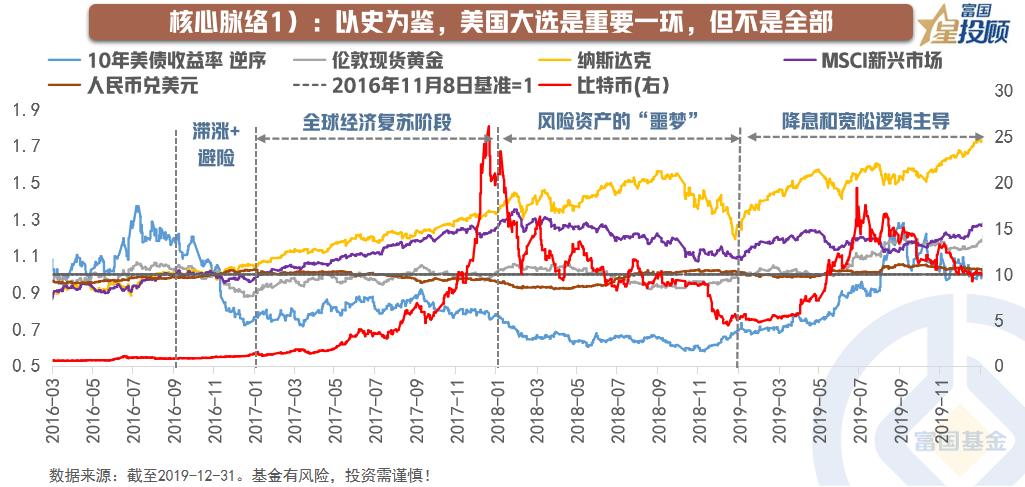

核心脉络一:美国大选影响深远,但非唯一因素

回顾2016年的“特朗普交易1.0”,市场表现可分为四个阶段。第一阶段为特朗普意外当选后,扩张性政策预期升温,绩优股和美元受到青睐;第二阶段为美国减税,美元贬值,科技股表现突出;第三阶段为全球经济放缓,美联储加息,贸易摩擦升温,风险资产表现惨淡;第四阶段为美联储宽松政策,科技、可选消费和地产股表现良好。由此可见,“特朗普交易”涉及多个维度,大选虽是关键一环,但并非唯一决定因素。

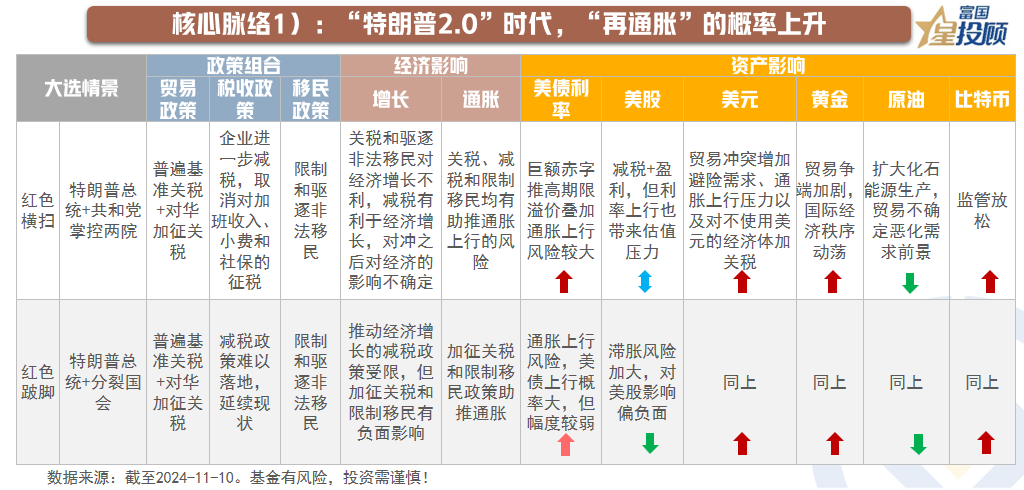

核心脉络二:特朗普2.0时代,“再通胀”概率上升

特朗普在关税、外交和移民方面具有极大裁量权,税收政策则需共和党掌控参众两院。基于减税和增加赤字政策,未来美国“再通胀”概率上升。从大类资产角度看,美元、黄金、比特币等资产或表现较优。

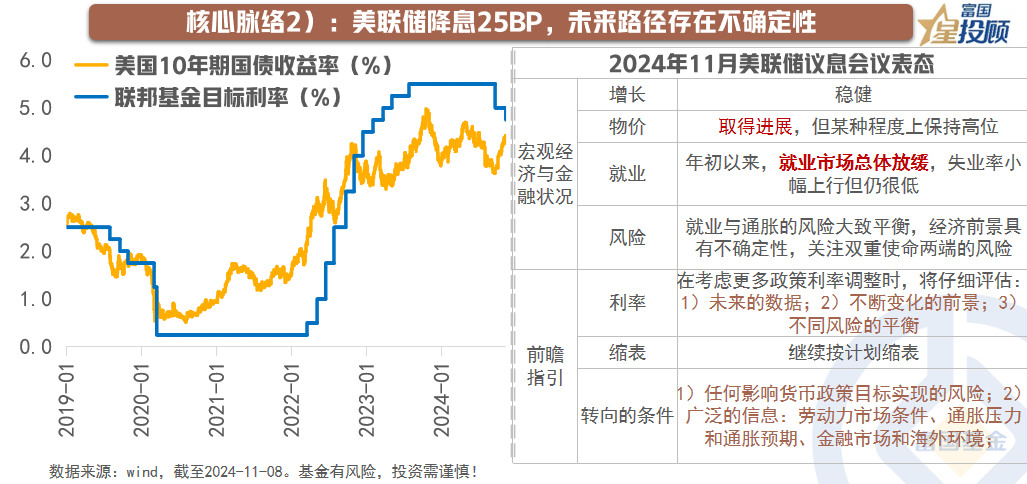

核心脉络三:美联储降息符合预期,未来路径存不确定性

美联储于2024年11月降息25个基点,符合预期,对资产波动影响有限。降息反映美联储对经济增长放缓风险的关注,市场焦点转向特朗普胜选后的政策走向及12月美联储议息会议。当前市场已计入美联储降息或在2025年放缓或暂停的预期。

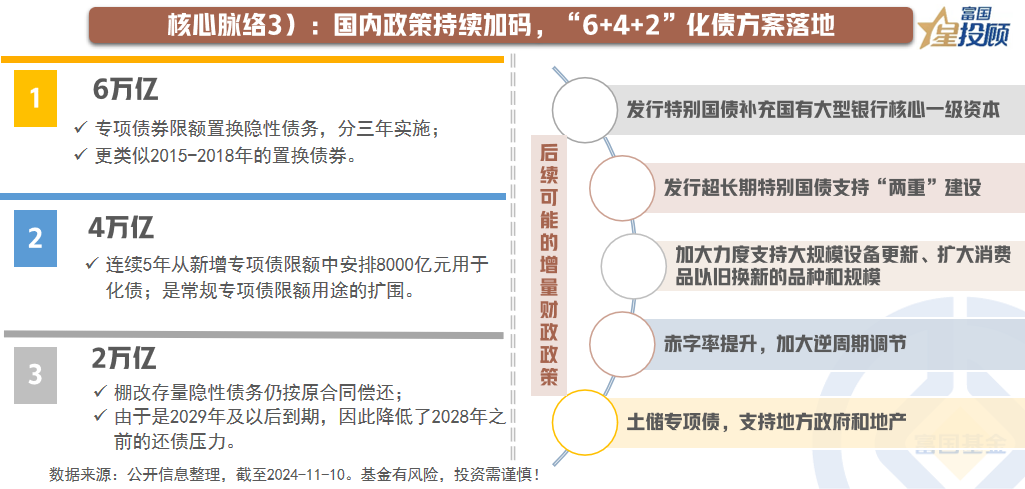

核心脉络四:国内政策加码,化债方案落地

中国财政部披露,计划于2028年将隐性债务余额降至2.3万亿,五年内化解12万亿债务。方案包括增加6万亿专项债券限额置换隐性债务、连续五年安排8000亿新增专项债用于化债及按原合同偿还2万亿棚改存量隐性债务。此外,还有提升赤字空间、专项债扩容扩围等增量政策。

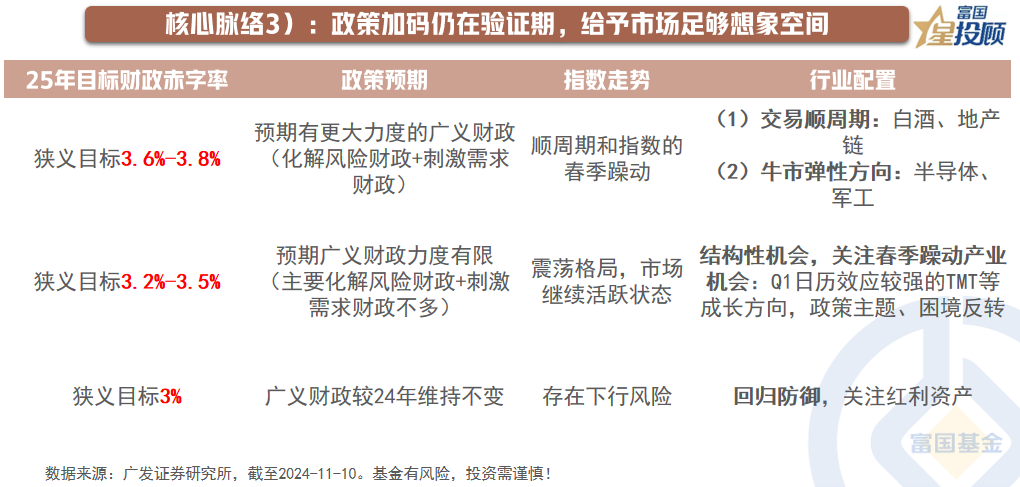

政策加码验证期,市场想象空间广阔

当前,国内政策加码仍有博弈空间,市场或围绕政策交易。政策超预期或带来顺周期和牛市弹性机会,政策积极则关注结构性机会下的春季躁动。若赤字率目标较低,市场或重回防御模式。

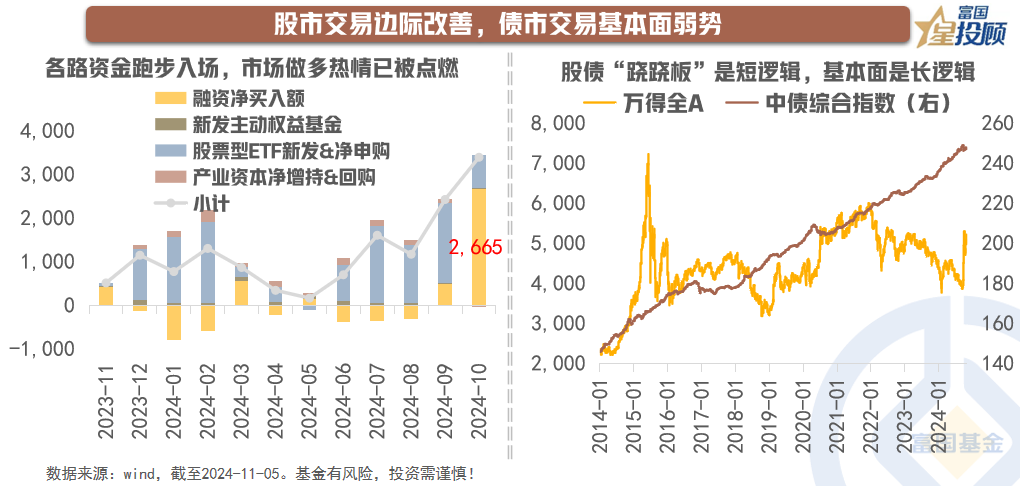

股市交易边际改善,债市交易基本面弱势

股市与债市交易逻辑不同。股市只要有边际改善,就会体现在价格上,特别是近期政策变化带来增量资金入市,市场已从“熊市思维”转向“牛市思维”。而债市更看重基本面变化,目前政策虽有边际改善,但基本面修复需时间,货币宽松下,债市先反映流动性宽松,基本面偏弱。

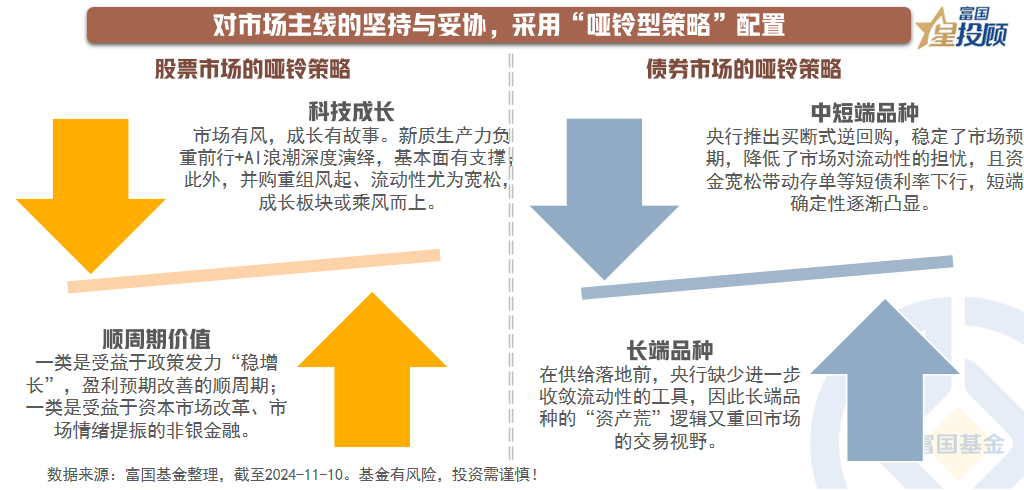

坚持与妥协市场主线,采用“哑铃型策略”配置

哑铃策略通过在两端投资,分散风险,提供稳定收益。股市采用成长+价值的哑铃型配置策略,适应流动性变动和政策驱动的市场结构变化。债市在货币宽松背景下,短端品种确定性更强,但长端品种在供给压力落地前仍有交易性机会。

(文章来源:富国基金)

(责任编辑:138)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。