A股市场震荡分化,投资者如何应对?

AI导读:

进入11月,A股市场热度不减但进入震荡分化阶段。本文通过复盘历史行情,总结急涨后的市场规律,提出投资者应坚守投资纪律、重视资产配置、认清风险再行动等建议,以应对市场波动。

进入11月,尽管寒风渐起,A股市场却热度不减,沪深两市连续六个交易日成交额突破两万亿大关。(来源:Wind)然而,与初期迅猛上涨、全线飘红的态势相比,近期A股似乎进入了震荡模式,步入了热潮后的分化阶段,投资者的体验和心态也随之起伏。

在当前市场环境下,投资者应如何应对?通过复盘历史上急速攀升后的行情演变,我们发现了以下要点与规律:

急涨之后的市场表现

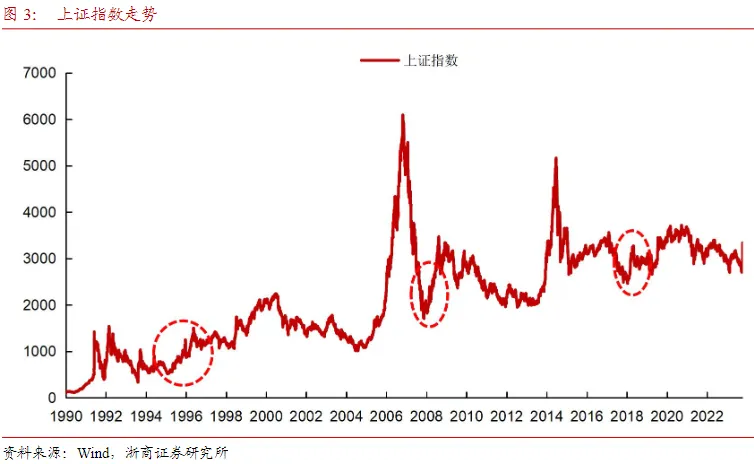

回溯上证指数的历史轨迹,我们发现1996年4月前后、2009年1月前后以及2019年1月前后三轮行情与当前情境颇为相似。这些时期的市场环境存在三方面的共性:反转前指数估值处于历史底部,反转行情的第一阶段指数快速拉升,拉升之前市场经历了衰竭式下跌。三轮快速拉升中,上证指数的涨幅均达到了30%-35%;而在急涨之后,市场都不可避免地迎来了一段震荡调整期,调整幅度集中在15%左右。

数据来源:Wind,浙商证券,历史数据不预未来,详细注释见文末

此外,观察指数拉升和回调持续的时间,我们发现涨跌之间呈现出一种奇妙的对称性。1996年和2009年的行情中,拉升与调整的时间相对短暂;而2019年的行情则展现出更长的拉升周期,随之而来的回调期也相应延长。

震荡中分化,主线浮现

相较于紧跟市场急涨后的震荡规律,市场在这一时期所展现的结构分化或许更值得关注。经过区间的调整与洗礼,真正的主线终将浮出水面。

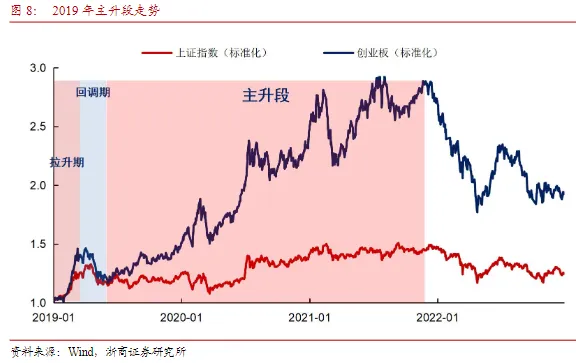

回顾2000年之后的两段关键窗口期,我们可以见证市场如何“震荡出主线”。2009-2010年,市场在第一轮快速拉升后,在震荡中迎来结构切换。当时适逢金融危机之后政策面全面宽松,四万亿刺激基建地产,周期板块成为当时的市场主线;在第二轮“主升段”中,以煤炭和有色为代表的资源股跑出明显的超额收益。2019-2021年,最近一轮牛市同样在市场回调之后迎来结构的分化与切换。彼时,中国传统经济增长动能持续加速,消费升级逻辑演绎;进入2021年,“双碳”政策下,碳中和产业链接棒上涨。在这一轮“主升段”中,创业板指超额收益显现。

如果我们把视野范围放大,不难发现其实A股的每轮牛市背后都有对应的领涨行业,而这些行业又映射着当时时代的核心驱动力。牛市的主线往往源于产业周期的轮回与萌发。

面对当前的市场波动,投资者应如何应对?坚守投资纪律,保持冷静是关键。过快的涨速可能会透支阶段性的上涨空间,周期的演绎往往并非一帆风顺。市场永远不缺机会,短期无需焦虑。同时,应谨慎使用杠杆,避免不合理的融资与杠杆放大伤害。此外,投资者应审视自身,重视资产配置。从长远看,大约90%的投资收益都来自于成功的资产配置。在众多影响投资收益的因素中,选股、择时都是不可控的,只有资产配置是投资者唯一可控的因素。越是迷茫的时候,越应该忽略噪音,通过多元配置,以不变应万变。最后,投资者应认清风险再行动。市场有风险,投资须谨慎。只有知道自己需要承担的波动,市场回调才不算真正的风险。

往后看,市场初期的火热拉升后往往会经历回调与分化。但量能良性中的指数休整,不等同于赚钱效应休整。资金前期获利后风险偏好较高,较高的交易意愿或催生结构性及主题性机会。投资方向上,可以关注自主可控(芯片、军工)这条潜在主线,以及政策转向利好的顺周期、消费、地产等方向,以及受益于宏观流动性扩张的券商及超跌中小市值公司。具体操作上,投资者应对后市可能出现的波动保持耐心,尽量避免大仓位追涨,考虑逢低分批买入或者定投的方式来进行布局。

风已起,势已立,张弛之间,静待花开。

(文章来源:华夏基金)

(责任编辑:138)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。