瑞·达利欧再敲警钟:美债逼近临界点

AI导读:

知名美国投资人瑞·达利欧表示,快速增长的美国政府债务正在接近临界点,美债供需失衡问题严峻,未来美国经济增速放缓、萎缩风险加大,供需关系将成为关键定价因素。

当地时间周五早晨,知名美国投资人瑞·达利欧在公开场合再次敲响警钟,指出快速增长的美国政府债务正逼近一个可能引发重大麻烦的临界点。这一表态引发了市场广泛关注。

事情回溯到今年9月,达利欧就曾预警“美国正面临一场债务危机”。在周五的活动中,当被问及近期美国国债收益率显著下降是否改变了他的看法时,达利欧微笑回应,这不仅仅是15、20个基点波动的小事,更深层次的问题在于美国国债的供需失衡——包括持续扩大的财政赤字,以及在当前许多美债买家面临巨大浮亏的情况下,“谁来接手美国国债”的严峻挑战。

(十年期美国国债收益率日线图,来源:TradingView)

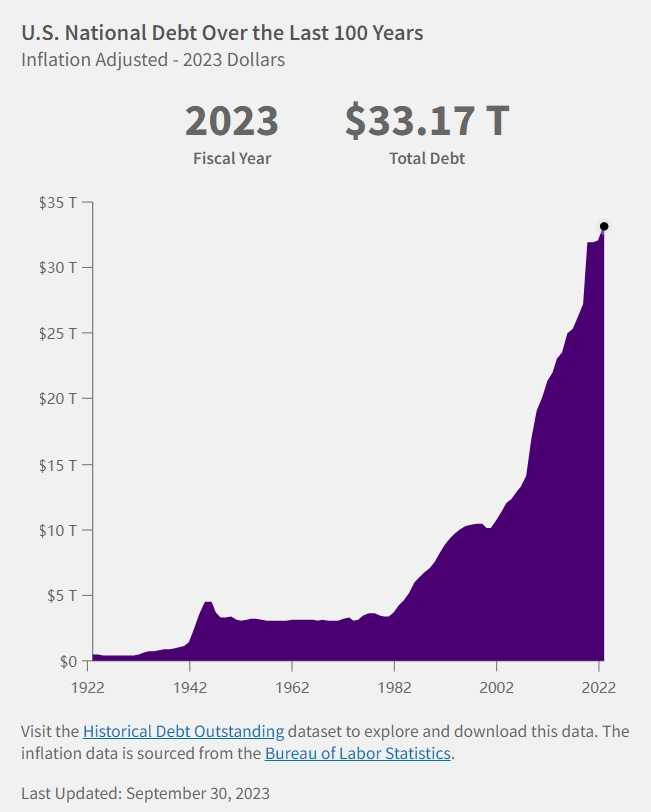

根据美国财政部官网的最新数据,截至今年9月,美国国债规模已攀升至33.17万亿美元,自2020年新冠疫情爆发以来激增了45%,其中约27万亿美元由公开市场持有。此外,为资助一系列财政投资政策,美国政府去年新增赤字高达1.7万亿美元。在美联储加息的背景下,2023财年美国政府支出的净利息成本已攀升至6590亿美元。

(来源:美国财政部)

作为债务问题的资深观察家,达利欧指出,经济强大是财政强大的基础,而财政强大则要求一个国家的收入和支出能够保持平衡,同时拥有健康的利润表和资产负债表。然而,随着美国债务问题日益严峻,这个国家正越来越接近这一长期问题的临界点。这实际上是一个简单的数学问题,而美国已经站在了这个转折点上。

值得注意的是,与近期许多投资者押注美债收益率将稳步下降不同,达利欧认为美债收益率的结构将大致保持稳定,可能会略有下降,但供需关系,特别是需求侧的问题仍然不容忽视。他预测,未来美国经济可能会出现增速放缓甚至萎缩的情况,美联储也可能会适度放松货币政策,但届时供需关系将成为更加关键的定价因素,取代货币政策的主导地位。

达利欧还强调,除了短期因素外,从长期来看,美国已经步入了“借钱还利息”的困境。当一个国家的债务增速快于收入增长时,为了维持支出水平,就必须借入更多的资金。这正是美国当前所面临的(加速)临界点。

(文章来源:财联社)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。