美联储暂停降息,观望通胀与特朗普政策动向

AI导读:

美联储在2025年1月29日宣布维持联邦基金目标利率不变,标志着降息周期首次暂停。文章分析了美联储进入观望模式的原因,通胀进程和特朗普政策兑现程度成为关键变量。同时,提供了黄金、医药、美债和美股的配置建议,并警示了美国通胀二次反弹的风险。

核心观点解析:美联储暂停降息,观望模式开启

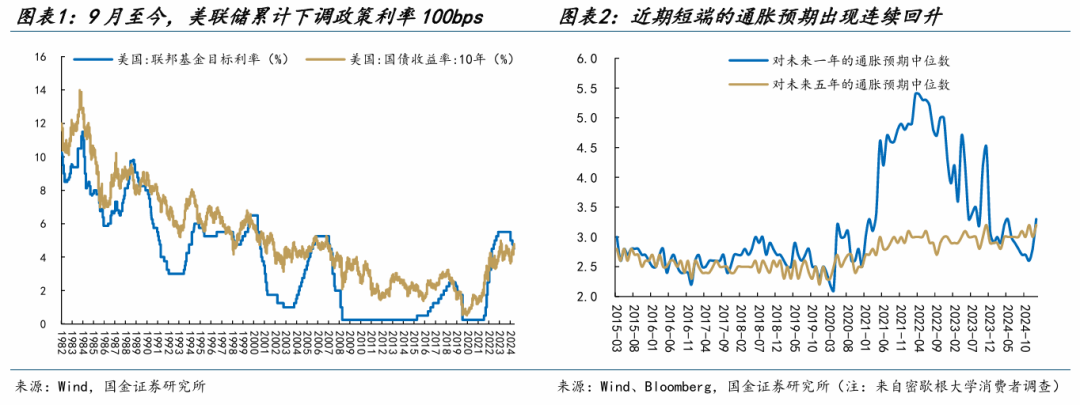

当地时间2025年1月29日,美联储宣布维持联邦基金目标利率区间在4.25%-4.50%不变,标志着自2024年9月以来的降息周期首次按下“暂停键”。此前,美联储已连续三次会议分别降息50bps、25bps、25bps,累计降息100bps。

美联储步入观望期,通胀与特朗普政策成焦点

美联储此次会议决定符合市场预期,声明中上调了对就业市场的评价,同时淡化了通胀降温的数据,释放出相对“鹰派”的信号。主要变动包括:一是增强了对劳动力市场“稳健”的信心,删除了“总体放缓”的表述,转而使用“保持稳健”;二是表达了对通胀上行风险的持续担忧,删除了“通胀已朝着2%目标取得进展”的措辞,仅保留“通胀依然略高”的描述。

鲍威尔重申“不急于降息”,通胀权重上升,特朗普政策响应待观察

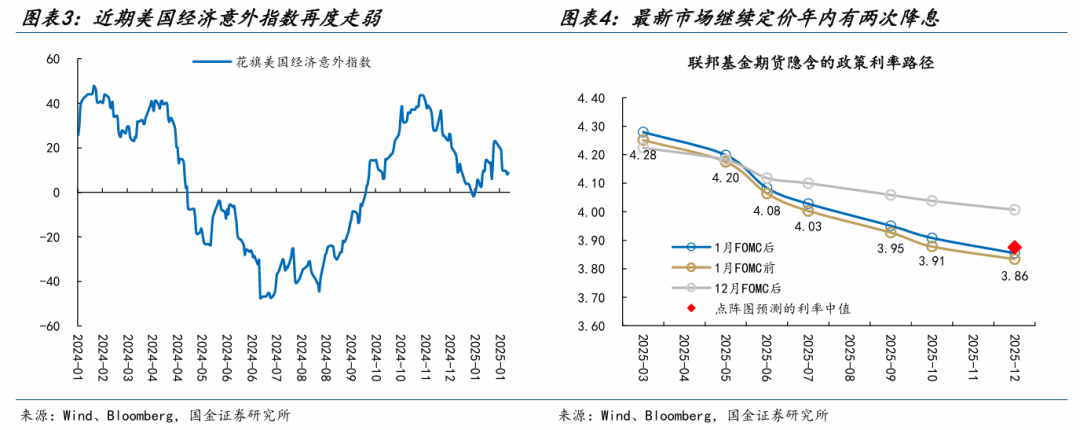

美联储主席鲍威尔在发布会上强调,不急于推进降息进程,通胀在利率决策中的地位进一步凸显。他提到,对未来利率路径的指引将依据数据而定,不会因特朗普新政而先发制人。此外,鲍威尔表示,需要等待特朗普政策具体落地后,才能评估其经济影响。这一表态暗示了政策不确定性增加了制定清晰利率路径的难度。

通胀与就业市场双轨并行,美联储决策面临挑战

尽管劳动力市场状况良好,但通胀缓慢降温的趋势仍令美联储保持警惕。特朗普2.0的政策主张可能带来滞胀风险,加大利率决策难度。短期内,2月1日将成为观察特朗普政策影响的重要窗口。若关税政策比预期激进,市场或将预期更少的降息次数。然而,美国经济仍存在“硬着陆”风险,尤其是若增长下行、就业走弱等风险暴露,美联储或需推进更大幅度的降息。

配置策略建议

- 黄金:调整中蕴藏机遇,等待海外风险升温。无论美国经济滞胀还是硬着陆,黄金均具备避险优势。特朗普政策的不确定性进一步强化了黄金的吸引力。

- 医药(特别是创新药):在美联储降息周期下,A股和港股创新药板块有望迎来上涨机会,且具备超额收益潜力。

- 美债:冲高配置良机,但下行空间有限。当前美债收益率接近加息周期高位,对特朗普上任和美国经济增长的预期已相对充分。虽然冲高提供配置机会,但通胀预期上升、降息预期受阻等因素限制了下行空间。

- 美股:海外风险升温叠加估值极端,调整风险加大。若海外风险再次升温,加之美股当前估值和集中度偏高,美股市场可能开启调整。

风险提示:需警惕美国通胀二次反弹风险,这可能促使美联储加大加息力度,超出市场预期。

(文章来源:国金证券)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。