上市券商再融资遇阻,中金公司270亿配股方案失效

AI导读:

上市券商在A股市场的再融资之路愈发艰难,中金公司270亿配股方案到期失效,华泰证券配股方案无进展,年内上市券商再融资陷入冰点。

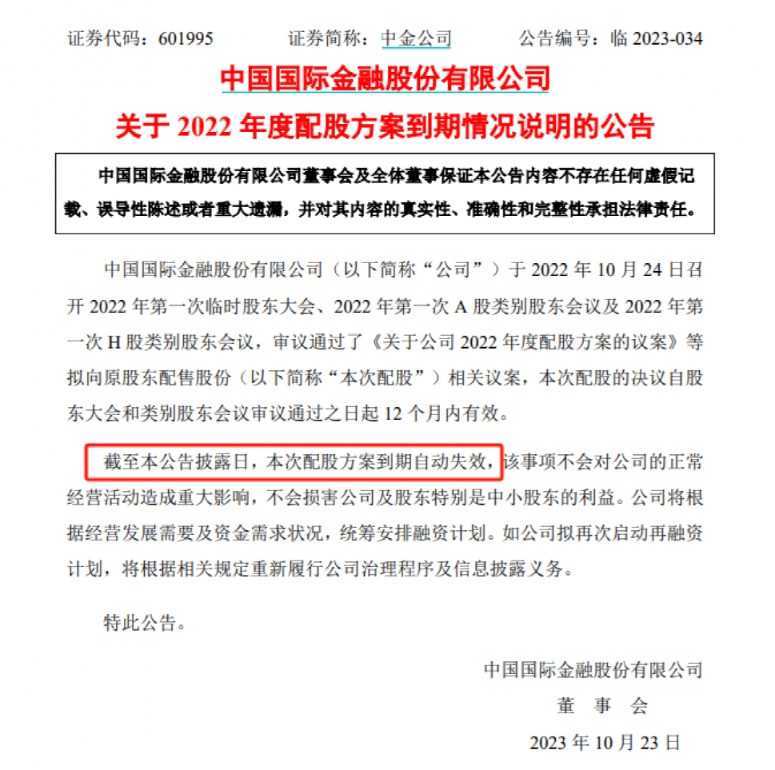

上市券商在A股市场的再融资之路愈发艰难。10月23日晚间,中金公司发布公告,其2022年度拟募资不超过270亿元的配股方案已到期失效。

中金公司指出,此事件对公司的正常运营无重大影响,亦不会损害公司及股东,特别是中小股东的利益。公司将根据经营和资金需求,重新规划融资计划。

回顾2022年9月,中金公司曾公布配股预案,拟通过向原股东配售股份的方式募资,用于补充资本金支持业务发展及营运资金。同年12月,华泰证券也提出不超过280亿元的配股方案,但同样未取得实质性进展。

2023年,上市券商再融资市场几乎停滞,年内无配股、定增、可转债项目成功落地。证监会曾表示,对于大额再融资,将实施预沟通机制,关注融资的必要性和发行时机。

具体来看,中金公司原计划将270亿元中的30亿元用于补充流动性,240亿元用于支持各项业务发展。然而,配股方案的失败对中小投资者来说或许是个好消息,因为中金公司配股计划公布次日,其股价曾大幅下跌超9%。

华泰证券的配股方案也迟迟未有进展,同时,中原证券和华鑫股份也分别撤回了70亿元和40亿元的定增申请。目前,尚有7家上市券商的定增方案在推进中,但无一完成。粤开证券的150亿元定增方案更是大幅缩水至4.26亿元。

可转债方面,今年券商可转债发行同样为零,与2022年相比,市场情况颇为惨淡。证监会对再融资的监管也在加强,关注融资的必要性和合理性,引导上市公司合理确定再融资规模。

(文章来源:中国基金报)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。