隆平高科定增12亿缓解高负债率

AI导读:

隆平高科计划向控股股东中信农业定增募资12亿元,用于偿还银行贷款及补充流动资金,以降低高负债率。中信集团坚定支持隆平高科发展,此次定增将巩固其稳定发展的基础。

8月6日晚,隆平高科发布公告,公司计划以7.87元/股的价格向其控股股东中信农业发行不超过1.52亿股A股,预计募集不超过12亿元资金。扣除相关费用后,这笔资金将全部用于偿还银行贷款及补充流动资金。

发行完成后,中信农业及其关联方中信兴业合计持有的隆平高科股份比例将从17.36%提升至25.93%,进一步加强了对公司的控制力。

隆平高科表示,中信集团自2016年成为其第一大股东以来,一直坚定支持其高质量发展。此次定向增发不仅将为隆平高科提供长期资金支持,进一步巩固其稳定发展的基础,更体现了中信农业对隆平高科未来发展前景的强烈信心。

此次定增的主要目的是缓解隆平高科的高负债率问题。公告显示,公司当前的资产负债率较高,财务负担较重。截至2024年3月末,公司负债总额为168.93亿元,资产负债率达到62.8%,远高于行业平均值的34.19%。因此,此次定增有利于降低公司资产负债率,优化财务结构。

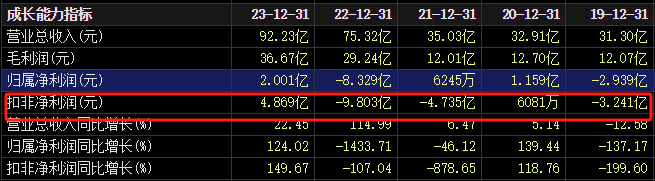

此外,隆平高科近年来主业保持稳定增长,营业收入从2019年的31.3亿元增长至2023年的92.33亿元,但净利润波动较大。尽管2024年上半年公司预计盈利0.9亿至1.2亿元,但扣非后净利润仍为负值,显示出公司在盈利稳定性方面仍面临挑战。

隆平高科作为国内规模领先的“育繁推一体化”种业企业,杂交水稻种子业务全球领先,杂交玉米种子业务中国领先、巴西前三,辣椒、黄瓜、谷子、食葵业务中国领先。公司自主研发的主要作物品种累计推广面积超过2.5亿亩,为农户累计增收超过120亿元。

此次定增的成功实施,将为隆平高科的高质量发展提供有力支持,推动公司成为世界一流种业集团。同时,也将为投资者带来更加稳健的投资回报。

(文章来源:中国基金报)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。