59亿!年度最大芯片并购案来袭

AI导读:

芯联集成拟以58.97亿元收购芯联越州72.33%股权,有望创下今年A股半导体领域最大并购纪录。尽管芯联越州去年亏损,但芯联集成表示,随着业务发展和折旧结束,其盈利能力将改善。

【导读】59亿巨资!年度最大芯片并购案震撼来袭!中国基金报记者赵新亮 赵岗报道。

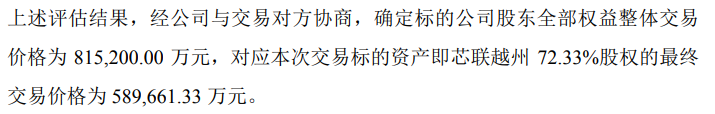

近日,半导体行业迎来重磅消息,芯联集成宣布将以58.97亿元的价格收购芯联越州72.33%的股权,有望创下今年A股半导体领域的最大并购纪录。

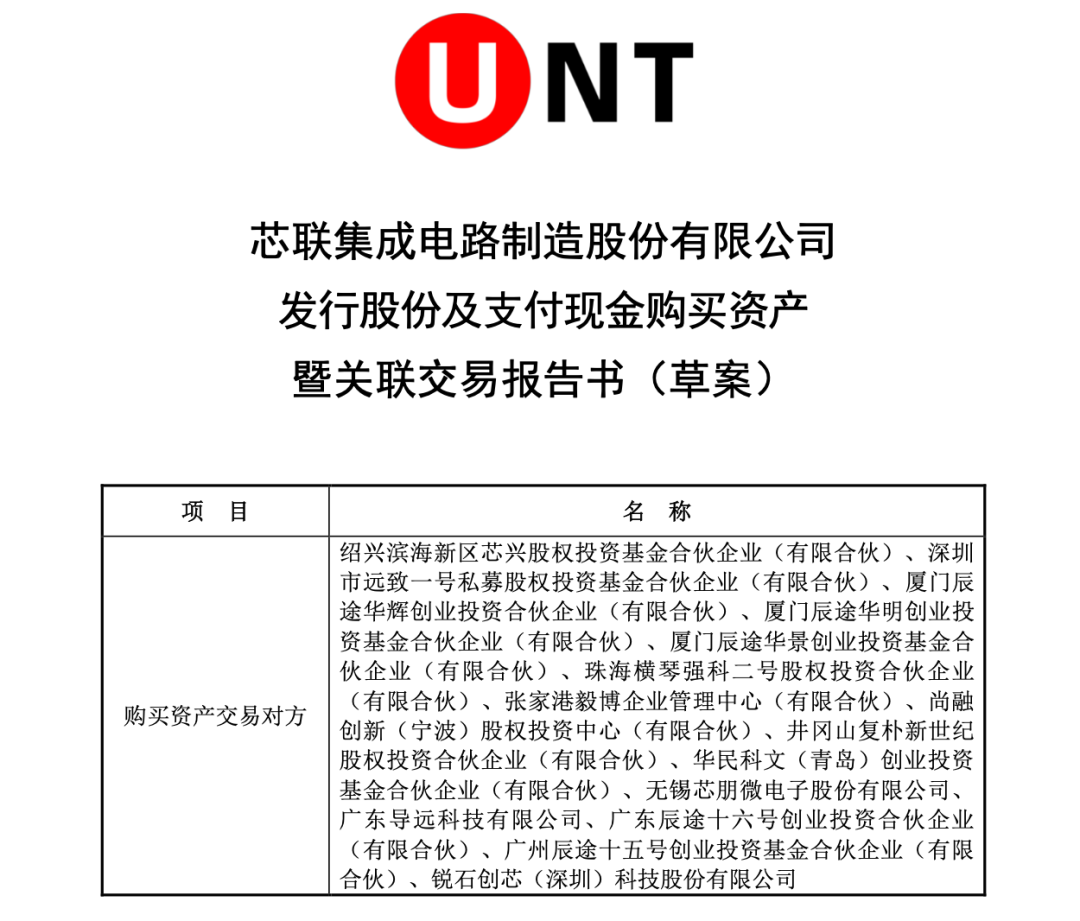

9月4日晚间,芯联集成正式发布了收购草案,计划通过发行股份及支付现金的方式,收购滨海芯兴、远致一号等15名交易对方持有的芯联越州72.33%的股权,交易完成后,芯联集成将全资控股芯联越州。

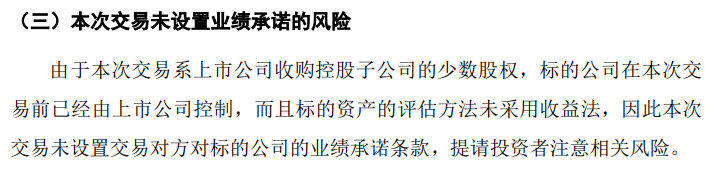

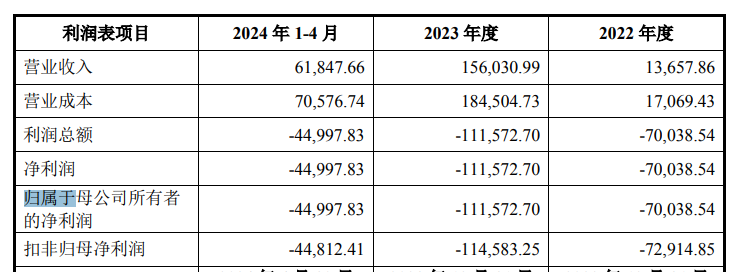

鉴于今年A股并购市场相对冷清,这笔交易无疑成为市场关注的焦点。然而,值得注意的是,尽管此次收购金额巨大,但芯联集成并未对芯联越州设定业绩承诺。而据数据显示,芯联越州在2023年亏损了11.16亿元。

此外,记者还发现,芯联集成在收购草案中对芯联越州的评估、承诺等事项的表述,与其收购目的中的表述存在明显的不一致之处,这也引发了市场对其收购动机和后续整合效果的广泛讨论。

尽管如此,芯联集成仍表示,此次收购将为公司带来新的发展机遇,有助于提升公司的整体竞争力和盈利能力。同时,公司还透露,由于此次交易不构成重大资产重组,因此无需经过繁琐的审批流程。

然而,市场对此次收购仍存在诸多疑虑。首先,芯联越州目前仍处于亏损状态,且未来盈利能力存在不确定性。其次,芯联集成在收购中未设定业绩承诺,也增加了投资者的风险。此外,芯联集成对芯联越州的表述存在不一致之处,也引发了市场对其诚信度的质疑。

针对这些疑虑,芯联集成表示,由于本次交易系上市公司收购控股子公司的少数股权,且评估方法未采用收益法,因此未设置交易对方对芯联越州的业绩承诺条款。同时,公司还强调,芯联越州在规模量产当年已呈现出良好的基本面,预计将迎来快速发展并展现出良好的盈利能力和成长性。

不过,从财务数据来看,芯联越州在短期内仍将对芯联集成的归母净利润产生一定影响。尽管如此,芯联集成仍表示,随着芯联越州业务量的增加、产品结构的不断优化以及机器设备折旧期的结束,其盈利能力有望得到改善。

此次并购案无疑为半导体行业带来了新的变数。未来,芯联集成能否成功整合芯联越州并实现协同效应,将成为市场关注的焦点。

(文章来源:中国基金报)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。