一级债基蓄势待发,可转债投资三大理由

AI导读:

2024年一级债基表现抢眼,391只获得正收益,收益中位数为4.82%。随着纯债静态收益率走低,一级债基因可投转债而备受关注。文章分析了重视转债的三大理由:供需格局变化、估值端弹性期待以及对正股市场的期待。

一级债基,犹如债基领域的“扫地僧”,以其低调沉稳的姿态,却蕴藏着深厚的投资功力。

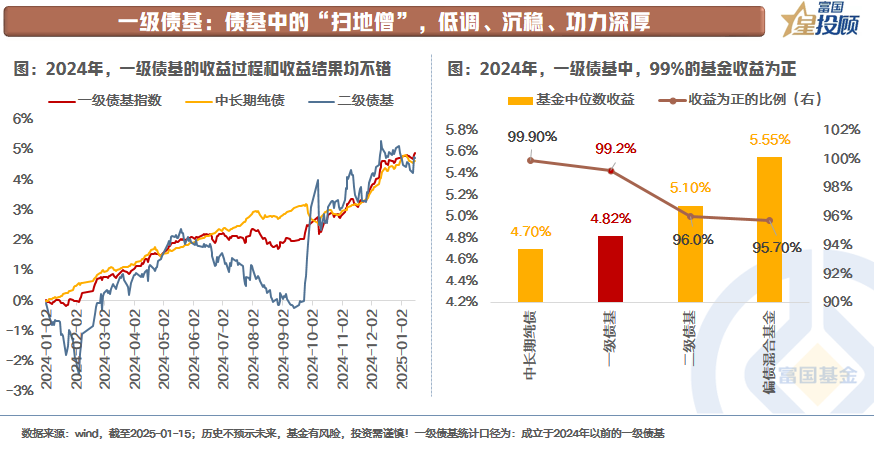

步入2024年,全市场394只一级债基中,有391只斩获了正收益,收益中位数高达4.82%。这一成绩不仅超越了流量更大的中长期纯债基金,而且在收益过程的稳定性上,也优于波动较大的二级债基。

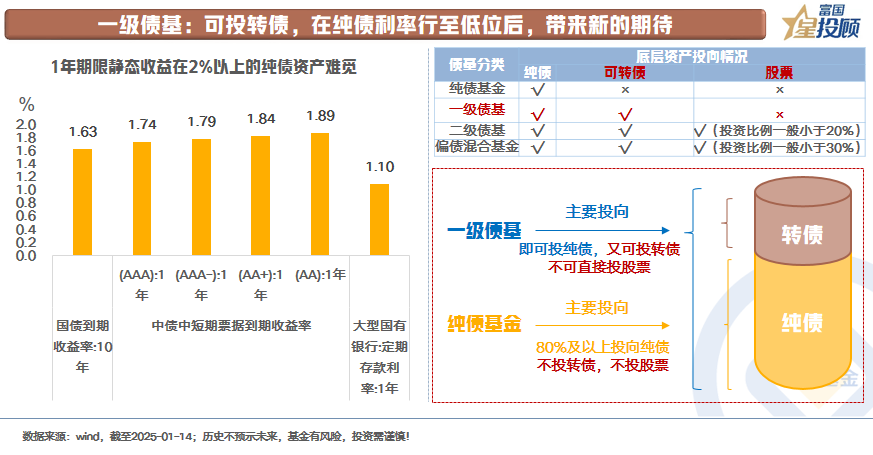

随着2025年的到来,纯债的静态收益率已降至低位。相较于纯债基金,一级债基因可投资可转债而具备更多灵活性。与可直接投资股票的二级债基和偏债混合基金相比,一级债基专注于可转债投资,其波动性相对较小,这为众多追求稳健回报的投资者带来了新的期待。

那么,在2025年,可转债能否为一级债基带来更多的机遇呢?

以下,是重视可转债投资的三大理由:

1. 供需格局的转变

①需求端有望复苏

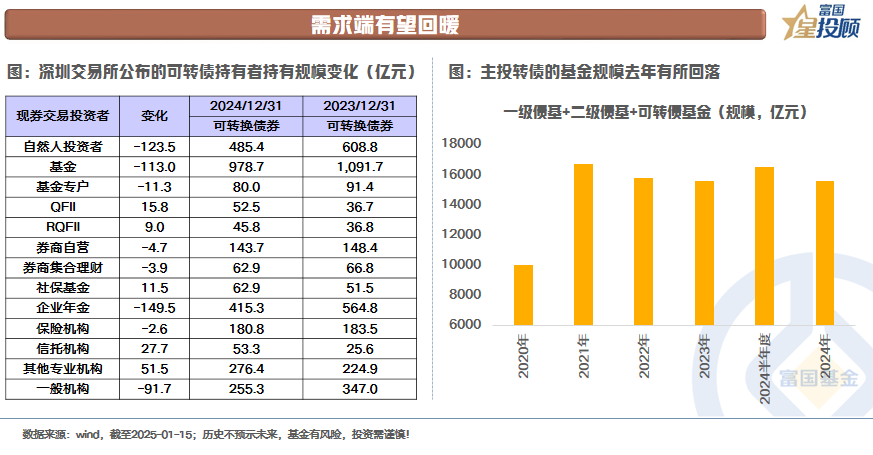

从深圳交易所公布的数据来看,可转债的持有规模中,基金、企业年金和自然人投资者的减持规模均超过百亿。这主要归因于两方面:个人投资者因小盘股流动性和信用风险冲击而离场,机构则主要因应对负债端赎回而减持。然而,进入2025年,这一局面有望改变。随着权益市场和可转债市场的回暖,含权债基的关注度迅速提升,相关产品规模的回升有望带动可转债配置需求的回升。同时,纯债收益率已降至低位,可转债成为众多债券投资者的新选择。

②供给端可能收缩

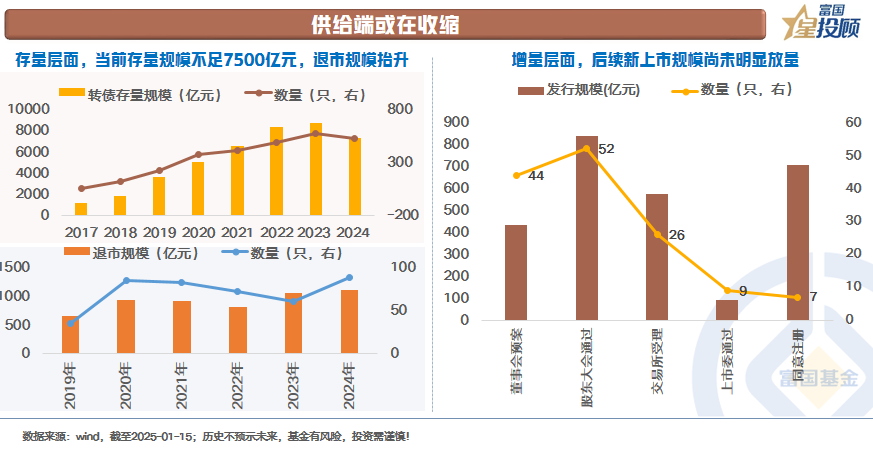

这一趋势体现在存量和增量两个方面。存量上,可转债规模呈现回落趋势,截至2024年底,当前可转债存量规模不足7500亿元。从退市情况来看,可转债退市规模逐年上升,2025年仍将有近50只可转债到期。此外,由于可转债可能在到期前发生转股、赎回和回售,实际退市规模可能会更多。增量上,短期内难以看到明显放量。截至2025年1月14日,仅有7只可转债已获注册通过,9只通过上市委审核,预计均能在2025年完成注册。考虑到股东大会通过和交易所受理情况,2025年可转债市场供给量将在50只左右,尚未出现明显放量。

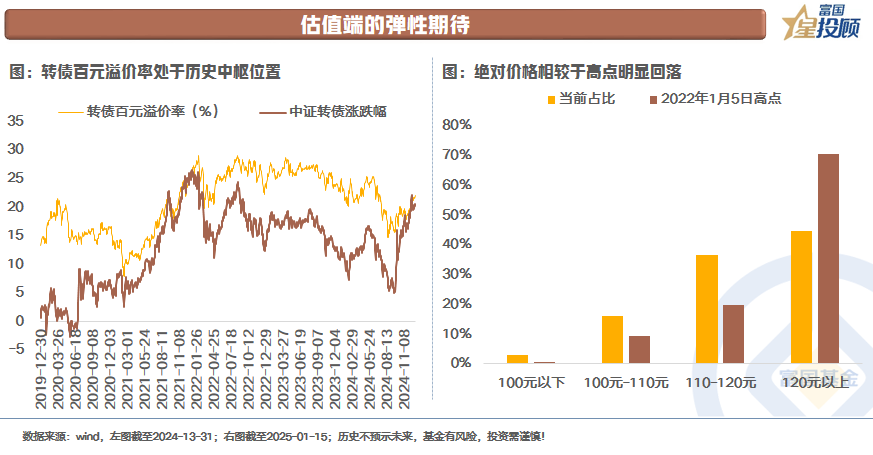

2. 估值端的弹性预期

从估值弹性的角度来看,可转债的估值主要从百元溢价率和绝对价格两个维度来衡量。尽管自去年9月24日以来,可转债上涨了一定的幅度,但估值仍处于历史中枢位置,并未达到高位区域。同时,基于赎回条款的存在,130元的绝对价格往往是可转债的一个重要位置。当前相较于2022年1月的高点,130元以上的个券占比明显回落。

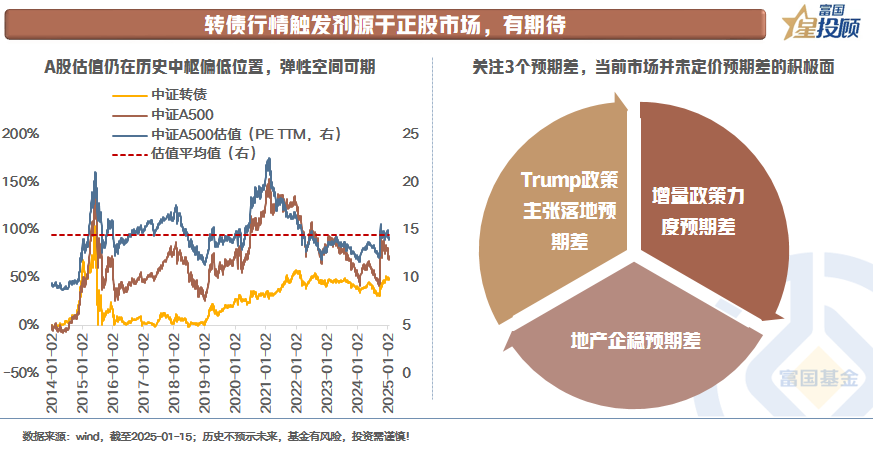

3. 对正股市场的乐观预期

对于可转债而言,行情的触发点仍在于正股。对于2025年的A股市场,市场充满期待。这种期待的背后有着坚实的逻辑支撑。一方面,当前A股估值仍处于历史中枢偏低的位置,估值抬升仍有空间。另一方面,当前市场并未充分反映预期的积极面,而一旦这些积极面出现,市场行情将值得期待。海外方面,特朗普的政策主张全面落地并非易事,其“既要、又要、还要”的政策主张与“强美元、低利率、制造业回归”之间存在逻辑上的矛盾。国内方面,经济数据已呈现出边际上的改善,特别是地产领域,随着政策发力,市场企稳的迹象逐渐显现。

(文章来源:富国基金)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。