小额贷款行业清退潮持续,中国平安全面退出小贷业务

AI导读:

随着小额贷款行业监管趋严和银行业务下沉,小额贷款公司正经历清退潮。中国平安全面退出小贷业务,标志着小额贷款行业正经历深刻变革。文章分析了小额贷款行业的发展历程、监管政策、面临的挑战和机遇。

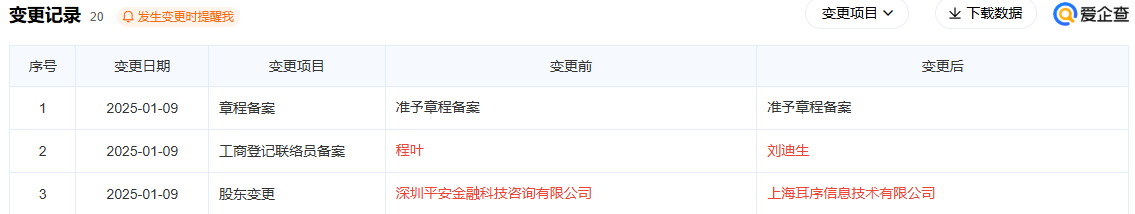

随着小额贷款行业监管趋严和银行业务下沉的双重压力,小额贷款公司正经历着一场前所未有的清退潮。1月13日,根据天眼查信息显示,中国平安保险(集团)股份有限公司(下称“中国平安”,股票代码:601318/02318)旗下的全资子公司深圳平安金融科技咨询有限公司(下称“平安金科”),已将其持有的广州平安好贷小额贷款有限公司(下称“平安好贷”)100%股权,全部转让给了KOO钱包旗下的上海耳序信息技术有限公司(下称“上海耳序”)。

平安金科,前身为平安集团旗下的信息管理有限公司,成立于2011年8月,业务范围广泛,涵盖了科技咨询、软件开发、系统集成、数据分析等多个领域,是平安集团在互联网及相关领域的创新业务孵化器。平安好贷,成立于2015年10月19日,主要经营小额贷款业务,而此次股权的转让,标志着中国平安在小额贷款领域的一次重要战略调整。

受让方上海耳序,为上海紫河信息技术集团有限公司(下称“紫河信息”)的全资附属公司,负责运营KOO钱包的金融服务科技平台。KOO钱包于2019年4月上线,资金由中信百信银行股份有限公司等持牌金融机构提供,主要面向小微商户和一些金融机构,属于网贷平台。

回顾小额贷款行业的发展历程,自2011年至2015年,得益于监管政策的积极鼓励,小额贷款公司如雨后春笋般涌现。然而,随着互联网金融行业的快速发展,各种风险逐渐暴露,公众对民间金融规范运营的关注度日益提高。

据中国人民银行数据显示,截至2020年末,中国的小额贷款公司数量达到7118家,贷款余额为8888亿元。然而,截至2024年第三季度末,这一数字已大幅下跌至5385家和7514亿元。这背后,是中国政府及各级监管部门为规范小额贷款行业发展、降低金融风险、保护消费者权益而出台的一系列加强监管的政策。

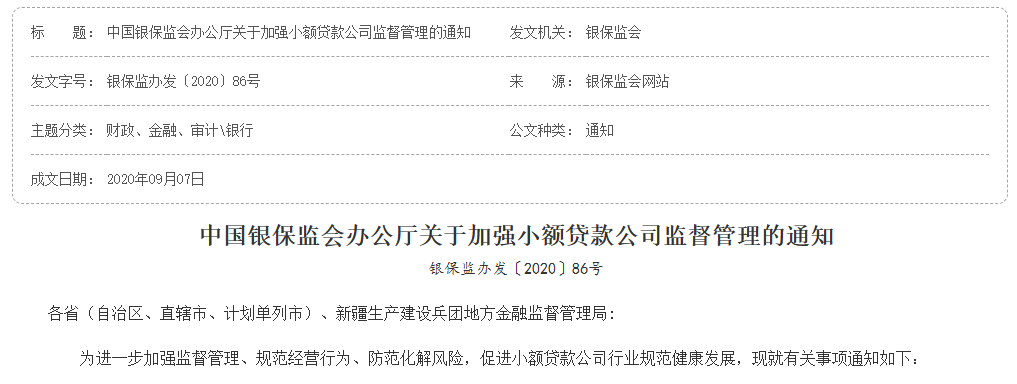

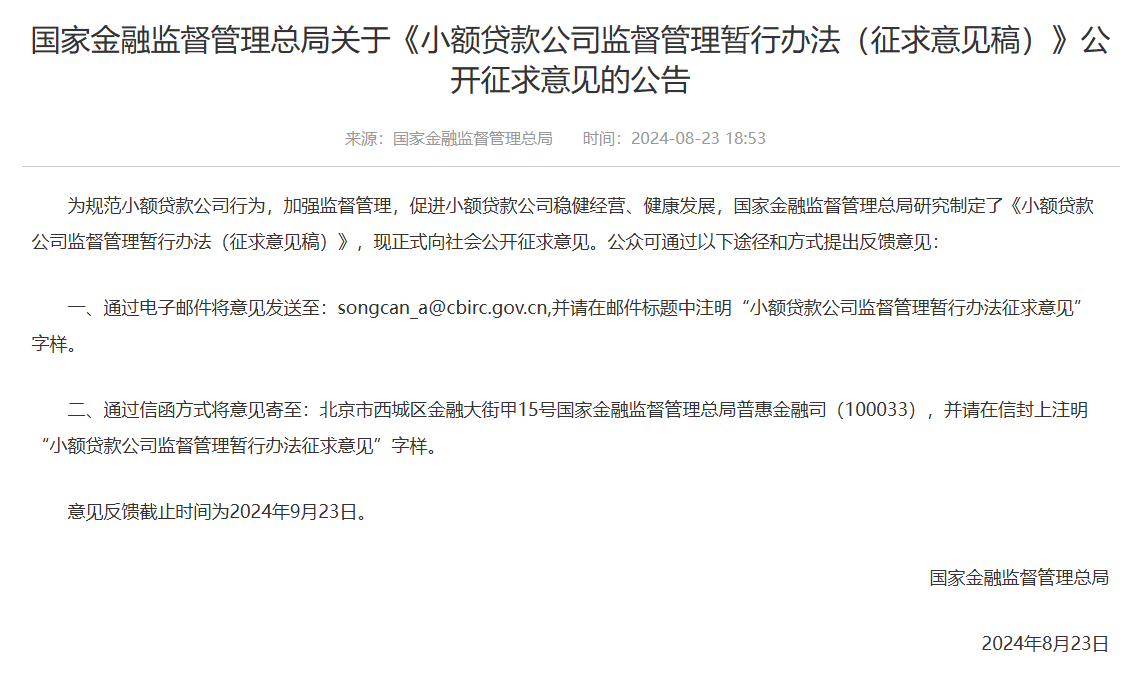

自2020年9月原中国银保监会发布《关于加强小额贷款公司监督管理的通知》以来,全国多地政府密集修订了小贷监管办法,小贷公司的设立、经营、监管管理标准显著提高,准入门槛大幅提升,注资要求甚至翻倍。例如,宁波市、厦门市等地均对小额贷款公司的注册资本提出了不低于2亿或3亿元人民币的要求,且必须为一次性实缴货币资本。

此外,银行业务下沉也对小额贷款公司的业务造成了巨大冲击。近年来,国有大型商业银行积极响应政府号召,加大对小微企业的贷款支持力度。截至2023年末,银行普惠小微贷款余额已达到29.4万亿元,同比增长23.5%。到2024年三季度末,这一数字更是增长至32.9万亿元,同比增长14.5%。相比之下,小贷公司的贷款利率普遍较高,盈利空间受到严重挤压。

在此背景下,小额贷款公司面临着客户量减少、客户质量下滑、融资成本高等多重困境。对于拥有多张金融牌照的机构来说,小额贷款业务可能进一步被边缘化。2025年初以来,湖南、江西、福建、重庆、湖北等多个地区相继发布了关清退和注销地方小额贷款公司、担保公司等金融组织的公告。其中,湖南一省就公示了82家拟清退的“失联”“空壳”地方金融组织名单。

与小额贷款公司清退潮相对应的是,保险巨头中国平安也在全面退出小贷业务。自2022年以来,中国平安已陆续将其旗下的小贷公司股权转让给其他公司,并注销了相关小贷牌照。例如,珠海横琴平安钱进小额贷款有限公司的所有股权已被转让给明珠数字科技股份有限公司和上海晓途网络科技公司;湖南平安普惠和深圳平安普惠的两张小贷牌照也已被注销;重庆金安小额贷款有限公司的网络小贷牌照也已被注销,其业务范围也已从原先的贷款、票据贴现等金融服务转变为社会经济咨询、信息技术咨询等非金融服务。

综上所述,小额贷款行业正经历着深刻的变革和调整。在监管趋严和银行业务下沉的双重压力下,小额贷款公司面临着前所未有的挑战和机遇。未来,如何适应新的市场环境、实现转型升级将成为小额贷款公司发展的关键所在。

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。