险资频频举牌上市公司,加大权益类资产配置

AI导读:

在低利率环境下,保险公司面临“资产荒”挑战,险资在资本市场上的举牌行为愈发活跃,成为其寻找新投资出路和增值机会的重要手段。今年险资举牌上市公司数量已达到14家,险资频频举牌释放多重信号,加大权益类资产配置,为资本市场提供稳定的长期投资。

在低利率环境下,传统固定收益类资产收益率下滑,保险公司面临“资产荒”挑战。为应对此困境,保险资金在资本市场上的举牌行为愈发活跃,成为其寻找新投资出路和增值机会的重要手段。11月14日,国药股份、上海医药同时发布公告,新华保险通过增持,持有两家上市公司股权比例均达到5%,成功举牌。

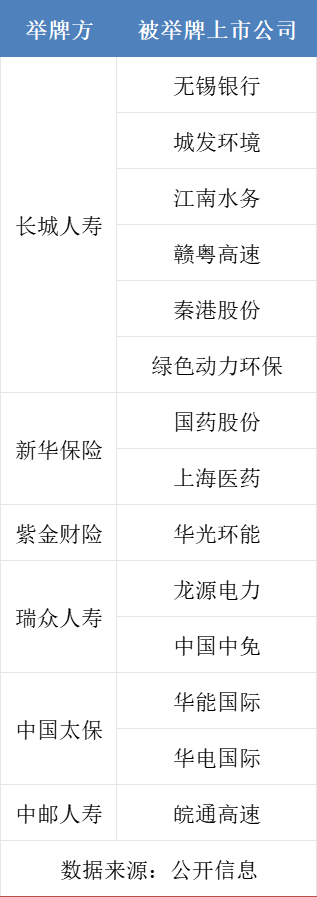

据不完全统计,2024年以来,险资举牌上市公司数量已达到14家,包括新华保险、长城人寿、中国太保、中邮人寿、瑞众人寿等。作为资本市场的重要投资力量,险资的举牌行为对相关个股及市场均产生正面影响。多位分析人士指出,在低利率环境下,加大权益类资产配置,促进权益类投资发展,是未来保险资金运用的重要方式,经营稳健、具备高股息特征的上市公司有望受到青睐。

11月12日,新华保险及其一致行动人合计持有国药股份3824.62万股,约占该上市公司总股本的5.07%;持有上海医药A股1.49亿股和H股3789.59万股,约占该上市公司总股本的5.05%。举牌原因方面,上海医药、国药股份均披露,新华保险长期看好医疗健康行业未来发展前景,认可两家公司在公司治理、行业地位、业务能力、经营成果、风险管理等方面的表现,意在分享医疗健康行业长期红利。

今年,长城人寿成为最活跃的险资,举牌上市公司数量达到6家,包括无锡银行、城发环境、江南水务、赣粤高速、秦港股份、绿色动力环保。此外,中邮人寿持有皖通高速H股2482.80万股,约占该上市公司H股股本的5.036%,触发举牌,这是中邮人寿自2015年后的首次举牌。紫金财险举牌华光环能,中国太保旗下子公司举牌华电国际电力股份、华能国际电力股份,瑞众人寿举牌龙源电力、中国中免。

顺时投资权益投资总监易小斌表示,险资举牌首先是基于自身业务发展的需要,其次是对市场长期发展方向的看好。险资规模较大,在权益市场的投入资金不会少,将侧重于长期优质公司进行配置,尤其聚焦于高分红、流动性好的公司。同时,监管层鼓励和引导险资等中长期资金入市,也是险资频频举牌的重要原因。明泽投资基金经理高安婧认为,国家监管层积极引导险资入市,鼓励保险公司增持上市公司股票,增强险资转向权益类资产的意愿,险资的投资策略从单一的债券投资逐步转向多元化资产配置。

当前低利率环境下,面对“资产荒”挑战,险资也不得不加大高股息资产的配置。北京排排网保险代理有限公司总经理杨帆表示,由于保险资金具有长期性和稳定性的特点,在当前低利率的市场环境下,险资希望举牌高股息资产以获取长期稳定的投资回报。

作为长线资金和资本市场主要机构投资者,险资入市动向备受关注。近年来,金融监管总局陆续发布系列监管政策,支持保险公司发挥价值投资者和机构投资者的作用,助力提升直接融资比重。截至8月末,保险资金配置债券、银行存款等各类固定收益类资产21万亿元以上,投资股票、证券投资基金、未上市企业股权等权益类资产超过6万亿元,大类资产整体配置稳健均衡。其中,保险资金长期股权投资2.8万亿元,投资股票和股票型基金超过3.3万亿元。

中央金融办、中国证监会联合印发的《关于推动中长期资金入市的指导意见》提到,建立健全商业保险资金、各类养老金等中长期资金的三年以上长周期考核机制。打通影响保险资金长期投资的制度障碍,完善考核评估机制,丰富商业保险资金长期投资模式,完善权益投资监管制度,督促指导国有保险公司优化长周期考核机制,促进保险机构做坚定的价值投资者,为资本市场提供稳定的长期投资。市场预期的保险资金投资权益资产或有4万亿元增量,加之政策持续引导,保险资金具有作为中长期资金的入市空间。

国信证券预计,险企2024年至2028年每年权益投资增量资金规模为4500亿元—8000亿元不等。险资频频举牌背后,释放出多重信号。在当前利率下行的市场环境下,险资通过举牌上市公司寻求更高收益的投资渠道以缓解“利差损”风险,同时,在政策的支持和引导下,险资入市的步伐明显加快。随着监管政策的支持和市场环境的改善,险资权益投资占比有望提升,并发挥更加显著的“压舱石”作用。

排排网财富管理合伙人姚旭升表示,险资等中长线资金入市,一方面可以发挥“压舱石”和“稳定器”作用,提升市场抗风险能力,降低外部风险对行情的冲击,实现资本市场平稳运行;另一方面又能提振信心,为市场注入活力,对中小投资者的投资行为起到引导和示范作用,有利于投资人形成科学合理的投资习惯。长线资金为上市公司发展提供支持,很好地发挥了资本市场服务实体经济的作用,对于促进中国经济高质量发展具有现实意义。

高安婧认为,险资等中长期资金入市,对市场投资风格产生引导作用。如果险资通过举牌方式成为上市公司重要股东,可以为上市公司提供长期稳定的资金支持。险资的长期资金特性有助于稳定资本市场,减少市场波动。同时,险资的价值投资理念有助于引导市场资金流向优质资产,推动资本市场健康发展。此外,险资还可以通过参与公司治理、推动产业升级等方式,为实体经济发展提供有力支持。

“随着我国保险业的发展和保险资金的不断积累,险资有足够的实力在A股市场进行布局。此外,随着资本市场改革的深化,险资在A股市场的投资空间有望进一步拓宽。”杨帆说道。

(文章来源:证券时报)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。