港股市场震荡分析:信用周期与财政政策成关键

AI导读:

港股市场在2024年9月底经历上涨后转为震荡,中金公司分析指出市场走势关键在于信用周期与财政政策的走向。文章回顾了历史波动、分析了冲高回落原因,并展望了2025年市场及投资策略。

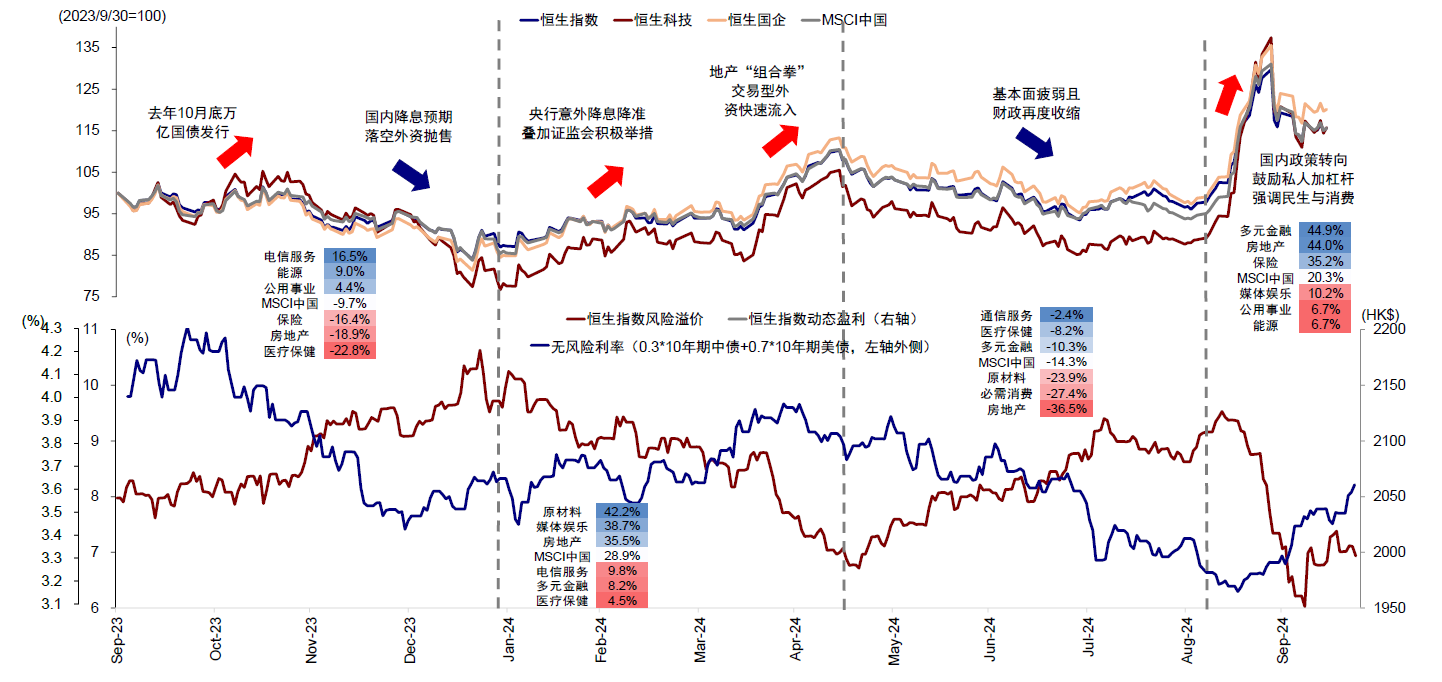

2024年9月末,港股市场迎来一波上涨行情,但好景不长,随即陷入震荡格局,这一走势与过去三年内多次经历的类似情境相呼应。中金公司深度剖析指出,尽管市场反弹可由资金流动与情绪变化驱动,但决定市场走势的真正关键在于信用周期的演变与财政政策的导向。

历史轨迹与市场波动

回顾过去三年,港股市场频繁经历预期落空、政策推动、财政紧缩及政策调整等多个阶段,然而每次上涨后均伴随回调,未能持续突破。

2023年末,万亿国债发行曾一度提振市场信心,但受规模与实施速度未能达到预期影响,市场最终仍呈现下行态势。

在“政策推动”阶段,得益于国内降息降准及中央汇金增持ETF等政策支持,市场有所修复。然而,进入“财政紧缩”阶段,市场持续疲软,通胀与社融数据均显示出国内经济基本面疲弱。

步入“政策调整”阶段,市场情绪迅速回暖,但政策后续乏力导致市场上涨动力减弱。

港股冲高回落的根源

中金公司指出,问题的核心在于信用周期,而解决问题的根本出路则在于财政政策的力度与方向。

从宏观层面看,当前需求下滑、通胀低迷、信贷疲弱,这些问题共同导致盈利不振,其根源在于信用收缩。一方面,私人部门面临的融资成本普遍高于回报预期,无论是居民购房还是企业投资,均促使私人部门持续“去杠杆”。

据中金公司估算,自然利率与实际利率之差仍高达2.3个百分点,同时金融资源获取的“二元化”问题进一步加剧了这一矛盾。另一方面,本应作为对冲措施的财政政策未能及时且充分发力,甚至在二三季度转为紧缩,导致整体经济均处于“去杠杆”状态,加大了经济增长与通胀压力。

2025年市场展望

对于2025年,预计经济增长与盈利虽有支撑,但幅度有限,市场整体震荡格局未变。中金公司提出了以下三种预期情景:

基准情景:恒生指数可能小幅上涨5%,达到22,000点左右,盈利增速预计为2-3%。

乐观情景:若财政政策发力超预期,恒生指数有望上涨10-15%,达到24,000点,盈利增长6-7%。

悲观情景:若政策进展未能达到预期,盈利可能下滑1%,恒生指数可能下跌5%左右。

投资策略与配置方向

在行业配置上,顺周期板块表现活跃,如保险、多元金融等弹性较大,而“哑铃型”结构依然占据主导地位,分红板块表现稳健,如银行、电信服务等,同时科技成长板块表现突出,如媒体娱乐、信息技术与可选消费等。

中金公司建议超配信息科技、互联网成长及部分可选消费领域,标配能源、金融、医药等行业,低配房地产与部分工业领域。同时,关注符合中国经济与人口结构转型趋势的新兴消费领域,以及出海新机遇下的alpha投资机会。

(文章来源:财联社)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。