瑞士信贷筹资加强流动性,市场担忧情绪缓解

AI导读:

瑞士信贷计划从瑞士央行流动性工具中筹资500亿瑞士法郎,加强流动性。同时,沙特国家银行表示对瑞士信贷的恐慌情绪毫无根据。中金公司和摩根大通分析师对欧美银行波动可能带来的影响进行了分析。

最新的消息显示,瑞士信贷计划从瑞士央行流动性工具中筹集高达500亿瑞士法郎(约537亿美元,折合人民币3700亿元)的资金,公司表示此举为“先发制人,加强流动性的果断举措”。瑞士信贷认为,该行动将有效支持其核心业务与客户,并围绕客户需求打造更简单、更专注的银行模式。

此外,瑞士信贷还宣布将以不超过30亿瑞士法郎的现金回购高级债务证券,旨在降低利息支出。公司称,这些借款和债务招标是“加强瑞士信贷的果断行动,我们将继续进行战略转型,为客户和其他利益相关者创造价值。”

此前,瑞士信贷因内部控制发现“重大缺陷”且大股东拒绝进一步注资,导致股价在欧美市场大幅下跌,并引发银行股震动。随后,瑞士央行发布声明,承诺向瑞士信贷提供必要援助,并表示美国特定银行的问题不会对瑞士金融市场构成风险。瑞士金融系统有严格的资本和流动性要求,以确保稳定运行,瑞士信贷符合这些要求。

另外,瑞士信贷最大股东沙特国家银行表示,对瑞士信贷的恐慌情绪“毫无根据”,监管机构已做好准备应对潜在风险。此前,沙特国家银行董事长曾表示不会向瑞士信贷提供更多援助,包括流动性支持。然而,在瑞士央行声明发布后,瑞士信贷欧股早盘涨幅扩大至40%,创纪录最大涨幅。

作为全球30家系统性重要银行之一,瑞士信贷近年来多次面临风险管理能力的质疑。2021年,公司因ArchegosCapital爆仓和GreensillCapital倒闭损失数十亿美元,并陷入洗钱诉讼风波。2022年,瑞士信贷宣布了一系列改革措施,包括投资银行重组、裁员和筹集资本,但仍面临业绩下滑和存款外流的问题。

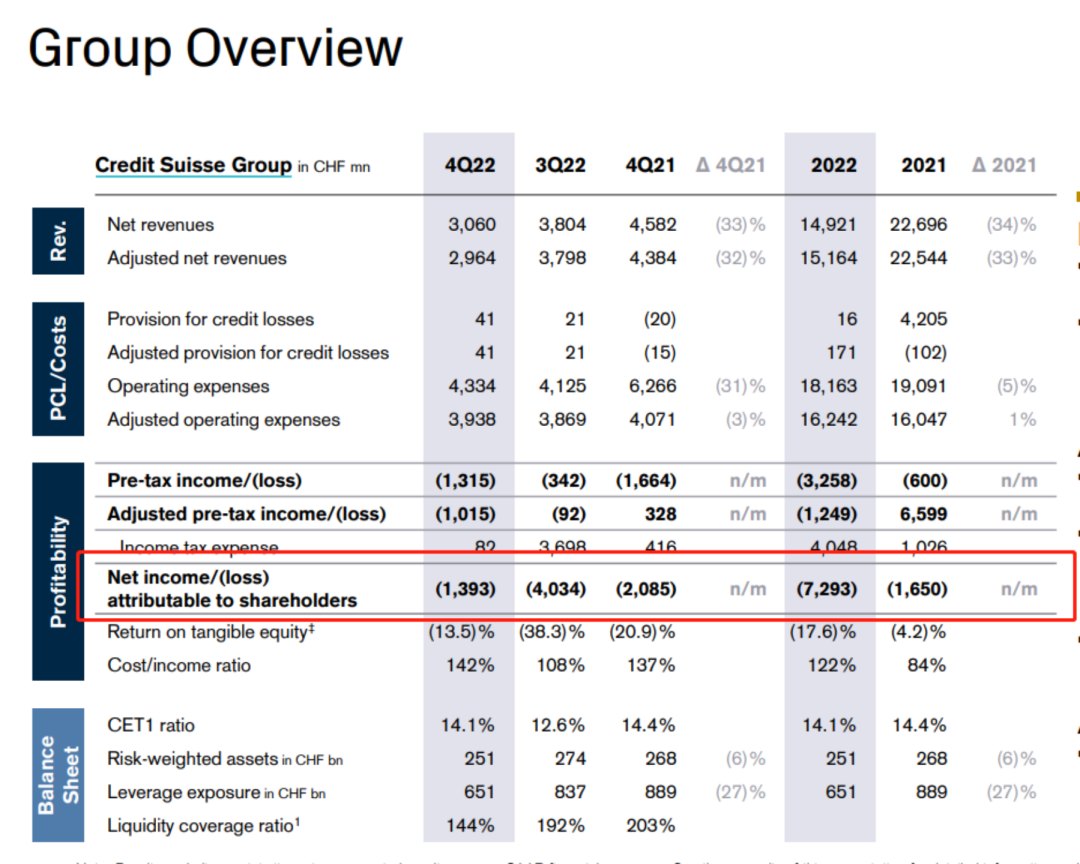

瑞信财报截图显示,公司2022年收入大幅下降34%,净亏损达72.93亿瑞士法郎。同时,公司承认若存款外流持续,将对业绩和财务状况产生重大不利影响。市场担忧瑞信的年报未完全披露风险,中金公司分析师指出,瑞士信贷作为全球系统重要性银行,其影响范围和程度更广,瑞士监管部门已提供流动性支持,市场期待后续救助措施以避免最差情形。

对于欧美银行波动可能带来的影响,中金公司认为,短期市场情绪可能继续主导波动,并促使货币政策当局放缓甚至放弃激进紧缩政策。此外,已造成的情绪和流动性影响、银行和储户更为谨慎的心态,可能对未来增长带来压力,并促使监管当局重新审视当前监管的适用性。

据摩根大通策略师分析,美联储的紧急贷款计划可能向美国银行系统注入多达2万亿美元资金,缓解流动性危机。尽管大型银行不太可能利用该计划,但该计划设想的最大使用规模接近2万亿美元。

对冲基金桥水基金创始人瑞·达利欧在撰文中警告,硅谷银行事件是短期债务周期泡沫破灭阶段的早期信号,未来一、两年美国可能面临严峻的金融和经济形势。他预计,债务和信贷市场收缩的影响将加剧,并指出目前正处于短期债务周期收缩阶段的早期阶段,硅谷银行事件可能引发更多问题。

达利欧认为,美联储政策立场的转向将变得更为艰难,权衡取舍将更为复杂。他预测,在未来一年之内,美联储可能放松政策,这将带来重大影响,包括美元大幅贬值和严峻的金融经济形势。

对于未来市场风险,达利欧坦言无法确定走势,但建议投资者构建均衡配置资产的投资组合,以应对经济环境的变化。

(文章来源:证券时报网)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。