A股宽幅震荡,投资者如何布局?

AI导读:

随着A股进入宽幅震荡模式,投资者需关注科技成长主线,特别是美联储降息带来的流动性宽松环境。同时,投资组合再平衡和“固收+”策略成为应对市场波动的重要选择。

自11月8日以来,A股市场在冲高过程中遭遇阻力,同时受到海外多项重大事件逐步明朗的影响,市场整体呈现出宽幅震荡的趋势。随着2024年步入尾声,投资者们正面临如何有效规划其投资策略的考验。

聚焦科技成长主线

在海外动态方面,11月尤为引人注目的两大事件分别是美联储的再次降息与美国大选的最终结果。

具体而言,美联储于11月8日宣布,将联邦基金利率目标区间下调25个基点,至4.5%至4.75%,这是继9月18日超预期降息50个基点后的又一次降息举措。从历史经验来看,降息举措有助于降低企业的融资成本,进而提升企业的盈利水平。而科技成长板块,由于其对资金流动的敏感性较高,在流动性趋向宽松的市场环境下,往往能展现出更大的发展潜力。

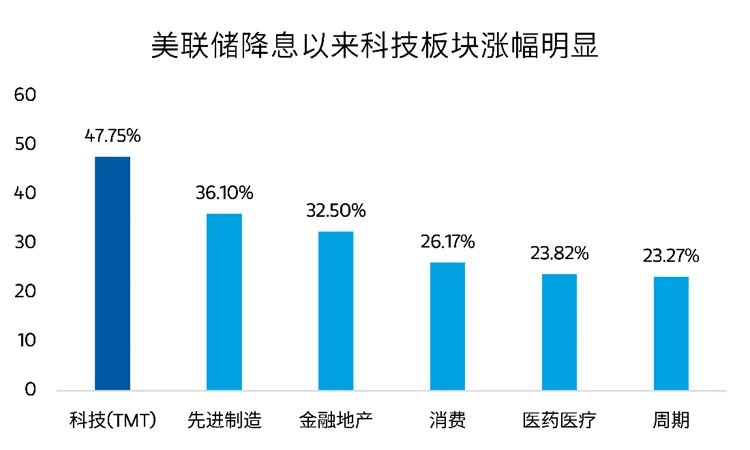

据统计,自美联储年内首次降息以来,截至11月19日,科技(TMT)指数累计涨幅达到了47.75%。

数据来源:Wind;标的指数为:申万科技(TMT)指数,指数代码801275.SI;统计区间为2024年9月18日至2024年11月19日。历史数据仅供参考,不代表未来表现。

此外,随着美国大选的尘埃落定,以科技成长和军工为代表的泛自主可控方向板块备受瞩目。这些板块受宏观经济基本面影响相对较小,在外部环境压力之下,更容易获得估值提升的机会。

震荡行情下的配置策略

当前,A股市场正处于宽幅震荡之中,市场情绪可能会经历短暂的波动。然而,从基本面来看,近期国内经济数据呈现出改善迹象,逆周期调节力度有望进一步加大,为A股市场的中长期表现提供了有力支撑。

面对当前的震荡行情,投资者在操作上需兼顾进攻与防守。其中,投资组合再平衡成为应对市场波动的重要策略之一。通过定期评估和调整资产配置比例,实现“高卖低买”,有助于降低组合波动风险。这种机制化的调整方式不仅有助于控制风险,还能帮助投资者克服人性的弱点,在市场波动中保持稳定的收益。

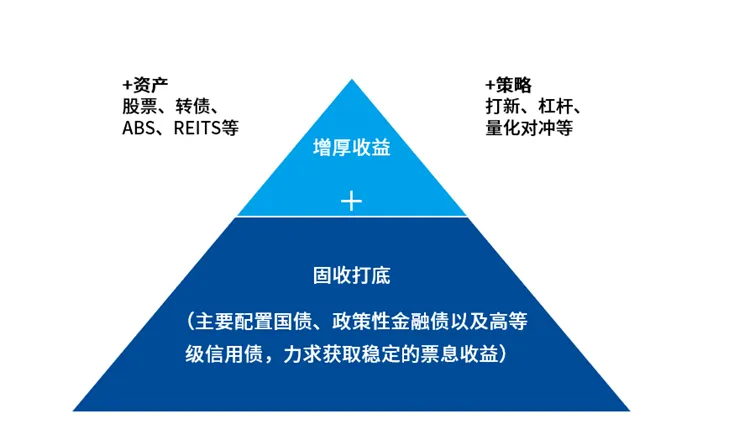

此外,“固收+”投资策略在当前市场环境下也展现出其独特的优势。随着一系列提振资本市场的政策措施密集出台,市场信心正在逐步恢复。面对市场的两难困境,即既担心错过上涨机会,又害怕回调损失,“固收+”策略为投资者提供了一个理想的配置选择。通过合理配置高仓位的固收类资产和低仓位的股票权益类资产,该策略在降低波动的同时,也能让投资者分享到股票市场上涨的红利。

(文章来源:摩根士丹利基金)

(责任编辑:138)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。