债基市场波动中现布局良机

AI导读:

5月以来债基净值持续下跌引发市场关注,但近期债基重新开放大额申购,市场悲观情绪或已释放充分。机构投研人士认为债市长期投资价值犹存,是优化配置良机。同时,机构投资者开始回流,部分债基提前结束募集,配置机会显现。

5月以来,债基净值持续下跌,令投资者深感意外,甚至引发巨额赎回,部分基金不得不宣布延期赎回或调整净值精度。然而,近期债券市场尽管波动不断,但众多债基却重新开放大额申购等交易,市场悲观情绪或已释放充分。

机构投研人士指出,当前债市虽震荡,但正发生微妙变化,长期投资价值犹存,是优化组合配置、调整久期管理的良机。值得注意的是,经历5月赎回潮后,6月机构投资者开始回流,申购意愿高于个人投资者。

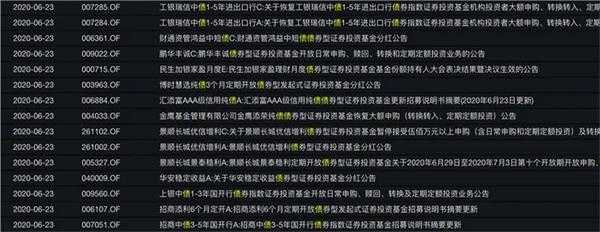

具体而言,6月23日,工银瑞信公告自24日起恢复大额申购等业务;同时,南方吉元短债、工银瑞信中债1-3年国开行等多只债券基金也近期开放大额申购。此外,多只债基提前结束募集,其中不乏有效认购户数较少的案例,或表明部分机构投资者有意低位布局。

金鹰基金绝对收益投资部总经理林龙军认为,低风险偏好的投资者在任何时候都会优先选择固收类产品,而配置了部分权益类资产的基金表现更佳。货币环境对权益类资产的估值起到了托底作用。

面对近期债基净值下跌,博时基金固定收益专户组负责人张李陵表示,债市调整主要是前期杠杆过高导致的踩踏,但一旦杠杆去化,收益率大幅上行的风险将显著下降。目前部分AA+债券收益率已能覆盖理财成本,配置机会显现。

交银施罗德多元资产管理部认为,短期债券资产预期收益下滑是大概率事件,但拉长期限看,优秀的“固收+”组合有望获得超越货币基金和银行理财的长期回报。德邦基金则指出,受多方面因素影响,长端利率获益可能多于短端利率。

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。