美国国债价格暴跌引关注,长期美债未来或成赢家?

AI导读:

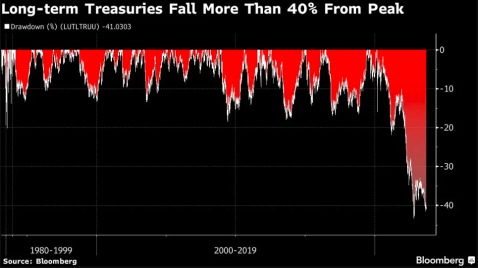

美国国债市场上,一批30年期国债价格暴跌至面值一半,引发市场关注。尽管美国国债被视为无风险资产,但此次暴跌反映了债市投资者的痛苦经历。未来若美国通胀率回落,这批长期美债或成跑赢美债曲线的大赢家。

在债券市场上,某类债券的交易价格跌至面值一半,这通常意味着投资者对债务发行方的财务状况持悲观态度,甚至担忧其违约风险。然而,这一现象却在美国国债市场上演,这一传统上被视为无风险资产的市场。

周一,一批三年前发行的30年期美国国债,其到期日为2050年5月,交易价格跌破50美分大关,具体为每1美元面值仅售49 29/32美分,这是过去两个月内第二次出现此类情况。尽管美国国债被视为全球最安全的政府债券之一,但此次暴跌仍引发了广泛关注。

这批长期美债的价格暴跌,并非预示其存在违约风险,而是反映了债市投资者在债券熊市中的痛苦经历。疫情期间,投资者以极低收益率大量购入长期债券,然而美联储随后实施的激进货币政策收紧,让投资者措手不及。

这批2050年到期的国债,发行时收益率仅为1.25%,创下30年期国债的最低利率水平。相比之下,上个月发行的30年期新债收益率已超过4%。Quadratic Capital Management公司创始人Nancy Davis指出,这些债券的票面利率远低于市场水平,投资者需要为此获得补偿。

数据显示,10年或10年以上到期的美国国债,在2022年创下29%的跌幅纪录后,今年又进一步下跌了4%,这一跌幅是整体美国国债市场损失的两倍多。30年期美债收益率从2020年3月的0.7%历史低位,已升至4.47%的12年新高。

美联储是这批债券的最大持有者,持有约19%的份额,这是其量化宽松政策的“遗产”。其他主要持有者包括ETF、养老金和保险公司。尽管这批债券价格暴跌,但未来若美国通胀率回落导致长期收益率下跌,它们有可能成为跑赢整条美债曲线的大赢家。

此外,这批债券还具有正凸性,即收益率发生一定变化时,价格上涨的幅度将大于下跌的幅度。例如,若未来收益率下降100个基点,这批债券的价格可能上涨约11美分;若收益率继续上升100个基点,债券价格将只下跌约9美分。Macro Hive Ltd.首席利率策略师Mustafa Chowdhury表示,这些债券具有非常积极的正凸性,尽管流动性可能非常低,但仍有望成为非常有意思的债券。

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。